与“熊”共舞五年后,大宗商品市场终于否极泰来。最近数月以来,无论农产品、有色金属还是能源化工品种等,均“牛”影频现。其背后,有投资者不断捕捉到美元“悍牛”“低头求饶”的空当,从而成为大宗商品的投资赢家。

大宗商品五年后杀回牛市

“供应限制推动了原油等各类大宗商品价格普涨,大宗商品指数较年初低位反弹逾20%,历经五年熊途后再度进入技术性牛市。”有机构称,大宗商品今年以来的表现已经超过了债券、外汇和股票。

本周一,追踪22种原材料投资回报的彭博大宗商品指数收涨1.1%至88.1137点,虽然较2011年的高位仍低约50%,但已较今年1月20日的低位高出21%,迈过了20%的涨幅这一牛市门槛。

据中国证券报记者观察,过去两周,布伦特原油自去年11月以来首次突破每桶50美元;金属锌实现八连阳,为2013年以来最长连涨期,镍涨幅为三周最大。

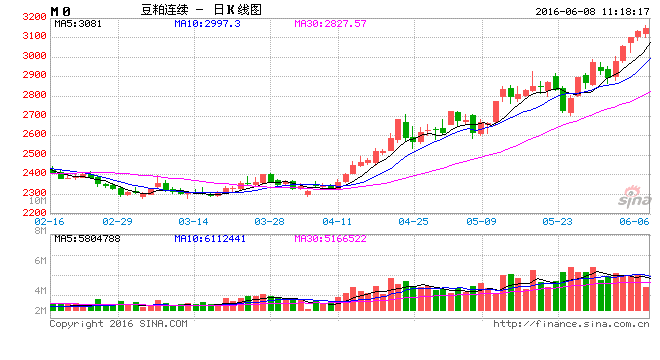

农产品表现可能更为突出。大豆和豆粕是彭博大宗商品指数里今年回报最高的商品,分别高涨55%和32%。上周一,芝加哥玉米期货价格升至近11个月新高,大麦价格涨至7个月新高,而原糖期货价格突破19美分/磅,创下2013年10月以来新高,过去两个月累计上涨了超过30%;阿拉比卡咖啡期货也从上周二以来反弹5%。

分析人士指出,尽管美国谷物依然处于生长的初期阶段,气候条件还不那么关键,但市场担心夏季干旱可能有损美国谷物收成,而阿根廷暴雨同样点燃市场担忧。此外,因程序交易基金的涌入糖、咖啡、大麦等商品,投机者下注农产品的多头头寸升至近两年新高。

美国期货交易管理委员会(CFTC)最新数据显示,截至上周二的过去一周,投机者在主要13个美国交易的农产品期货和期权上的净多头头寸增加了超过6.4万手。净多头头寸已经增至68.1515万手,创2014年6月以来最高水平。

尽管追踪22种大宗商品价格表现的彭博商品指数依然较2011年达到的高点跌去了50%,但目前已经升至87.90点,较1月份低点72.88点水平反弹逾20%,进入技术意义上的牛市。

截至上周二,对冲基金对芝加哥豆粕期货和期权的净多头头寸两年来首次突破7.5万手,而大豆的净多头头寸也升至2012年9月以来最高。

而原糖的净多头头寸更是升至历史新高。有境外交易所表示,“我们认为很少资金是来自自住资金,大部分是系统基金,因为过去两年都是这些基金在赚钱。”

“跷跷板”重现 美元成幕后推手

有人认为,大宗商品走牛与美元有着分不开的关系,因国际市场上多数的大宗商品均以美元标价,美元与大宗商品走势多数维持负相关关系。各资产价格 的历史表现也符合这一点,以2014年5月到2015年3月这一时期为例,此间美元指数持续上涨,从80点涨到了100点大关。在同一时间段内,国际原油 和黄金价格都出现了大幅下跌,国际原油价格从110美元/桶附近跌至约60美元/桶;国际黄金价格从1300美元/盎司附近跌至约1150美元/盎司。

但聚合财富投资研究部总监赵曜认为,美元与原油、黄金的负相关关系也不是绝对的,比如在上述时间段内,美元的涨幅与黄金价格的跌幅显然不成比 例,而在今年5月份,原油价格与美元指数出现同时上涨走势。不过要考察大周期走势的话,美元与原油、黄金等大宗商品的负相关关系仍然是一个重要的特征。

世元金行研究员王守凯介绍,由于美元与黄金分别代表两种货币体系,自金本位解体后,无论从历史上和理论上,美元与黄金之间都呈现明显的负相关的 关系。当前美元作为世界准货币,在世界主要黄金市场的黄金都是以美元报价,因此各国央行若减少黄金储备量,就要相应增加美元的储备,黄金和美元也就形成一 种负相关关系。即美元涨黄金就跌,美元跌黄金就涨。多以美元与贵金属的关系是比较简单的。

而美元与原油等大宗商品的关系较为复杂。他说,一方面大宗商品由美元计价,通常呈现与美元负相关的关系;而另一方面大宗商品的价格又由本身的供需所支配,所以美元和大宗商品又会在一些时期呈现正相关的关系。

美元走强趋势短期正在被颠覆

美元在5月份本来有走强的趋势,但继上周惨淡的非农数据发布后,美元走强趋势正在被颠覆。

从表现看,5月份非农就业数据大幅不及预期的影响下,美元指数上周五暴跌1.73%,创年内最大单日跌幅,几乎回吐了整个5月份一半的反弹空间,也宣告了阶段反弹的结束。那么此次暴跌之后是否预示着美元指数再次进入下行周期呢?

王守凯说,在上周悲剧般的非农就业数据发布后,耶伦强调经济围绕着不确定性,她并引述了经济在短期到长期的一系列不确定性来源。在做出上调短期利率的决定之前,美国联邦公开市场委员会需要对经济增长将超越潜在水平具备信心。“美元在6月的议息会议之前可能还会保持一个相对疲弱的走势,但是随着美联储不断地释放加息信号,美元会在6月下旬至7月逐渐回升。”

赵曜认为,长期来看,此次暴跌并不能说明美元指数进入了长周期熊市。因为从历史上来看,美联储进入加息周期之后不会很快改变其货币政策路径,也 就是说目前美联储仍处于加息周期之内,这和其他主要央行的货币政策是截然相反的。现在欧洲央行、中国央行等都处于降息周期或扩大货币宽松的周期内,美元资 产就更有吸引力,美元的被动升值将伴随这一过程。从历史经验来看,单次的非农数据会让美元指数剧烈波动,但难以从根本上影响美元走势,所以此次非农数据并 不会开启美元指数的周期性下跌。且美联储在加息问题上所关注的最主要的数据仍然是通胀,如果通胀数据继续向目标挺进,则加息很快到来。即使是5月份的非农 就业报告如此糟糕,其中蕴含信息也表明美国的核心通胀将继续回升,这对于美联储加息有着决定性的影响。所以从长期(以2016年下半年为周期)来看,美元 指数的下行空间有限,一旦美联储启动第二次加息,则美元指数将快速收复跌幅。

新一轮牛市逼近

大宗商品群星闪耀

“2016年什么金属最值得投资?投行的答案是锌。”据相关报道称,今年以来,随着锌供应减少以及全球最大的锌消费国中国需求增加,锌价已经上涨了25%,创去年7月以来新高。并成为今年以来表现最佳的大宗商品之一。

高盛、麦格理等各大投行纷纷预计,锌价还将进一步上涨。不同于铜和铝,高盛看涨锌,5月高盛再度上调了对今年锌价的预估,将未来6个月到12个月锌价预估上调为2100美元/吨。

高盛在报告中表示,因矿藏耗尽和产出限制可能导致今年供应继续萎缩,从而支撑锌价上涨。高盛还预计2016年全球锌供给短缺将达11.4万吨,2017年则扩大至36万吨。

宝城期货金 融研究所所长助理程小勇说,基于他从3月份跟踪的数据,他认为全球通胀周期回升是大势所趋,虽然目前尚无法判断物价指数回升的速率,但是基于这种考虑,再 结合供需平衡表的预测,天气考虑,农产品至少未来一到两个季度会表现相对较好,即会出现一波幅度较大的上涨或者相对于其他资产有相对涨幅。这其中按照投资 安全级别的顺序是豆粕、棉花、白糖和玉米都具备投资价值,其中豆粕和猪周期密切相关,而棉花内外倒挂情况缓解,种植面积下降都意味着供需情况可能好转。

赵曜认为,短期来看,这种支撑大宗商品价格反弹的因素没有改变,供应过剩局面的持续缓解将继续推动大宗商品价格走高。而结合前文分析的大宗商品 和美元的关系,短期内美元指数的回调压力也会给大宗商品反弹以助力,所以他倾向于认为大宗商品在未来一两个月内将维持强势,有望继续反弹。

不过,并不是所有分析师都认为大宗商品已经到了回归牛市的时候。

瑞银旗下财富管理部门的大宗商品和亚太区外汇主管Dominic Schnider就认为可能高兴得太早,大宗商品价格要能持续恢复元气,中国经济就必须企稳,美国工业生产也得复苏,否则价格可能再度回落。 Schnider仍预计短期内大宗商品会掉头下行,应该会在今夏见底。他特别提到,不是基础金属,而是以能源为主的大宗商品整体价格会回落。

王守凯认为,进入6月份以来,由于美国非农就业数据不佳导致美元指数的高位回落,大宗商品价格在一定程度上得到提振,并逐渐企稳走强。具体来 看,能源以及农产品价格的震荡上行成为带领大宗商品价格走高的急先锋,而金银等贵金属价格冲高回落之后短期存在整理修复的需求。此外,工业品方面,由于交 投情绪谨慎,因此走势较为疲弱。

(责任编辑:郭伟莹)