在首次冲击IPO失败两年后,甘李药业再次发起IPO。6月3日,证监会网站披露甘李药业的IPO招股说明书,甘李药业计划募集资金15亿元,用于建立营销网络、胰岛素产品项目建设及补充流动资金。

与首次申请IPO时相比,甘李药业除了有彼时的启明创投、高盛集团等机构投资者“撑腰”外,再次IPO的甘李药业还引来博裕资本、高领资本的进入,机构股东持有甘李药业股份过半数,成为甘李药业IPO最大的受益者。

在多家知名机构的资本支持下,甘李药业的业绩突飞猛进,近三年营业收入年复合增长率达到32.71%。业绩增长绝大部分则来自胰岛素制剂,其占甘李药业主营业务收入的85%以上。与此同时,公司销售费用占收入比重连续3年超35%。甘李药业曾被曝出商业贿赂丑闻,首次IPO也被认为因此终止,在此次IPO中,甘李药业将业务合规列入投资者需要关注的“风险因素”中。

营收依靠单一产品

6月3日,甘李药业披露的最新招股说明书显示,此次IPO甘李药业计划募集15亿元资金,用于营销网络建设、重组甘精胰岛素产品美国注册上市、胰岛素产品产业化、补充流动资金4个项目。

甘李药业成立于1998年,创始股东分别为通化东宝、通化安泰克及甘李药业现实际控制人甘忠如。甘李药业的命名,来自甘忠如及通化东宝现董事长、实际控制人李一奎,两人为北大生物系同学。

甘李药业主营业务为治疗糖尿病的胰岛素药品及注射剂的研发、生产和销售,是目前国内唯一一个拥有三代胰岛素上市产品的制药企业,产品包括速效人胰岛素类似物(赖脯胰岛素,速秀霖)、长效人胰岛素类似物(甘精胰岛素,长秀霖)、预混胰岛素类似物(精蛋白锌重组赖脯胰岛素,速秀霖25)。

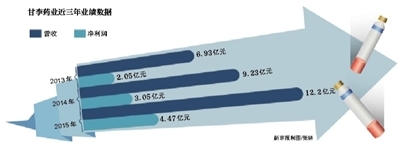

依靠掌握产业化生产重组胰岛素类似物技术,甘李药业近年业绩增长迅速。招股书显示,2013年至2015年,甘李药业营业收入年化复合增长率达到32.71%,由2013年度的6.93亿元增至2015年度的12.2亿元;同期,甘李药业净利润年化复合增长率达到47.83%,由2013年度的2.05亿元增至2015年度的4.47亿元。

取得如此快速的业绩增长,主要依赖于甘李药业的“长秀霖”产品,且近年来甘李药业对其依赖愈来愈严重。2013年-2015年,甘李药业重组甘精胰岛素“长秀霖”销售额分别为6亿元,7.83亿元,11.39亿元,年复合增长38%;同期“长秀霖”销售额占甘李药业营收比重为86.58%、84.56%、93.96%。

2002年,甘李药业研制出中国第一支长效人胰岛素类似物“长秀霖”,该产品与甘李药业此前研制出来的“速秀霖”被称为“三代胰岛素”。2005年底,长秀霖在国内上市第一年即实现销售额1000万元,2015年,“长秀霖”实现1004万支的销售量,销售额突破11亿元。

过于依赖单一类产品,是甘李药业未来发展可能存在的巨大挑战。甘李药业在招股书中提示风险称,一旦替代产品或竞争对手推出类似产品或新品,都可能导致公司业绩大幅波动。

现实中,甘李药业正面临着这种风险。目前甘李药业研发储备上仅有“三代胰岛素”一项6个产品,2015年的研发费用仅3000余万元。同为生产胰岛素产品的上市公司通化东宝,其“三代胰岛素”即将完成临床试验,并将研发其他多项产品,2015年的研发费用则为甘李药业的1倍,达到6242万元。此外,甘李药业还面对着占据在国内胰岛素市场70%份额的跨国企业的竞争,甘李药业的市场占有率仅2.23%。

机构股东持股占半数

甘李药业在招股书中表示,作为民营企业,公司融资渠道相对单一,在自有资金之外,主要通过银行贷款融资。作为唯一一家有重组胰岛素类似物产品上市的国内企业,甘李药业一直是机构投资者追捧的热门企业,在融资渠道单一情况下,机构投资者成为甘李药业的“输血机”。

招股书显示,截至2015年底,甘李药业21名股东中,除去实际控制人甘忠如及两位一致行动人、员工持股平台外,其余股东均为投资机构,持有甘李药业53.87%的股份。

启明创投是仅次于实际控制人甘忠如的第二大股东,其通过明华创新、天津启明、北京启明和苏州启明,共持有甘李药业22.8%的股份。而启明创投也是最早进入甘李药业的机构投资者,2009年5月,启明创投通过明华创新投资7000万元“输血”甘李药业,获得14%的股权,甘李药业彼时整体估值5亿元。

2011年4月,甘李药业创始股东通化东宝为了解决同业竞争问题,4.56亿元出售持有的29.43%甘李药业股权,甘李药业整体估值增至15.5亿元,这些股份被机构悉数接盘。其中启明创投通过明华创新、天津启明、苏州启明以1.85亿元接盘12.01%股份,高盛集团全资子公司GS Direct 9500万元受让6.13%股权,中信集团旗下STRONG LINK受让6.77%股份,对价1.05亿元。

2012年,甘李药业整体变更为股份制公司,高盛集团旗下北京高盛再出资4000万认购159.58万股;航天基金以9200万元总价认购367.02万股,景林投资以6000万元认购239.36万股。同年甘李药业启动IPO,中信证券为其上市保荐机构。

第一次IPO在2014年上半年宣告中止后,部分机构投资者选择退出。2014年11月,包括启明创投、北京高盛、景林投资等7家机构出售部分股权。而接盘方为Wintersweet、Hillhouse,其中Wintersweet受让5.03%股权,耗资5.03亿元,Hillhouse受让6.76%股权,耗资6.76亿元。此时,甘李药业估值为100亿元,相比2011年接盘通化东宝股权时的15.5亿元估值,增加5倍多。

销售费用连续两年增长

在首次IPO期间,卷入商业贿赂丑闻,让甘李药业陷入舆论风波,这也被业内解读为IPO进程中止的原因。

2013年9月,媒体报道称,甘李药业医药代表举报甘李药业至少从2008年就开始了商业贿赂工作,其行贿的主要对象是各大医院内分泌科的医生,甘李药业内部制定了详细的回扣规则。

商业贿赂丑闻被媒体曝光后,2014年1月,媒体再报道,湖北警方正式批捕甘李药业驻湖北的7名医药代表,其中包括省级销售经理、区域经理和医院代表。对此甘李药业回应称湖北的商业贿赂属个人行为。

甘李药业被曝光的商业贿赂丑闻至今未有结论,但甘李药业业绩自2009年后确实迅速发展。2009年时,甘李药业尚只是一个收入8500万元、利润1000万元的中小型医药企业。2010年甘李药业实现营收1.64亿元,净利润3592万元,到2012年,甘李药业营收接近7亿元,利润总额约为1亿元。

对于业绩的迅速增长,甘李药业归功于其覆盖面较广泛的销售网络。而大规模的销售人员匹配,是甘李药业的竞争优势。招股书显示,甘李药业销售类岗位的人员配置是930人,占到总人数的53.45%。截至2015年底,甘李药业已与75家经销商建立了长期稳定的合作关系,产品在全国近5000家县级以上医院均有销售,其中三级以上医院1000余家。

招股书显示,2013年至2015年,甘李药业销售费用分别为2.77亿元、3.42亿元、4.37亿元,销售费用占收入比重均超过35%。其中会务费、业务宣传费占大部分,2013年至2015年上述费用分别为1.7亿元、2.19亿元、2.63亿元,3年合计6.52亿元。

甘李药业称,公司采用了以自身专业化学术推广团队为主,以代理模式为辅的营销模式。学术推广包括医生教育及患者教育,医生教育主要采用区域会议、省级会议、城市会、院内会及科室会等形式。

在2015年,甘李药业还取消了销售主管职级,共涉及100多名销售主管,除部分销售主管升职为销售经理外,其余大部分转为销售代表。

而在本次IPO募集资金中,甘李药业将使用近三成的募集资金,约2.43亿元用于营销网络的建设,以实现全国销售网络的覆盖。

销售网络的扩大,人员的增多,也可能成为甘李药业发展中的挑战。在招股说明书中,甘李药业将业务合规列入投资者需要关注的“风险因素”中。甘李药业表示不能完全排除经销商或个别员工在药品购销活动中存在不正当的商业行为,这将对公司的经营业绩产生严重不利影响,进而可能导致公司业绩大幅下滑。

(责任编辑:李春晖)