编者按:“十三五”开局之年,供给侧结构性改革成为各界关注的焦点。PPP(政府和社会资本合作)改革作为一项重要的供给侧结构性改革措施,正在发挥积极的牵引作用。为了更好地对全国PPP项目进行全生命周期监管,建立统一、规范、透明的PPP大市场,财政部于2015年3月组织搭建了全国PPP综合信息平台,对2013年以来全国所有PPP项目实现线上监管、动态数据分析、案例分享等。

自2016年4月起,财政部PPP中心授权《中国经济周刊》独家首发PPP综合信息平台项目库季报。

根据财政部建立的全国政府和社会资本合作(PPP)综合信息平台统计,截至2016年6月30日,财政部两批示范项目232个,总投资额8025.4亿元,其中执行阶段项目105个,总投资额3078亿元,落地率达48.4%,与3月末相比,项目落地呈加速趋势。基于已录入的项目信息,对53个示范项目分析表明,平均落地周期为13.5个月;对82个示范项目分析表明,非国企参与率超四成;行业方面,市政工程类项目落地独占鳌头。

从全国情况来看,地方PPP项目需求不断加大,6月末全部入库项目9285个,总投资额10.6万亿元,其中执行阶段项目619个,总投资额已达1万亿元,规模可观,落地率23.8%,与3月末相比,入库项目正在加速落地,落地率稳步提升。分析表明,入库项目的地区和行业集中度均较高,贵州、山东(含青岛)、新疆、四川、河南居项目数前五位,合计超过入库项目的一半;市政工程、交通运输、片区开发3个行业项目居前三位,合计超过入库项目的一半。项目回报机制方面,政府付费类和可行性缺口补助类项目的比重比3月末略有提高。

财政部示范项目情况

财政部2014年第一批PPP示范项目26个(原为30个,后调出4个),2015年第二批示范项目206个,共232个,总投资额8025.4亿元。

(一)项目落地呈加速趋势

PPP项目全生命周期管理包括识别、准备、采购、执行和移交5个阶段。

已进入执行阶段的示范项目,1月末共66个,投资额2146亿元;3月末73个,2267亿元;6月末105个,3078亿元。一季度后两个月比1月末新增7个签约落地,增长10.6%,二季度比一季度末新增32个,增长43.8%,增速大幅提高,表明示范项目落地呈加速趋势。

(二)项目落地率显著提高

项目落地率,指执行和移交两个阶段项目数之和与准备、采购、执行、移交4个阶段项目数总和的比值。因目前尚无项目进入移交阶段,此次统计口径的调整并不影响与之前公布数据的一致性。处于识别阶段的项目没有纳入落地率计算,主要考虑在这个阶段的项目尚未完成物有所值评价和财政可承受能力论证,只能作为PPP备选项目。按此口径计算,6月末两批示范项目落地率48.4%,比3月末的35.1%增长13.3个百分点。(见图1)

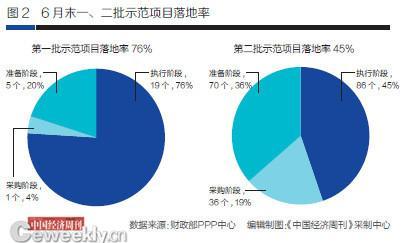

6月末,第一批示范项目中,执行阶段19个,落地率达76%,未落地项目以大型轨道交通项目为主,所需准备和采购时间相对较长;第二批示范项目中,执行阶段86个,落地率达45%。(见图2)

(三)项目平均落地周期为13.5个月

项目落地周期,指从项目发起到签署PPP项目合同实际花费的时间。目前,105个落地示范项目中,53个项目已录入落地周期信息,落地周期在6个月到43个月之间,平均13.5个月。

53个示范项目中,26个市政工程类项目的平均落地周期为12.8个月,5个生态建设类项目平均10.6个月,5个水利类项目平均13.2个月,3个交通运输类项目平均24个月。

(四) 非国企参与率超四成

目前,105个落地示范项目中,82个已录入签约社会资本信息,包括54个单家社会资本参与项目和28个联合体(多家社会资本联合参与)项目,签约社会资本共119家,其中民企43家、混合所有制8家、外企3家、国企(国有独资和控股企业,含海外上市国企)65家,民企占比36%,前三类非国企合计占比45%。

其中,第一批示范项目13个,社会资本共16家,包括国企8家、民企7家、外企1家;第二批示范项目69个,社会资本共103家,包括国企57家、民企36家、混合所有制8家、外企2家。

82个项目中,民企、含民企与外企的联合体、混合所有制企业、国企、不含民企与外企的联合体参与项目分别为17、15、4、33、13个,民企和含民企与外企的联合体参与项目合计占比39%,前三类非国企合计占比44%。

54个单家社会资本参与项目中,民企、混合所有制、国企参与项目分别为17、4、33个,民企参与项目占比32%,前两类非国企参与项目合计占比39%,对应的项目投资额分别为224.5亿元、989.1亿元、726.2亿元,民企参与项目占比12%,前两类非国企参与项目合计占比65%。

其中,17个单家民企参与项目中,市政工程8个,投资额共44.6亿元;医疗卫生2个,15.5亿元;养老1个,130.8亿元;水利1个,13.3亿元;科技、能源、教育、生态建设与环境保护、旅游各1个,共24.3亿元。

(五)市政工程类项目落地独占鳌头

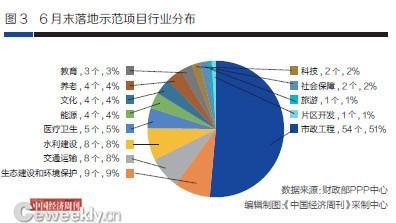

105个落地示范项目中,市政工程类项目54个,占51%;生态建设和环境保护9个,占9%;交通运输8个,占8%;水利建设8个,占8%;其他26个,占24%。各行业示范项目总数与6月末落地数见图3。

全部入库项目情况

截至6月末,全部入库项目9285个,总投资额10.6万亿元,比3月末增加1564个、1.8万亿元;其中已进入执行阶段项目619个,总投资额1万亿元,比3月末增加250个、0.5万亿元。

(一) 项目总量持续增加,落地项目投资额可观

入库项目呈逐月增加趋势,月均增加457个、0.5万亿元,表明PPP项目需求不断加大。需要说明,其中七成项目仍属于识别阶段的PPP备选项目,一是规划实施时间分布在未来若干年;二是尚未完成物有所值评价和财政承受能力论证,只表明地方政府部门有意愿采用PPP模式,要真正成为PPP项目,还必须经过严格论证把关。尽管如此,截至6月末已签约进入执行阶段的项目619个、投资额达到1万亿元,落地项目投资额依然可观。

(二)入库项目正在加速落地,落地率稳步提升

执行阶段项目1月末298个,3月末369个,6月末619个。一季度后两个月比1月末新增71个落地,增长23.8%,二季度比一季度新增250个落地,增长67.7%,增速大幅提高,表明入库项目正在加速落地。

按落地率口径计算,1、3、6月末落地率分别为20%、21.7%、23.8%,呈现稳步提升特征。

(三)入库项目地区集中度较高,贵州、山东、新疆、四川、河南居前五位

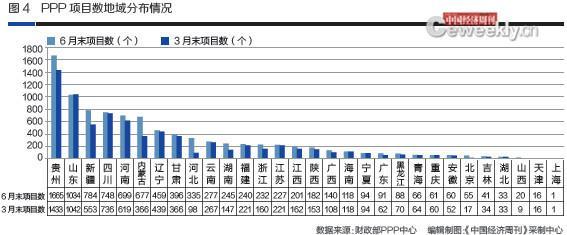

按入库项目数排序,贵州、山东(含青岛)、新疆、四川、河南居前五位,分别为1665个、1034个、784个、748个、699个,合计占入库项目总数的53.1%。按入库项目投资额排序,贵州、山东(含青岛)、河南、云南、四川、河北居前六位,分别为1.3万亿元、1.1万亿元、8238亿元、7878亿元、7838亿元、5321亿元,合计占入库项目总投资额的50.9%。

除山东因部分项目退库外,各地截至6月末的入库项目均比3月末多,内蒙古、河北、贵州和新疆新增项目数较多,分别为311个、237个、232个和231个,占全国新增项目数的64.6%。新增项目投资额较大的为贵州、河北、内蒙古、湖南、河南,新增投资额分别为5015亿元、3542亿元、2313亿元、1718亿元和871亿元。

各地方6月末与3月末的项目数、投资额对比情况见图4。

(四)入库项目行业集中度较高

项目库共包括能源、交通运输、水利建设、生态建设和环境保护、市政工程、片区开发、农业、林业、科技、保障性安居工程、旅游、医疗卫生、养老、教育、文化、体育、社会保障、政府基础设施和其他19个一级行业。其中,市政工程、交通运输、片区开发3个行业项目数和投资额均居前三位,分别占入库项目总数、总投资额的53.1%、67.2%。

与3月末相比,市政工程、交通运输和旅游3个行业的新增项目数较多,分别为573个、243个和92个;交通运输、市政工程、保障性安居工程3个行业的新增投资额较大,分别为8395亿元、3984亿元和1538亿元。

下面分别介绍市政工程、交通运输、片区开发项目数、投资额及其与3月末比较情况。

1. 市政工程:3241个项目总投资额2.8万亿元。其中,污水处理、市政道路、供水、垃圾处理4个二级行业的项目数分别为740个、514个、367个、277个,占市政工程项目总数的58.6%;投资额方面,轨道交通、市政道路、管网3个二级行业的投资额较大,分别为1万亿元、3994亿元、3221亿元,占市政工程项目总投资额的64.6%。

与3月末相比,新增项目537个,其中市政道路、污水处理、垃圾处理、其他、供水5个二级行业的新增项目较多,分别为110个、93个、51个、50个、48个,占新增项目的65.5%;新增投资额3985亿元,其中其他、市政道路、管网、轨道交通、污水处理5个二级行业的投资额增长较大,分别增长839亿元、783亿元、652亿元、607亿元、281亿元,占新增投资额的79.4%。

2. 交通运输:1132个项目总投资额3.3万亿元。其中,一级公路、高速公路、其他、二级公路4个二级行业的项目分别为268个、220个、125个、125个,占交通运输项目总数的65.2%;投资额方面,高速公路、一级公路、铁路(不含轨道交通)3个二级行业的投资额分别为1.8万亿元、5072亿元、3269亿元,占交通运输项目总投资额的78.6%。

与3月相比,新增项目243个,其中高速公路、一级公路、其他3个二级行业新增项目较多,分别为64个、63个、37个,占新增项目的67.5%;新增投资额8395亿元,其中高速公路、一级公路2个二级行业投资额为6213亿元、1063亿元,占新增投资额的86.7%。

3. 片区开发:554个项目总投资额1万亿元。其中,园区开发和城镇化建设2个二级行业的项目分别为280个、125个,占片区开发项目总数的73.1%;这2个二级行业的投资额分别为4765亿元、3606亿元,占到片区开发项目总投资额的82.7%。

与3月相比,净新增项目77个,其中园区开发、城镇化建设、厂房建设、其他、片区开发分别新增42个、21个、12个、3个、1个;投资额净增加1538亿元。

(五)政府付费类和可行性缺口补助类项目的比重略有提高

按照三种回报机制统计,使用者付费项目4315个,投资额4.2万亿元,分别占入库项目总数和总投资额的46%和40%;政府付费项目2743个,投资额2.4万亿元,分别占30%和22%;可行性缺口补助项目2227个,投资额4万亿元,分别占24%和38%。

与3月末相比,使用者付费、政府付费和可行性缺口补助的新增项目分别为644个、532个、388个,新增投资额分别为5512亿元、4213亿元、8462亿元。政府付费类和可行性缺口补助类项目数合计和投资额合计占比均比3月末提高1个百分点。

(责任编辑:李春晖)

免责声明:中国网财经转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。