一季度股基平均亏损17% 去年冠军亏逾34%垫底

- 发布时间:2016-04-05 09:00:25 来源:东方网 责任编辑:张明江

当前股市起伏不定、权益类品种估值波动剧烈,确保本金安全、实现稳健增值,是投资的重中之重。对投资者而言,借力相对低风险的保本基金进行投资,可更好地于震荡行情之下稳中求胜

尽管当前股指已顽强上攻到3000点附近,但对于主动管理方向的股基(含普通股票型基金、偏股混合型基金,以下简称“股基”)来说,一季度上交的答卷却差强人意。

据Wind数据显示,截至3月31日,成立于2015年6月1日前、已度过6个月完整建仓期的560只股基平均亏损幅度达到17.05%,仅有3只复权单位净值增长率为正数。而且令人意外的是,去年股基冠军富国低碳环保一季度亏损34.78%,排名垫底。

富国基金(博客,微博)相关负责人告诉《投资者报》记者,“由于基金经理管理风格的特色,富国旗下的两只产品富国新兴产业与富国低碳环保业绩弹性较大。一方面,不宜从短期走势来评判基金优劣,另一方面,由于基金弹性的原因,短期来讲反而可能是介入的机会。”

对此,凯石金融研究中心在其最新研究报告中说,“总体看,我们保持3月以来相对乐观的态度,虽然相对3月初国际面有所波动,但基本面、汇率、资金面等方面依然无明显利空出现,市场面方面情绪依然较强,因此,总体相对乐观态度不变,不过,经过3月初市场的上涨和近期各种利好的波动和弱化,对市场后期大幅趋势性行情期望应降低,投资者可以控制仓位借道股基参与市场反弹,但结构上应均衡配置。”

一季度仅三只股基正收益

年初,我国A股市场的大跌,一杆子打翻的不只是散户投资人,包括基金在内的众多机构也未能例外。

据Wind数据显示,截至3月31日,纳入统计的560只股基中,仅有易方达资源行业、天弘永定(420003,基金吧)成长及华宝兴业资源这3只股基实现了正收益,一季度区间复权单位净值增长率分别为4.03%、1.09%和0%。

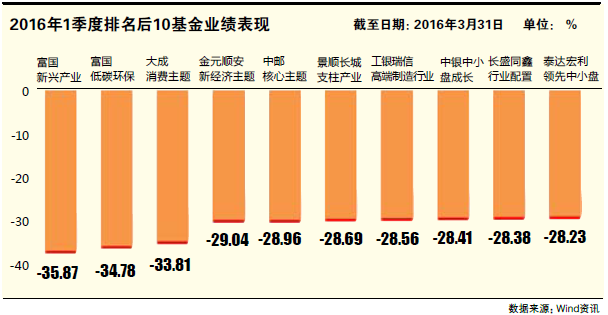

具体来看,一季度亏损幅度在10%以内的仅有46家,占比为8.21%。而亏损幅度在20%以上的则高达146家,占比达26.07%。其中,富国新兴产业、富国低碳环保、大成消费、金元顺安新经济主题、中邮核心主题、景顺长城支柱产业、工银瑞信高端制造行业、中银中小盘成长、长盛同鑫配置、泰达宏利领先中小盘一季度区间复权单位净值增长率依次为-35.87%、-34.78%、-33.81%、-29.04%、-28.96%、-28.69%、-28.56%、-28.41%、-28.38%、-28.23%,在560只具有可比数据的股基中排名后十。

值得关注的是,去年绩优股基在今年一季度的表现却未能再续辉煌。从去年收益前五的股基来看,截至2015年12月31日,包括易方达新兴成长混合、富国低碳环保、新华行业轮换灵活配置混合、长盛电子信息主题混合、浦银安盛新兴产业混合在内的5只股基,2015年全年收益分别高达171.78%、163.06%、160.38%、155.39%和142.83%。但今年以来,上述5只基金一季度复权单位净值增长率分别为-29.14%、-34.49%、-22.84%、-21.02%和-22.99%,亏损幅度均在20%以上。

对此,华宝证券分析师如是说,“为了在业绩相对排名中取得较好成绩,绩优股基在年度大战中往往不得不保持较高仓位,这也使得类似绩优股基业绩极易受市场波动影响,而2016年开年正好赶上突如其来的大跌,加上‘熔断’等多种因素叠加,自然而然就造成了去年绩优,今年一季度哑火的现象。但随着市场的回暖,相关股基二季度的扭亏力度应也会相应加大,风险偏好程度较高的投资者可以多加关注。”

去年盈利6800亿元 创6年新高

尽管一季度业绩差强人意,但从去年公募基金的总体盈利情况来看,却也颇出人意料。据最新披露的基金公司年报显示,去年公募基金盈利达到6800亿元,创6年来新高。

据Wind数据显示,去年一共有3205只基金纳入统计,其中,混合型基金2015年盈利5134.94亿元,占比达75.51%;股票型基金盈利67.02亿元,货币基金也盈利了999.91亿元。从基金公司角度来看,华夏基金公司以509亿元的整体盈利再度荣登“赚钱王”,成为去年赚钱最多的公司;南方、嘉实、广发、汇添富和易方达旗下基金整体盈利也都超过300亿元,排名靠前;此外,旗下基金合计盈利超过100亿元的基金公司数量高达28家,亦超往年。从单只基金产品来看,天弘增利宝凭借挂钩余额宝而带来的天量规模继续捍卫着“最赚钱”的基金宝座,2015年实现利润231.31亿元;广发聚丰(270005,基金吧)、中邮成长(590002,基金吧)、易方达瑞惠灵活也分别以88.54亿、86.6亿和76.5亿元紧随其后。

博时基金总经理江向阳告诉《投资者报》记者,“尽管2015年公募基金在盈利方面大有斩获,但随着当前资产收益水平不断下行,“资产荒”的现象会持续相当长时间。投资者寻找风险收益比相对好的投资产品,以及转型金融机构资产配置需求日益迫切,这些现状都将对基金公司的投资管理能力、产品开发能力提出了更高的要求。”另一方面,资产管理机构作为专业投资者,应通过深入研判市场形势,把握经济新常态下资本市场的新机遇和新挑战,努力化解“资产荒”难题。一是由于金融产品收益率持续下行,中低风险的绝对收益类产品和收益增强型的流动性管理产品将在中长期受到市场青睐,要积极提升大类资产配置能力,开发多资产多策略的绝对收益产品;二是紧密服务实体经济,运用金融技术创新,盘活存量资产,为各路资本提供可配置的金融资产,也为实体经济提高资金使用效率服务;三是密切关注多层次资本市场改革深入推进所带来的各类潜在投资机会,服务实体经济转型,促进产融结合,提升逆周期运作和资源整合能力,积极参与并购重组业务;四是把握好跨境投资在全球进行资产配置的市场需求以及结构性投资机会。

“我们认为,在中国经济转型升级的大背景下,基金业的发展必须紧扣国家经济社会发展和经济改革的总体方向,紧紧把握住多层次资本市场建设的主线,同时也要紧紧把握投资者需求,一是要认清投资主线,不断提高投资能力,提升风险调整后的投资回报,提高投资业绩;二是抓好基金产品创新,比如资产证券化、产业并购基金等方式,引导社会资源参加‘供给侧改革’,为实体经济提供综合解决方案,盘活社会存量资产,积极参与新经济、新产业发展;三是忠实履行受托责任,切实保护投资者合法权益。”江向阳如是说。

“谨慎”策略成为主流态度

从基金年报披露的最新观点来看,在经历2015年6月以来的市场“深蹲”后,基金经理对于二季度的投资整体预期偏向谨慎,认为在经济增速面临压力的背景下,一方面需要降低收益预期,另一方面需要做足确定性,强调以合理的价格持有具有长期竞争力的公司。

综合基金经理的观点来看,大家关注的目光主要集中在以下四个方面:第一,经济增长是否会更差?短期来看不会,至少二季度,下半年则存在较大不确定性;第二,通胀上行是否阻碍货币宽松?我们判断货币政策年内维持宽松,受到通胀的干扰较少;第三,企业盈利是否能够有所改善?来自于成本端的改善效应在部分周期行业有所显现,消费和服务业局部盈利改善开始出现。第四,美联储何时第二次加息?我们认为下半年可能加一次,市场面临的核心变化在于,2016 年政府政策全面转向维稳,有风险的改革政策再难以出现。

对于大家重点关注的A股市场,大成基金认为,“二季度,A股市场的无风险利率下行的空间不大;同时改革预期等因素将提升市场的风险偏好;股票和资金都会扩容。在具体的选股思路上,建议注重与消费密切相关的现代服务业(包括娱乐、教育、体育、健康养老等),前沿科技(包括虚拟科技、量子通信、人工智能、飞行探索、人脸识别等其他还未被市场发现的新领域)。另外,由于全球经济增长疲软,地缘政治危机愈演愈烈,军工行业仍然是未来几年的主要配置方向(包括高端装备、军工信息化、新材料等);新能源领域也是主要的配置方向(包括核电等新能源以及新能源汽车产业链等)。”

诺安和鑫保本混合型基金拟任基金经理谢志华先生也表示,“2016年,央行货币政策稳健略偏宽松的基调未变。今年3月央行再次下调0.5个百分点的存款准备金率,此举有效缓解后期资金到期压力。未来降准空间仍然存在,流动性相对充裕有助于债市慢牛格局延续。而当前股市行情起伏不定、权益类品种估值波动剧烈,确保本金安全、并实现稳健增值,仍是投资的重中之重。对于个人投资者而言,借力相对低风险的保本基金进行稳健投资,可更好地于震荡行情之下稳中求胜。在保本前提下博取高收益,是很多人购买保本基金的初衷,这也是保本基金被当作‘长期饭票’的重要原因,有投资需求的稳健投资者也可以关注近期发行的保本基金,并抓住基金认购期间的投资机会。”