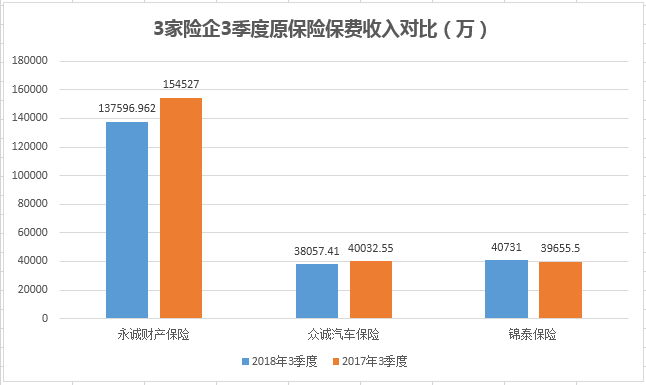

近日,险企3季度偿付能力报告披露接近尾声,其中,3家新三板挂牌险企永诚保险(834223)、众诚保险(835987)、锦泰保险(870026)也已接连交上第3季度偿付能力成绩单。整体来说,原保费收入同比2降1升,均慢于行业步速,且3家险企3季度均现亏损。 蓝鲸保险注意到,去年,3家险企均拟通过不同路径转型,众诚保险深耕车险,锦泰保险推动农险创新,永诚保险依托股东资源发力企财险业务;今年以来,转型持续推进,只是从目前表现来看,布局之路仍各有“烦恼”。 3险企3季度齐现亏损,原保费同比2降1升 蓝鲸保险梳理3家新三板挂牌险企第3季度偿付能力报告发现,保险业务收入情况均不乐观,其中,2家原保费收入同比下滑,仅锦泰保险有轻微上调;利润方面,不同于去年3季度众诚保险、锦泰保险均实现盈利的情况,今年同期3家均有不同程度亏损。

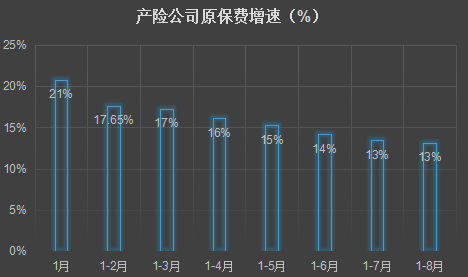

单独来看,永诚保险原保险保费收入依然排在3家首位,3季度实现13.76亿元保险业务收入,同比缩减10.96%,亏损情况也较为严重,延续上季度亏损现象,在3季度净亏损1.88亿元,核心、综合偿付能力充足率分别为187.17%、219.04%,相对充足。同时,今年3季度,永诚保险净现金流出5302.44万元。 众诚保险原保险保费收入同比也现下滑趋势,3季度实现3.81亿元原保费收入,同比缩减4.93%;同期净亏损855.96万元,较2季度220.4万元净亏损的数额扩大;净现金流同样呈流出态势,流出2120.69万元。 锦泰保险是3家险企中唯一在今年3季度实现原保险保费收入同比上行的险企,实现4.07亿元原保费收入,同比增加2.7%;锦泰保险的盈利情况同样不容乐观,3季度亏损5440.7万元,而其去年同期则实现3345万元的盈利;核心、综合偿付能力充足率也均较上季度有12个百分点的下滑,截至3季度末达到215%;此外,锦泰保险的净现金流扭负为正,在3季度净流入3616.2万元。 事实上,今年以来财险公司原保费收入同比增幅呈逐月下滑趋势,前8月增速为13.17%,而前1-7月,分别对应20.79%、17.65%、17.27%、16.13%、15.26%、14.18%、13.45%。然而,与行业相比,众诚保险等3家挂牌公司的保费同比表现,仍是难言乐观。

今年以来产险公司原保费收入同比增速

面对车险各有态度:有者修围栏,有者寻前路据蓝鲸保险了解,3家新三板险企此前相继表示拟进行转型,但短期来看,或还未现成效。首先,在财险公司中,车险业务始终是重头戏,在3家新三板挂牌财险公司的“戏台”上,也不例外。据3家险企半年报数据显示,永诚保险车险业务占比相对较小,刚刚过半,达到54.4%,锦泰保险车险业务占比达到73.96%;众诚保险目前车险业务占比则高达84%。“在国内目前的车险市场环境中,车险业务由大公司主导,中小险企劣势明显,必须自谋生路”,中央财经大学教授郝演苏向蓝鲸保险分析称。中小财险公司对于车险业务的布局,对于其未来发展路径,至关重要。具体来看三家险企在车险业务方面的调整。2017年,众诚保险车险业务占比为87.41%,今年上半年虽然有3个百分点的下行,但占比仍保持高位,这与众诚保险的规划贴合。依托于广汽集团股东资源的众诚保险,拟聚焦于车险进行“专业化经营”,但成立以来始终难以盈利,2017年,众诚保险推出维修企业责任险等“车生活”产品,探索差异化风险管理方案,同时通过开展反欺诈减损降赔等工作降低成本。

接连动作下,今年上半年,众诚保险亏损缩减6成,但仍未实现盈利。基于此,众诚保险表示将重点发力车险产品创新,重点推进车辆换新险、召回险等产品。但值得关注的是,业内专家指出,当前创新型保险产品还面临无法打开市场的现状。

不同于众诚保险拟在车险业务方面“精耕细作”的战略,永诚保险与锦泰保险对于车险业务的调整在于“优化”,其中,锦泰保险的业务规模占比中,车险业务从2017年的57.62%抬升至今年上半年的73.96%,其表示,主要是因其采取多种措施增强对车险的经营和管控,且四川地区车险业务大增。

永诚保险的车险业务占比则远低于行业水平,从2017年64%的占比缩减到今年上半年54.4%,今年上半年,永诚保险车险业务收入为19.1亿元,同比缩减超1成。对于车险业务,永诚保险表示今年车险业务质量有所改善,理赔效率抬升。

永诚泰寻差异化路径发展,转型仍有“瑕疵”需调试

事实上,在车险业务方面布局略显“保守”的永诚保险和锦泰保险,均选择了寻路非车险领域。“目前财险公司多数将目光聚焦在车险,但基于车险的复杂性,中小险企竞争力微弱”,郝演苏向蓝鲸保险分析称,“中小财险应该尝试去非车险市场各自寻找蓝海,而不是在车险的红海中拼抢”。

只是,发展难有捷径,险企面对转型过程中难关,转型战略仍需及时调试。

先来看永诚保险,基于“电力系”股东背景,电力能源保险是永诚保险主要发力对象,在其车险业务同比收缩的同时,企财险业务在逐步上行,今年上半年企财险实现8.85亿元保费收入,同比增幅达到23%。

然而值得关注的是,同期抬升的还有永诚保险企财险业务的赔付支出,上半年同比增长约40%,对此,永诚保险解释为在今年1-5月集中结案赔款支出大幅度上升所致。

“总体来说,最近几年,国内企财险业务赔付率不好,或会导致某些业务出现亏损情况”,中国精算师协会创始会员徐昱琛对蓝鲸保险分析称,“企财险对应着很大的市场,各标的存在较大差异,如果险企能够找到合适的细分场,对应较低的赔付率,或能获得较好的结果”。

另一方面,此前,永诚保险在互联网销售渠道方面有所发力,开展“精细化管理”,2017年通过网销渠道实现保费收入15亿元,同比增约5成,永诚保险表示,“互联网转型取得阶段性成果”。然而,今年上半年,永诚保险网销渠道实现保费却出现了超过2成的缩减。

“此前网销渠道存在一些优惠条件,且当时存在不少‘假的’互联网业务,尤其是车险方面,即线下代理人通过引导,将业务转移到线上完成。今年以来,监管加强,网销渠道中消费者和线下代理人的利好收缩,实现保费也就相应下降”,徐昱琛向蓝鲸保险解释道。与此同时,锦泰保险则将目光盯准农险业务,2017年,锦泰保险农险业务收入同比增长25.77%。今年以来,锦泰保险加大转型力度,上半年农险业务保费收入再度提速,同比增幅达到74%,创新推出葡萄气象指数保险等20余种产品。

同时,锦泰财险表示在信保、责任险和意健险方面也加大业务占比,拟实现“差异化经营特色”,目前责任险、货物运输险、船舶险占比均现大幅提升,可不能忽视的是,新市场的打开,也面临手续费高企的难题,需进一步解决。

差异化布局是中小险企谋出路的重要途径,在徐昱琛看来,“中小险企实现差异化竞争的关键应在于其自身的运营机制和效率。车险业务虽然难做,但市场并非饱和,仍有部分区域可以推进车险业务,其他非车险业务也可以作为中小险企的发力点”。(蓝鲸保险 石雨)

(责任编辑:熊若炀)