稿件来源:券商中国

房子和工资,一直都是人们最关注的话题。与之相对应的房地产税和个人所得税,更是牵动着人心。

7日,财政部召开了记者会,对于房地产税和个人所得税这两大民生且敏感的话题,进行了详细陈述。

对于房地产税,财政部透露了房地产税征收范围、税收优惠、实施进展等六大细节;对于个人所得税,财政部也描绘了提高个税起征点、增加扣除项和建立综合与分类相结合的个税税制三大新变化。

房地产税牵动着市场的神经,尤其是在北上广深的朋友,买房了的担心要贬值了要被套牢了,没买的或许窃喜准备什么时候“抄底”。此外,个税更是民众关心的话题,以月薪15000元(已扣除五险一金)计算,如果起征点提高至10000元,可少缴税1425元,税负下降近八成。

财政部透露房地产税六大细节

细节一:房地产税的作用

调节收入分配,特别是个人财富的集聚,起到促进社会公平的作用。同时,筹集财政收入,用来满足政府提供公共服务的需求。

细节二:房地产税的征收范围

所有的工商业住房和个人住房,都会按照它的评估值来征税,也就是按照评估值来征税。

细节三:房地产税的税收优惠

所有国家的房地产税制度安排里面,都有一些税收优惠。比如可以作出一定的扣除标准,或者是对一些困难的家庭、低收入家庭、特殊困难群体给予一定的税收减免等。当然具体的方式不一样,水平不一样,但是都有一些税收优惠。

细节四:房地产税属于地方税

房产税属于地方税,它的收入归属于地方政府。地方政府用这些收入来满足比如说教育、治安和其他一些公共基础设施提供等支出。

细节五:根据中国国情设立房地产税

房地产税的设立将参考国际共性的制度性安排特点。当然,还会按照中国的国情,从中国的国情出发来合理设计我们房地产税制度。比如说合并整合相关的一些税种,再比如说合理降低房地产在建设交易环节的一些税费负担等。

细节六:房地产税实施时间

房地产税的税基确定比较复杂或者非常复杂,所以需要建立完备的税收征管模式,这样才能够使房地产税征得到、征得公平。

按照中央的决策部署,目前全国人大常委会预算工作委员会、财政部以及其他有关方面正在抓紧起草和完善房地产税法律草案。房地产税总体思路就是立法先行、充分授权、分步推进。按照这样一个总体思路。目前,正在设计、完善,同时再进行论证和听取意见。

个税三大新变化

1、变化一:提高起征点

提高个税起征点,提高到什么程度?财政部表示,会根据居民的基本生活消费水平的变化来确定。

2、变化二:增加专项扣除

个人所得税将增加专项扣除,财政部表示,除了《政府工作报告》里提出的子女教育、大病医疗之外,还会根据实际的情况,来确定最后具体专项扣除项目的规模和数目。

3、变化三:建立综合与分类相结合的个税税制

将分类税制转化为起综合与分类相结合的个人所得税税制。将一些劳动性的所得,比如说工资薪金、劳务报酬、稿酬、特许权使用费等等这些劳动性的所得,都合并起来,然后再确定一个基本减除费用,再进行征税。

记者会上,财政部表示,将认真贯彻落实中央的决策部署,加快启动税收改革方案,同时启动个人所得税的修法。所有改革要素都会通过个人所得税税法的修订才能最终确定下来,因为个人所得税是个人所得税税法,草案确定下来以后,会提请全国人大常委会按照程序进行审议,审议以后来组织实施。

房地产税开征,谁最害怕?

一线城市囤有大量住宅

伤害指数★★★★

按照“充分授权、分步推进”的原则,一线城市率先推出房地产税的可能行很大。对于在一线城市拥有几十套或上百套住宅的囤房人来说,将是利空的开始。虽说可以转嫁给租客,但随意加价将受到管制,而且在新政策下,一线城市未来几年租房市场的供应将大大增加。届时会出现集中抛盘,对一线城市短期房价构成影响。

三四线城市囤有大量住宅

伤害指数★★★★★

在一二线城市实施房地产税之后,三四线城市必然会跟进。对于拥有几十套或上百套住宅的囤房人来说,同样会出现集中抛盘,但三四线城市人口增长乏力,买房需求不如一线城市,承接力度也远远不如一线城市,更难通过出租转嫁给租客。届时,三四线城市可能会出现一轮调整。

加杠杆、负债率高的炒房客

伤害指数★★★★★

如果房地产税开征,会让房价进入一个平稳期,而且会加剧市场的僵持,房子很难套现。这对于加杠杆、负债率高的炒房客来说,持有成本大大增加,这对于急于出手的炒房客来说,无疑是一个大大的利空。

拥有一套或两套住宅

伤害指数★

对于拥有一套或两套住宅的普通民众来说,房地产税的开征几乎无影响。易居研究院智库中心研究总监严跃进表示,超过三套住房可能会才会被征税。以已实施房产税的上海为例,免征点为60平方米/人,对于三口之家,180平米以内都会纳入免税范围。

个税改革,你我将如何受益?

1、受益个税起征点提高

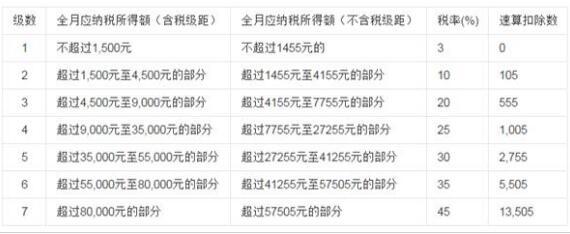

▲当前实施的七级超额累进个税税率表

对于月薪15000元(已扣除五险一金)的工薪族来说,在目前个税规则下,需缴税:

(15000-3500)×25%-1005=1870元

假设个税起征点提高至10000元,七级超额累进税率不变。15000元(已扣除五险一金)的月薪需缴税:

(15000-10000)×20%-555=445元

以此来看,应纳税额由1870元减少至445元,税负减少了近八成。

2、受益增加扣除项

在今年全国两会上,董明珠提到,现在80后已经是社会的主流人群,但他们的孩子还很小,小的可能几岁大一点可能刚上初中。但孩子教育费用不低,比如小孩在私立幼儿园,一个月大概要3000元,甚至更高。一年几万元的教育费用对普通家庭压力不小,如果加上房贷,对生活确实会有影响。

马光远也提到,提高个人所得税免征额当然是好事,但中国个税最大的问题绝对不是免征额,而是税制本身设计不合理。由于中国实行的是分类税制,而不是综合税制,这种税制一方面不考虑家庭的实际负担,另一方面主要盯着工资,导致个税几乎成为了工资税,穷人成为了交税的主要力量。不改变这一点,仅仅提高免征额没有太大的意义。

因此,本次个税改革本质上的变化在于,并不是简单的提高个税起征点,而是增加了扣除项,并将分类税制转化为综合与分类相结合的个人所得税税制。

香港在征收个人所得税方面,已较为成熟。此前,券商中国记者曾计算过,对于大陆和香港的工薪族来说,同样境地与薪酬,内地缴税却五倍于香港。详情可点击《总理送出4个大礼包,份量最重是个税,首次增加“扣除项”!同样收入内地不用再比香港多交4倍的税》。

不妨我们先来看看其扣免项:

免税额包括子女、供养父母/祖父母、供养兄弟姐妹、有伤残受养人等。以2015/2016年度薪俸税来看,家庭中每名子女免税额为10万港元,且在子女出生年度可以增加10万港元免税额(即20万);

扣除项目包括个人进修开支、居所贷款利息、认可慈善捐款、长者住宿照顾开支、向认可退休计划支付的供款等,但每项设有上限。以2015/2016年度薪俸税来看,个人进修年度扣除上限为8万港元,住房贷款利息上限为10万港元。

(责任编辑:刘小菲)