理财平台套路解密

金交所产品为私募性质,但普通投资者仅通过简单的在线风险测评,就能够以1000元甚至更低的金额,在互金平台上购买金交所产品,类似之前的信托、资管计划等私募产品收益权拆分转让,如何防范其中风险,是个问题。

互联网金融领域的灰色地带再次引起关注,千元购买私募性质产品并不是一句玩笑。

这款引起广泛关注的产品即腾讯理财通的“浙银财富涌金钱包”,其采用“金交所+互金平台”的模式,将一款实质上的私募性质产品包装成类似“余额宝”的低风险理财产品,认购门槛仅1000元。

21世纪经济报道记者采访调查发现,目前腾讯理财通上的这一系列产品已暂时下线。但这一模式并非个例,在行业内普遍存在。

此类产品受质疑的焦点在于权益拆分、规避200投资人上限等监管要求。多位互金平台和金交所人士表示,上述监管要求之所以容易规避,核心在于其目前并无统一的监管规定,处于灰色地带。

互金平台和金交所都在迷茫中前行,亟待监管。

“涌金钱包”模式剖析

上周,21世纪经济报道记者在腾讯理财通上购买了一份定期理财产品“浙银财富涌金钱包年年盈第44期”,预期年化收益率5.1%,1000元起购,封闭期364天。这款产品于6月5日开始募集,12日结束募集,14日成立,募集等待期间享受货币基金收益。

产品介绍信息显示,该产品是经天津金融资产登记结算公司核准并办理登记,由发行方浙银汇智(杭州)资本管理有限公司(简称“浙银汇智”)在天津金融资产交易所(简称“天金所”)挂牌发行,委托浙商银行股份有限公司进行资产推介/管理的金融产品;按照相关交易规则,天金所通过腾讯理财通平台征集意向投资者。

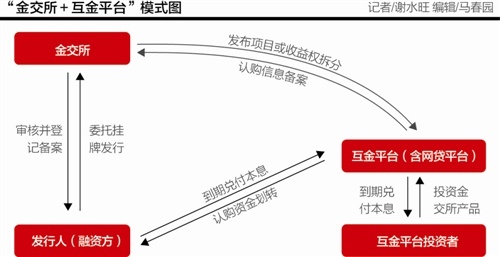

华东某城商行资管部负责人对21世纪经济报道记者分析称,这类产品的具体业务模式可能是,浙银汇智委托浙商银行投资于某个项目,具体资产只有浙商银行了解,发行人浙银汇智拥有收益权,天金所同意收益权拆分,再通过腾讯理财通募集资金。

《涌金钱包不定期开放式系列产品产品说明书》显示,该定向融资计划发行总规模不超过人民币500亿元,单一金融资产交易所/中心发行总规模不超过人民币100亿元;发行对象为在金融资产交易所/中心注册开户的符合合格投资者要求的会员;发行对象数量为每一批次不超过200名(含200名)。

不过,“浙银财富涌金钱包年年盈第44期”产品并未显示募集总金额和基础资产等具体信息,仅显示“产品主要投资于银行存款、债券、基金、信托计划、资管计划等固定收益类投资品种”。

天金所客服人员对21世纪经济报道记者表示:“产品达到一定额度具备成立条件后即开始计息。每一期的募集金额都不一样,因此说明书没有披露,也不清楚具体金额。‘浙银财富涌金钱包’产品只在理财通发售,在天金所上看不到。至于具体资产投向等问题,以产品说明书为准。”

6月12日,腾讯理财通显示这款产品募集完成,资金已从货币基金转入募集产品。但随后,腾讯理财通上的这款产品已不见踪影。天金所客服人员解释:“因为项目问题,目前这款产品过一段时间才能上线,具体原因不太清楚。”

截至发稿,腾讯理财通方面没有回复记者的采访问题。

这类产品监管比较担心的地方在于,是否涉嫌将权益拆分为均等份额公开发行、变相突破权益持有人累计不得超过200人的规定、互金平台能否对接金交所资产、合格投资者如何认定等。

其中,金交所产品为私募性质,但普通投资者仅通过简单的在线风险测评,就能够以1000元甚至更低的金额,在互金平台上购买金交所产品,类似之前的信托、资管计划等私募产品收益权拆分转让,如何防范其中风险,是个问题。

多位业内人士表示,一方面,发行人在金交所发行定向融资计划或投资收益权类产品,借助互联网金融平台的流量优势,募资更加方便快捷;另一方面,部分网贷平台为了突破借款额度限制,会和金交所合作走一道流程,再将产品发布在网贷平台上,以此规避监管。

而“涌金钱包”这一系列产品的发行方浙银汇智是一家资产管理公司,具有发行并管理私募产品的资格。但其能否通过在“天金所”发行产品后,再经由腾讯理财通面向普通大众募集资金,值得商榷。另外,资金具体投向什么资产,也不透明。

21世纪经济报道记者查阅企业工商资料发现,浙江浙银资本管理有限公司(简称“浙银资本”)持有浙银汇智51%股份,而中国银泰投资有限公司持有浙银资本80%股份。

尽管浙商银行作为这款产品的推介、管理方,但从股权上来看,浙商银行和浙银资本并无直接关系。不过,工商登记信息显示,2015年10月14日,浙银资本的法定代表人(负责人)由张长弓变更为陈潇笑。公开资料显示,张长弓现为浙商银行副行长;2016年12月底,陈潇笑出席某论坛,职务为浙商银行总行资本市场部负责人。

浙商银行内部人士表示,陈潇笑已经离职。6月6日,21世纪经济报道记者发函联系浙商银行,一位工作人员称,“浙商银行和浙银汇智没有任何法律上的关系”。

规避监管操作争议

“也有地方金交所找过我,想要合作类似模式,我们内部争议比较大,这个模式打了个擦边球,深究还是有问题的,我们没敢做。这类产品1000元起投,而银行理财5万元起投,私募产品100万元起投。”上述城商行资管部负责人表示。

“金交所+互金平台”模式并非个例,而是行业现象。

以开鑫金服为例,旗下拥有网贷平台和金交所,即开鑫贷和江苏开金互联网金融资产交易中心(简称“开金中心”)。6月12日开鑫金服官网介绍的某款产品,是联合国内大型金融机构及交易所持牌机构推出的金融资产交易产品,项目主要来源于江苏开金互联网金融资产交易中心,多数项目五万元起投。

今年3月,“清理整顿各类交易场所部际联席会议”(简称“联席会议”)下发《关于做好清理整顿各类交易场所“回头看”前期阶段有关工作的通知》(清整联办〔2017〕31号),阐述了金交所的主要违规问题,比如,一是涉嫌将权益拆分为均等份额公开发行,“地方金融资产交易场所的产品对外发售过程中,大都以10000元等标准化单位为认购起点并以其整数倍进行递增”;二是变相突破权益持有人累计不得超过200人的规定,“金融资产交易场所往往采取拆分销售方式,将金额较大的产品拆分为若干金额较小的子产品分别销售,实现化整为零。交易场所将实质上属于同一发行方的同一发行产品拆分为多个融资项目、分散发行,或者分为多期发行”。

开鑫金服总经理周治翰在接受21世纪经济报道记者采访时表示:“开金中心的项目会穿透到底层资产,项目与资产对应,投资人数严格控制在200人以内。另外,根据底层资产的规模大小选择合适的投资人,也有助于解决200人上限的问题。例如,金交所有服务较大型企业客户的特性,一些规模较大的底层资产,可以对接给机构客户;而一些较小额的资产对接给符合条件的高净值个人客户。”

“互金平台+金交所”模式合规性之问

上海一家网贷平台和金交所也有合作,其负责人也认为上述两点要求容易规避,他告诉21世纪经济报道记者:“核心问题是互金平台能否对接金交所产品,合格投资者如何认定,这方面尚无明确规定。”

而所谓合格投资者,互金平台一般通过在线风险测评等方式认定,具体由互金平台自行规定和操作。

周治翰认为:“金交所产品可以通过适当的互联网渠道进行销售,通过在线风险评测、设置起投门槛等方式向合格投资者提供服务。开鑫金服的金交所产品只向注册成为平台会员、符合条件的特定个人高净值客户开放。”

上述网贷平台负责人坦言,6月初,上海金融监管部门人士在现场检查时认为,网贷平台不能对接金交所产品,目前正在整改,或成立新的网站销售金交所产品,或干脆放弃这块业务。

今年3月底,北京的监管部门下发《网络借贷信息中介机构事实认定及整改要求》,明确表示“资产端对接金融交易所产品”为涉嫌违规行为。

周治翰认为:“该文件并非官方公开发布,现有的描述过于笼统,其真实性和具体执行尺度应视北京地区监管部门与当地平台具体沟通情况而定。而且这份通知规范的主体是网贷平台。”

金交所在迷茫中前行

多位网贷平台和金交所人士表示,两类机构在本质上并无区别,只是金交所产品的投资门槛更高,一般万元以上;且金交所由地方监管,各地标准不统一。

“去年10月,监管下发互金风险专项整治文件后,我们的产品就不在互金平台上销售了,因为投资门槛和人数不好把握。目前多数是线下销售。”西南某金交所法律合规负责人告诉21世纪经济报道记者。

互金平台能否对接金交所产品,合格投资者认定、投资门槛等标准问题,均不明确。上述法律合规负责人表示:“比如,6月初监管部门来检查我们公司,提出设想,现在你们的起购点是5万或10万,但80%的客户投了20万左右,能否将起购点调至20万元?”

在资产端方面,金交所也存在不少问题,比如信息披露和监管能力等。

“各类信息披露是否到位尚且存疑,而且金交所产品为私募性质,不能公开宣传,原则上不能公开披露。至于如何监管发行人融资用途,我们一方面根据合同约定,不能涉及违法违规类用途;另一方面,后期检查流水。但实际上金交所监管资金用途能力比较薄弱。”上述金交所法律合规负责人坦言,一般金交所只要自身不违规,发行人不违法,就“睁一只眼闭一只眼”。

上述金交所法律合规负责人表示:“我们在转型业务,一方面和财政部门合作,探索建立PPP中心;另一方面和银行合作,探索不良资产处置。”

也有金交所人士持不同看法。周治翰认为:“国务院的37、38号文,明确了省级金融办的交易场所监管职责。只要明确了监管方,谁的孩子谁抱走,完全可以处理好金交所的监管问题。”

(责任编辑:张明江)