汉能暴跌内幕:到底发生了什么让李河君自己做空

- 发布时间:2015-05-25 09:08:01 来源:荆楚网 责任编辑:王文举

上周市场上最大的事件是,周三汉能薄膜发电集团有限公司的股价在短短几秒钟下跌了近50%,目前仍不清楚是什么原因引起。在此特别指出的是,在该集团股价暴跌和无限期暂停交易之前,作为中国最大的薄膜太阳能电池板生产商,汉能薄膜发电集团的市值比其他的中国太阳能上市公司市值总和还要高,是美国最大太阳能组件制造商First Solar的市值6倍。

除了行情本身的戏剧性之外,这次汉能股价暴跌事件之所以格外引人关注,确切说是因为汉能令该集团大股东也是中国新首富的李河君损失了140亿美元,占到其个人总资产300亿美元的近一半。李河君在之前被媒体所报道,取代了阿里巴巴的马云成为中国新首富。

当时一个扑面而来的问题是,李河君如何在非常短的时间内实现账面上的财富。如前所述,李河君的财富大部分来自于他所持有的汉能薄膜发电集团的80.8%的股份,股份市值曾达到约400亿美元,超过了索尼和推特的市值。更值得注意的是,根据彭博社的分析,大部分的股票升值是通过李河君自己积极的购买活动实现的,自一月份汉能股份猛涨以来他便成为该股的最大买家,李河君通过不断购买更多的股票使自己成为了账面上的“富翁”,财富越积越多。

从4月30日开始,暴跌前的三周: 汉能薄膜发电集团执行董事长在当月加大了对中国太阳能设备制造行业的押注,在公司股价狂飙之际购入5390万股份。

香港证券交易所的文件显示,李河君连续七个交易日在6.90港元至6.95港元价位购入汉能集团的股份,最近一次购买是在4月23日。

汉能股份在过去一年中,不理会市场对其估值和营收的质疑,股价猛涨了六倍,总市值达到了390亿美元。 即便李河君靠一己之力积极地推升股价,但仍让人感到特别奇怪的是公司运营存在的许多问题。据悉,汉能薄膜发电集团有61%的营收依靠向母公司汉能集团或者分公司销售产品。

彭博社对其中关系进行了梳理:“上市实体汉能薄膜发电集团负责生产薄膜太阳能电池板,控股的汉能集团生产和安装面板,至于后者的产量一直没有公开。汉能薄膜发电集团也会从母公司购买PV面板来完成太阳能电池板的生产。”

英国《金融时报》在5个月前首次报道时称:“汉能集团主要通过与上市子公司汉能薄膜发电集团的销售往来实现了令人羡慕的营收。”毫不奇怪,该集团对于自己的产品专心不足,反而痴迷于纯粹的市场营销,推销自己为将彻底改革太阳能的一家公司,且有志于成为绿色能源中的苹果公司。

有悖常理的是,当《金融时报》在1月28日曾首次质疑这两家企业之间的“非寻常关系”之后,股价持续上涨了86%,直到近期发生暴跌。

汉能集团不仅要成为苹果,而且还需要向鼎鼎有名的“可替代能源”巨头特斯拉学习:弄一些文字光环,夸大而又缺乏实质的宣传内容。如果企业利润报告中缺乏数据,将难以去预估将有多少产品装船或安装,天合光能和英利绿色能源的数据表现突出。

有许多其他闪烁的红色警报:汉能薄膜发电集团去年的应收账款猛增86%,达到43亿港元,而其母公司占用了该款项的约一半。

另一个红色警报:一年前,汉能薄膜发电集团九龙总部只是李河君的汉能控股集团一个不起眼的子公司,最开始是一家有超过6兆瓦项目的水电大坝运营商。

接着是:该集团并不满足于特斯拉的克隆运作模式,而是倾向于走诺华公司的并购之路:集团自2009年开始投资薄膜发电技术领域,从2012年开始收购了四家海外公司——美国生产商Global Solar Energy、Miasole、Alta Devices和德国的Q-Cells.

然后是:当《金融时报》在3月25日发表了一篇文章表示汉能的股价往往会在交易日的最后30分钟上涨,汉能集团发表声明谴责文章在“含沙射影”。

不是所有人都被这史诗级的谎言给欺骗了:香港里昂证券(CLSA Asia-Pacific Markets)分析师查尔斯-永茨(Charles Yonts)和刘夏宗(Johnny Lau)直言股票被捧得过高。彭博太阳能产业分析师主管Jenny Chase在3月6日发布报告称,汉能股份的走高没有可靠的技术面支撑,而且它也无法提供与当前价格相匹配的基本面的信息。

但自相矛盾的是,公众对汉能股份的剧烈涨势势越担心,股价反而越走越高——直到5月20日清早,李河君奇怪地缺席了集团年会。

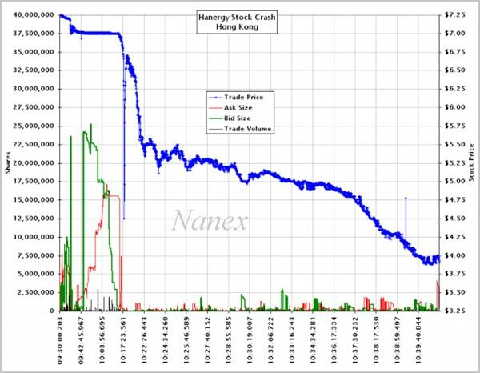

据《华尔街日报》回忆道,在当天集团宣布将在星期三上午10点在香港举行年会的消息发布前刻,股票的交易变得猛烈起来。该报谈道:“那时股票交易非常猛烈,数百万股票在片刻间从买家到了卖家的手中。最后,卖家需要卖出的股份比买家的需求要超出很多。”

《华尔街日报》进一步回忆道:“在上午10点17分23秒,有4.26万股卖单挂在当时的市价6.80港元的水平,有两笔交易在稍稍更低的水平成交了,不过随后有交易员在低于市价48%的位置成交,导致股价跌至3.45港元。”

这种市场微观的动作对于频繁进行零对冲的投资者来说是再熟悉不过的,在几乎所有HFT股票中都会周期性和难以预料地出现,比如说在2010年5月6日,整个市场都发生了这样的行情。

正如市场数据研究机构Nanex创始人Eric Hunsader所言:“大量的卖家不留余力地出手导致市场泡沫破灭。”

《华尔街日报》的分析:这样低的报价表明市场中没有很多买家,这为股价大跌拉开了序幕。依赖于市场数据的电脑自动化交易系统很可能感觉到了这突如其来的变化,随后作出反应——卖出更多的股票或者完全清仓离场。

大约1600分之1秒之后,一系列从8000到30000股的小卖单在快速下滑的股价中被触发。最开始的买单在6.69港元成交,40分之1秒后,有笔交易在6.10港元成交。当这笔交易成交之后,下一个最高的报价为3.45港元,接着几百分之一秒后,大家祈祷着能够在4.50抛掉股票。

当交易在4.50港元成交时,意味着股价已经在不到一秒钟内下跌了26%。汉能股份随后短暂反弹,但接着又继续走低。股票在上午10点40分时被迫暂停交易,当时的股价为3.91港元,至此股价已经下跌了47%,市值蒸发了200亿美元。

《华尔街日报》引用Hunsader的话称:“有一位投资者正千方百计想着抛出手中的筹码,吓得高频交易员选择离场观望,这波暴跌行情才得到了喘息机会。”

内幕揭秘

在事实逐渐浮出水面之后,李河君发现他所重仓投资的这家公司纯属一个骗子,他受够了并决定出售股份。

他一开始花费了几十亿对自己购买的股票进行做空,当时购买股票花费了80%的资金。

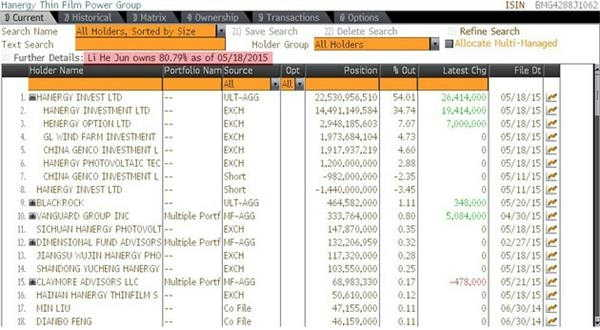

据《华尔街日报》报道,在周五李河君向香港证券交易所提交的文件当中,他承认自己在汉能集团年会的前两天也就是周一做空了7.597亿股该集团股票。这一数据占该集团总股份数的1.9%,是汉能股票日交易量的5.3倍。

彭博社补充道,李河君在当天也将其空头头寸占汉能已发行股本的比例从5.81%提升至7.71%。

根据彭博社的曝光截图显示,李河君最初5.81%的空头头寸集中在中国Geiko投资和汉能投资这两家他所控制的空壳公司,头寸数量大约为24亿股。问题在于,同时他还持有大约306亿股的多头头寸。

数据来源:彭博

到底发生了什么事情让李河君这个长期的多头投资者变成了激进的空头投资者?

这是一个非常关键的因素,比任何因素都要关键——公司把钱耗尽了。

财新网引用与其母公司关系密切的知情人士的话称:“这家太阳能面板制造商由于上市子公司遭遇市场抛售而无力偿还银行贷款。”

消息源表示,遭遇市场抛售和随之而来的暂停交易将令局面彻底失控,汉能集团利用子公司的股份从银行取得贷款,而如今却有一部分无力偿还。消息源还称,在债权人与汉能集团就违约的谈判没有取得进展后,股票的抛售有升级趋势。

更多:

有接近该集团的人士表示,在辽宁省锦州银行给汉能集团提供了80亿元的信用额度之后,又于去年下半年向该集团提供了贷款。在去年1月份,汉能曾和中国民生银行及另一个信贷财团达成协议,他们将为汉能集团提供不少于200亿元人民币的贷款。

换言之,股票价格已经成为这家公司借取现金的抵押品。所以当这波一拖再拖地暴跌终于降临,追加保证金的通知将让这家公司疲于奔命,让其浑身上下充满着对现金的渴望,最后使得公司迅速又痛苦的崩塌。

这样的感受没有人会比策划这场庞氏骗局的人更加深刻,他就是李河君先生。

换句话说,当用现金而不是贷款产生了数十亿的账面利润时,李河君曾试图兑现。有个问题我们反复强调,虽然股价上升时不乏想要出货的卖家,但若他在报价时有些过于激进,他将会发现一件事情:那就是已无价可出。

接下来会发生什么?不要期望股价将在重开交易后迅速反弹。如果重开交易,银行将不得不派出一些不受欢迎的债务代收人向李河君索要所欠的款项,特别是在银行无法将这些贷款抵押品——股票卖出的情况下。

对于李河君来说,他本可以避免这个悲剧的:只需要将这只一文不值的股票推升至无穷高。不过很遗憾,他不像中央银行可以有无限的现金去做这件事。

顺便说一句,所说的这些应该能够让普通读者想起在太平洋这边有个几乎相同的例子。

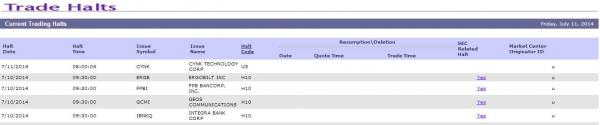

记住CYNK公司:这是一家没有流动资金甚至根本不存在的公司,然而其市值曾达到几十亿,谁想到一波暴跌把所有的股东都灭了个干净,迫使监管机构对其采取暂停交易甚至停牌措施,由一群相信庞氏骗局“快速致富”的傻瓜建立起来的市值凭空消失。

这是去年九月我们在题为“市场如何像CYNK”的文章中写到的东西,现在来看,只要亿万富翁想要把“账面利润”变为货币,这个预测就准的可怕。

市场上总有一群白痴“投资者”将这种没有实体的CYNK公司的市值从0推向50亿美元,这种滑稽在市场随处可见,这些人往往忽略了一个关键信息:股票会提前告诉我们市场会发生什么。那些头脑发热的白痴在捍卫他们的非理性繁荣时会张牙舞爪,并举例称CYNK的飙涨靠着少于0.1%的流通股就做到了,同样也有人明确的表达了对于标普500指数的不屑。在股市中有曲小调是这么写的:“忘记市场糟糕的价值,一起把市场推上云霄,就这么干”。这在CYNK案例研究中经常拿来分享。

也许具有讽刺意味的是欧洲最近发生的危机,包括神秘的葡萄牙Espirito Santo Financial Group事件,该公司大部分业务都处于保密状态,这虽然不能说是社会问题,但在一个“到处都很干净,请别藏着你的存款”的环境里,这起事件说明了没人了解欧洲银行的真正情况,而资本市场则从美化版的CYNK低价股变成了中盘股。

德意志银行的吉姆?里德(Jim Reid)解释说:无论人们对于财政和更大的财政系统感觉如何,当伴随着结构流动性短缺和周期结束时,信贷市场会告诉我们将发生什么,可以看到市场在昨天欧洲时段反弹之前出现了一些恐慌情绪。当今市场流动性缺乏,这在一个只开启了购买模式的市场里是不会有问题的,我们至今有经历过,但当市场处于负面状态时便会遇到问题。

换言之,就像那个能够立马“做出”几十亿账面利润的CYNK公司CEO,尽管没有实际价值,但能够“做出”这些钱感觉不错。可惜一旦你想要将这些利润兑现,变成真金白银,那么问题就来了。

这里有个例子告诉你会发生什么:场外柜台交易系统发出交易指令,片刻之后CYNK遭停牌。

我们见证了越来越多这个市场所发生的事情,如果这个暗仓操作、缺乏流动性、央行操纵的“污水坑”叫做市场,不如更确切的说是CYNK.

说到这里,李河君和CYNK的总裁、执行官、秘书Javier Romero(实际上公司只有他一人的)毫无疑问有很多共同点:他们知道炒热一家一文不值的公司时会发生什么,他们知道手握大把公司股票时会发生什么,更知道当试图抛售时会发生什么。

可悲的是,这是一个市场带来的深痛教训,给那些喜欢买在上升途中,混淆账面利润和真实财富的投资者,我知道你们学习起来很艰难。

因为有了CYNK和如今的汉能,我们有幸目睹市场最后的疯狂;从此刻起,没有人不警惕这些任人摆布的资产泡沫将会怎样结束。

- 股票名称 最新价 涨跌幅