再融资正式重启 上市公司掀起“融资竞赛”

- 发布时间:2015-08-24 08:01:56 来源:新京报 责任编辑:杨菲

继7月初主板发审委工作会议因故取消后,再融资和IPO都一直处于暂停状态。8月7日,甘肃电投再融资过会,意味着再融资正式重启。在此后的半月中,上市公司犹如掀起了一场“融资竞赛”,据新京报记者不完全统计,截至8月20日,两市共51家

相关公司股票走势

公司发布增发预案,拟融资规模超过1600亿元。而截至8月20日,今年A股上市公司完成再融资的规模已达6322亿元。有分析认为,重启再融资发审,说明市场对当前股指所处位置以及市场整体运行状况都比较认可,IPO重启便可能接踵而至。

超七成定增资金还贷

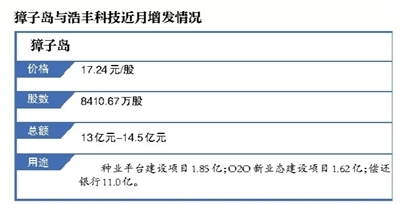

案例1獐子岛

2014年10月末,一场扇贝消失的“黑天鹅事件”让獐子岛(002069)陷入了舆论的风口浪尖。随后公司在当年的定增计划也被迫终止。

今年8月13日晚间,停牌两个多月的獐子岛披露了一份新的定增预案。与去年“流产”的定增预案相比,资金规模更大;用途更加详细,且超七成资金用来还贷;值得注意的是此次定增预案高管未参与认购。

资产负债率已制约公司发展

8月13日晚间獐子岛披露定增预案称,公司拟以17.24元/股的价格非公开发行股票数量不超过8410.67万股,募资总额为13亿元-14.5亿元。从募集资金用途来看,分别用于种业平台建设项目、O2O新业态建设项目以及偿还银行贷款3个项目,使用募集资金分别为1.85亿元、1.62亿元和11.03亿元。

值得一提的是,截至2015年3月31日,獐子岛即将到期(1年以内)的短期借款余额为23.31亿元。而按照上述募集资金使用用途中用于偿还银行贷款的11.03亿元,占定增募资总额的比例高达75%。

对于资金使用说明,獐子岛方面称,由于海洋牧场遭受灾害的影响,公司2014年的业务受到较大的影响,归属于母公司所有者的净利润为-11.95亿元,公司经营性现金流受到影响。目前,银行贷款、短期融资券是公司主要的融资手段,2012年末至2014年末及2015年3月末公司资产负债率分别达到48.04%、54.07%、76.29%和76.17%,资产负债率及有息负债占净资产的比例都处于较高水平,一定程度上制约了公司的发展。

前次定增方案因“黑天鹅”事件“流产”

此前,2014年6月獐子岛就公布了一笔定增计划。但是因爆发“黑天鹅事件”而不得不终止。

根据獐子岛去年发布的定增预案,拟以12.60元/股向平安资管等特定对象非公开发行股票7936.51万股-1.09亿股,募集资金区间为10亿元-13.7亿元。此后,定增计划推进十分顺利。

2014年10月30日晚间,獐子岛如期披露三季报,但该公司的业绩给了投资者当头一棒。公司发布公告称,因为北黄海遭遇异常的冷水团,公司105.64万亩海洋牧场遭遇灭顶之灾,受此影响,公司前三季业绩“大变脸”,由盈利变为亏损约8.12亿元。

突如其来的巨亏,让市场陷入震惊。一时之间,对于獐子岛的管理失控、信披违规、造假等的质疑声不断,进而引发了监管部门对公司进行问询和出具警示函。

2014年11月19日,獐子岛公告,公司决定撤回定增申请文件。经过一系列自救,6个月后公司再次停牌筹划定增,9个月后新的定增方案出炉。

定增认购对象为6家外部机构

与前次定增方案相比,本次方案具有许多不同之处。最明显地方是管理层未出现认购。从募资规模来看,本次方案募资总额为13亿元-14.5亿元,较前次有所增加。

从资金用途来看,前次方案全部资金用于补充流动资金和偿还银行贷款;本次方案募集资金除此之外还用于种业平台建设项目和O2O新业态建设项目,且有详细的说明;从定增认购对象来看,两次定增认购对象的锁定期均为36个月。

认购对象来看,上一次的定增认购方中,獐子岛控股股东长海县獐子岛投资发展中心和上市公司管理层分别通过兴全定增68号和69号参与认购,认购额不少于2亿元和0.5亿元;

值得一提的是,此次的定增认购对象是平安大华基金、怀真资管、隆华汇投资、华弘湖泰投资、华弘荷泰投资和富诚海富通资管6家外部机构,上市公司管理人未出现。

对此,新京报记者致电獐子岛董秘孙福君,称因高管降薪和增持股票而未参与此次定增。

复牌连跌遭机构抛售

案例2 浩丰科技

上市3个多月,股价一路飙升至最高240.45元的浩丰科技(300419)于今年4月24日停牌。接着公司公告称,以7.45亿元价格收购账面净资产金额2345.38万元的路安世纪全部股权。公司在8月14日复牌后,连续4日跌停。

上市不久即筹划收购

作为营销信息化解决方案提供商的浩丰科技,于今年1月22日登陆创业板。

在上市仅3个月后,公司即开始停牌筹划重组,称拟以每股117.68元的价格定向发行633.07万股股份,用于收购路安世纪100%股权。

公开数据披露,截至2015年3月31日,路安世纪净资产为2105.83万元。以上述日期为评估日,路安世纪100%股权的评估值为74595.25万元,增值率3442.32%。

根据预案披露,相较最终交易价7.45亿元收购价格,该公司的收购评估价值相比账面净资产溢价高出了超30倍。

分析称从数据上或面临风险

对于本次高昂的评估溢价,路安世纪的原股东承诺在2015-2017年度实现净利润3000万元、4250万元、5350万元。同时对未实现部分以本次交易获得的股份进行补偿,如股份不足以补偿,则由其以现金进行补偿。

公开资料显示,路安世纪是国内领先的广电信息技术服务提供商,目前主要面向海内外高端酒店、有线运营商开展业务。公司在2013年、2014年和2015年1-3月分别实现净利润47.74万元、1222.06万元和493.65万元。如果继续按照这样增长,则全年不足2000万净利润。

一位私募人士向新京报记者解释,对于净资产2000余万元的公司股权作价7亿元以上卖出,单从账面资金看确实有点让人不好理解。“收购方可能有自己的考虑,但从数据上可能面临风险。”上述私募人士说道。

高溢价定增收购问题显现

4月24日因筹划重大事项,浩丰科技停牌。在停牌前最后一个交易日即4月23日公司股价涨停,报收240.65元。复牌后,浩丰科技连续四日跌停。8月20日,浩丰科技报收于149.8元/股。

根据深交所公布数据显示,浩丰科技在复牌后连续三日遭到机构抛售。

上述私募人士向记者解释,遭遇市场大幅下挫之后,前期市场火爆之时推出或实施高定增价、高溢价收购的“两高”定增收购上市公司的问题慢慢暴露出来。如果没有真实的业绩支撑,向浩丰科技高溢价收购的资产或将成为其发展的包袱。

新京报记者8月21日上午致电浩丰科技证券事务部电话,截至发稿未收到回应。

降低募资额后增发价仍“倒挂”

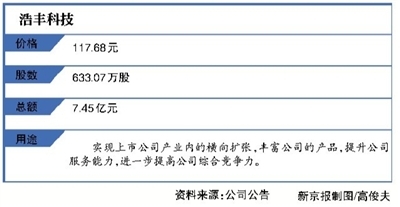

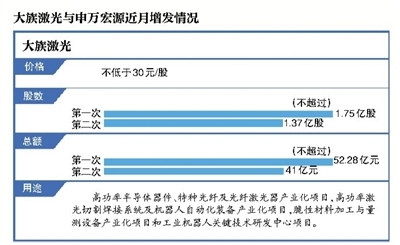

案例3大族激光

大族激光科技产业集团股份有限公司(简称大族激光,002008)在2015年6月15日发布了非公开发行股票预案,募集资金总额不超过52.28亿元,也就是在当天,公司的股价也达到了近几年来的最高点。然而一天之后大族激光遭遇股价大跌。7月22日,大族激光发布公告,对定增预案进行调整,募资总额下降到不超过41亿元,但并未调整增发价。目前,大族激光增发价与股价依旧“倒挂”。

缩小融资规模因考虑审批

大族激光在6月15日发布的定增预案,7月22日对预案进行修订后,公开发行股票数量降低至不超过1.37亿股,比最初的预案减少了3800万股,募资金额下降到不超过41亿元,比最初募资计划下降了11.28亿元。然而,对投资者的决策影响更大的增发价格却没有调整。

在6月15日最初的增发预案发布时,大族激光的股价达到了近年来的最高点,每股39.61元。不幸的是,这个时间点刚好赶上A股大跌。公布增发预案第二天,大族激光遭遇连续多天的大跌,到7月8日,股价较6月中旬已近腰斩,此时增发价已比二级市场股票价格高了将近10元。

随后市场开始回暖,大族激光股价也现反弹,但是也很难再回到定增预案发布前的位置。7月22日,大族激光发布定增预案的调整公告,但增发价并未降低,依旧是30元/股。当日股价收盘报29.91元,增发价仍然“倒挂”。

对于定增预案调整的原因,大族激光证券部一位负责人告诉记者,主要是考虑到审核的因素。“对再融资这块目前没有一个明确的批文,但据我们了解,如果规模比较大,可能审批的效率会低一些,所以就做了相应的调整。”该负责人表示。

“未来或考虑调价”

大族激光本次再融资主要用于四个项目,分别为高功率半导体器件、特种光纤及光纤激光器产业化项目,高功率激光切割焊接系统及机器人自动化装备产业化项目,脆性材料加工与量测设备产业化项目和工业机器人关键技术研发中心项目。

修改前的定增预案中,拟募集资金额正好满足于项目投资额。预案调整后,由于募资金额总量的减少,募集资金额将不满足于项目投资额。

对此,大族激光证券部负责人对记者表示,这不会对资金的使用计划产生影响,11亿元的融资差额将用公司自有资金进行补足。同时,由于项目不可能一下投入这么多钱,所以融资额的缩减不会对项目进展造成影响。

然而,增发价与二级市场股价的倒挂情况,依旧会对投资者参与定增的热情产生影响。前述证券部负责人对记者表示,未来是否会调整增发价格,“一切皆有可能”,目前还没有这个想法,但不排除未来根据走势做出调整变动。

增发价下调引股民不满

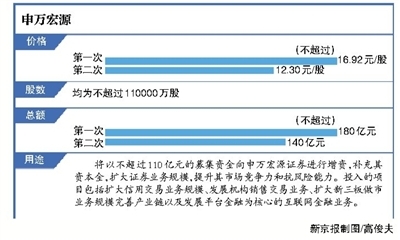

案例4 申万宏源

开始于6月中旬的A股大跌,让许多公司股价出现与定增价倒挂现象。在今年推出定增预案的7家券商上市公司中,仅有山西证券一家的当前股价仍高于之前的定增价,而东吴证券、申万宏源和长江证券已对定增价进行下调。

定增遇股市大跌,增发价倒挂

申万宏源8月13日发布公告,对6月13日发布的非公开发行A股股票预案进行相应修订。修订后的公告显示,本次非公开发行股票募集资金总额由原来的不超过180亿元下调为不超过140亿元,融资总额缩水40亿元。发行价格由每股16.92元下调到12.30元,发行股票数量不变,均为不超过110000万股。

申万宏源第一次定增预案发布的时间点恰恰赶上了A股大跌行情的起点。6月15日申万宏源复牌后,股价从19元左右的高位一路下挫。随后政府启动了一系列救市行动,下跌行情有所缓解,但申万宏源的股价在波动中依旧不见起色,进入8月,其股价一直在13元徘徊。

根据申万宏源公告,8月的定增定价基准日由今年6月13日调整为8月13日,发行价格仍为不低于定价基准日前20个交易日公司股票交易均价的90%。申万宏源6月13日前一个交易日的收盘价为19.15元/股,而其8月12日的收盘价为13.6元/股,在此期间股价下跌了28.98%,而申万宏源此次定增价下调约27.3%,两者基本一致。

股民称调定增价是维护机构利益

申万宏源证券部一位负责人对记者表示,下调增发价格主要是由于市场的因素,为了公司的非公开发行能够顺利进行。对于融资额巨幅下降40亿元是否会影响到未来公司的发展计划,这位负责人表示,公司也经过讨论研究,这种调整是在现行的市场情况下做出的,匹配于当前资金用途。

据申万宏源披露,公司将以不超过110亿元的募集资金向申万宏源证券进行增资,补充其资本金,扩大证券业务规模,提升其市场竞争力和抗风险能力。投入的项目包括扩大信用交易业务规模、发展机构销售交易业务、扩大新三板做市业务规模完善产业链以及发展平台金融为核心的互联网金融业务。

定增预案调整后,引来了一些股民的不满。有股民公开表示,很多人正是因为较高的定增价格才对申万宏源股票坚持持有,经历了大跌也没有卖出,然而现在调整方案维护了机构的利益,但是对散户很不公平。

对此,申万宏源证券部负责人拒绝发表评论。