来源:富国基金

今年一季度,A股市场经历“深V”走势,从“黑云压城城欲催”到“忽如一夜春风来”,不少投资者的内心也是 “翻江倒海”。在如此的波动中,主动权益基金的持仓有何变化,基金经理都做了哪些操作?

01

新发减少、“赎旧”扩大,仍是“减量博弈”

根据统计,2024Q1总份额减少1384亿份,其中,新发仅159亿份,存量份额减少1543亿份,相比2023年底,均有所下滑。由此可见,市场的回调让很多投资者都不敢入场,甚至是割肉离场,但往往在这样的悲观之际,反而是布局的好时机。

02

一季度基金经理是在加仓,还是在减仓?

截至2024年一季度末,主动权益基金的仓位为84.3%,比四季度末下降0.4个百分点。其中,普通股票型、偏股混合型、灵活配置型的Q1股票仓位为89.1%、87.4%、75.5%,位于历史较高位置,相比2023年底,分别下降0.4个百分点、0.5个百分点、0.5个百分点。。

03

一季度在增配、减配哪些风格板块?

风格上,主动权益基金增配消费、周期、制造;减配医药、TMT、金融地产。其中,连续五个季度被增配的医药板块遭受一定减配,或有获利了结的可能,消费板块的配置程度相比2023年中已大幅抬升;TMT板块的配置水平也在AI行情的波动中有所起伏;周期板块的增配是源于今年全球制造业PMI重回扩张区间,全球定价资源品景气改善;制造板块的配置趋势性降低是锂电行业竞争格局恶化的结果;金融地产板块的持续性减配是源于地产行业深陷泥潭,还未脱身。

04

对各板块的持仓如何?配置到什么水位?

从风格板块看,截至Q1,消费、制造、TMT是核心持仓,合计占比为65%。另外,从各类板块的配置水平看,对周期的配置位于极高水位,为100%;对制造的配置位于较高水位,为73%;对消费、TMT、医药的配置位于较低水位,分别为41%、27%、16%;对金融地产的配置创下历史新低。

05

一季度基金经理的调仓真的有效果吗?

从一季度主动权益基金重仓股的行业增/减配情况,以及行业的超额表现看,呈现明显的正相关。这也说明,基金经理有通过“行业调仓”来应对市场波动,且调仓的收益贡献整体是正向的。

具体而言,一季度增配较多的行业有:通信、有色、轻工、家电等;减配较多的行业有:计算机、社服、军工、医药等。

06

一季度增配且配置水位较低的行业有哪些?

若是综合考虑一季度加仓动向及配置分位数,则图中右下角区域的行业更值得关注,包括家电、美容、环保、商贸、传媒、银行、食品等,属于公募在加仓,且仍有较大加仓空间的方向。

07

一季度末的重仓行业有哪些?有无变化?

从行业层面看,食品饮料、电子、医药生物、电力设备四大行业在主动权益基金的合计持仓占比为47.7%,仍是核心持仓。从趋势上看,自2021年中以来,已从59.2%回落至47.7%,与2020年初的位置相当。

08

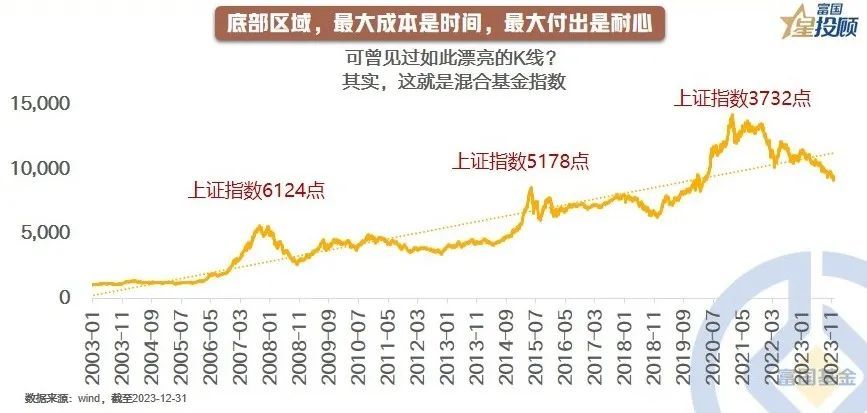

底部区域,保持对公募基金的信心和耐心

在市场底部区域,最大的成本是时间,最大的付出是耐心,最大的智慧是远见。尽管历史上A股市场出现了6124点、5178点、以及2021年3732点一个个高峰,但混合基金指数一次次刷新前期记录,将一个个上证指数历史高点踩在脚下。

(文章来源:富国基金)

(责任编辑:叶景)