来源:融通基金

4月8日,沪指收跌0.72%,遭遇三连阴。在A股普跌之际,红利资产又“秀”了一把。

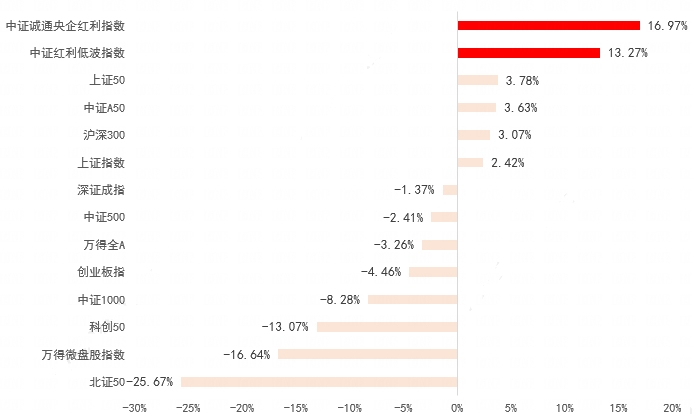

Wind数据显示,昨日中证红利低波指数、中证诚通央企红利指数等红利相关指数表现突出,分别上涨0.44%、0.27%;今年以来也已分别上涨13.27%、16.97%,远超同期A股主要宽基指数表现。

A股主要宽基指数与部分红利指数今年以来表现

数据来源:Wind;截至20240408

中证诚通央企红利指数2019-2023年年度涨跌幅分别为11.37%、0.34%、26.12%、-9.19%、5.57%

“红利策略”通常也称高股息策略,往往投资于基本面良好、现金流充沛、盈利能力稳定、分红率/股息率较高等上市公司,争取获得长期稳健的收益。

市场在经历前期快速反弹后,进入震荡期,红利资产再次脱颖而出,值得重视。

财报季红利主线或反复演绎

4月份A股将迎来企业财报密集披露期,基本面定价的重要性提升,在盈利磨底阶段市场将更重视业绩确定性机会。在当前低利率和“资产荒”背景下,红利主线仍有望反复演绎。

国信证券指出,短期来看,红利资产表现主要看拥挤度变化、短期风险偏好、美债利率等三个指标。其中美债利率在美联储降息前变化不大;红利资产拥挤度较2月中旬已有所下降;前期A股高斜率反弹后,短期风险偏好或将回落,红利资产或具备较高安全边际,优势凸显。

“杠铃策略”的重要一侧

塔勒布在《反脆弱》中提出用“杠铃策略”来对抗不确定性的方法。杠铃的形状是两头大、中间小,重量都集中在两侧,但它却具有很强的稳定性。

天风证券指出,2023年以来在国内市场超额收益明显的杠铃策略,两侧的“杠铃片”都是确定性相对较高的资产。

一侧是押注国内经济的相对确定性,例如红利板块,往往具有供给稳定、资源垄断的特点;另一侧则多为科技成长方向。

政策鼓励分红效果初显

政策面上,证监会多次明确指出要对分红采取强制措施,增强投资者回报,预计今年上市公司分红力度可能会进一步加强。

去年12月,证监会发布《上市公司监管指引第3号——上市公司现金分红(2023年修订)》,进一步健全上市公司常态化分红机制,提高投资者回报水平。

今年3月15日,证监会发布四项“两强两严”政策文件,重点强调“加强现金分红监管,增强投资者回报”。

据中信证券统计,截至今年3月底,已披露2023年报分红预案的900多家上市公司中,约2/3的分红率相比去年有所提升,企业分红意愿增强,政策鼓励分红的效果初显。

在鼓励分红的政策导向下,红利指数的股息率处于高位。

Wind数据显示,截至上个交易日(4月3日,下同),中证红利指数股息率(近12个月)为5.31%,处于历史相对高位。从历史数据看,中证红利指数股息率高于4%时,通常意味着可能存在较好的投资机会。

投资性价比或较高

历史上看,以红利指数为代表的高股息组合,相较于其他指数,具备高收益、低波动和高夏普比率等特别,投资性价比高。

综合了历史股息支付率与预期的利润水平后进行选股的标的,比如中证诚通央企红利指数(931132),历史表现更为突出。

Wind数据显示,中证诚通央企红利指数基日起至今(2016年12月30至2024年4月3日)上涨了48.92%,年化收益率为5.81%,年化夏普比率为0.33,明显优于同期的上证指数、万得全A、沪深300等A股重要宽基指数。

从中长期角度看,或具备较高的性价比。

红利类指数与A股主要指数表现20161230-20240403

数据来源:Wind

底层投资逻辑仍然存在

红利板块的底层逻辑是整个社会回报率下降,红利资产可以提供的长期持续、稳定的股息回报跟社会回报率的剪刀差拉大。对红利资产大的判断方向,是需要对整体的经济层面,以及对未来资金和利率层面,做一个大方向的把握。

融通产业趋势精选基金经理李文海认为,今年我们仍处于经济温和复苏的阶段,可能较难看到利率大幅抬头,那么红利资产的底层逻辑有望一直存在。从这个层面出发,红利资产的底层风险或并不是很大,不过个股存在分化。

从历史数据和横向市场对比看,红利资产在很长的时间内都能跑赢市场,而不仅仅是今年避险情绪导致红利资产的一时爆发,红利资产多数估值便宜,盈利稳定,这一类的资产长期来看都是稀缺的,对红利资产接下来的长期表现有信心。而且市场对红利资产的认可度和挖掘度还在提升,中长期看好红利资产。

(责任编辑:叶景)