来源:银华基金

很多投资者想必都听过这样两句话:“在能力圈内投资”、“跳出舒适圈投资”。那么,这对看似矛盾的表述,运用到我们实际的基金投资过程中,到底是应该选择“圈内”还是“圈外”呢?

在回答这一问题之前,我们不妨先来了解一下,投资中的“能力圈”和“舒适圈”究竟指的是什么?

能力圈:认知边界的安全堡垒

西游记中,孙悟空为了保护师傅一行人,在地上画出一个圈,这个圈犹如铜墙铁壁,妖魔鬼怪全都进不来,只要待在圈内便是安全的,倘若贸然出圈则可能沦为他人鱼肉,蒙受损失。这个圈便是我们所擅长的、客观存在的,并且往往经历过验证的“事实”,比如每个人擅长的投资领域便是我们自身的“能力圈”。

事实上这也是许多价值投资者所坚守的重要原则之一,认为人们应该专注自身的知识边界,围绕所熟悉的领域去投资,不要觉得自己无所不能。关于如何界定投资的能力圈边界,巴菲特曾给出了自己的方法:“写出自己真正了解的企业的名字,在它周围画一个圈,然后衡量这些企业的价值高低、管理优劣、出现经营困难的风险大小等方面,再排除掉那些不合格的企业。”彼得·林奇也曾强调:“要投资所熟悉的领域”,市场永远不缺少机会,对于自己所不熟悉的领域,宁可错过也不要成为过错。

舒适圈:“i人狂喜”的信息茧房

而舒适圈就好像我们生活中一个无形的圈子,周围的一切都令我们无比熟悉,待在舒适圈内的一切行动都会感到无比轻松和自由,与人相处也不会有太大的压力。大多数时候,我们都会因为自己擅长和喜欢而去做一件事,因为擅长,所以能够高效地完成并获得令人满意的成绩和他人的赞赏,而拥有了这些正向反馈后,就能够持续获得更好的效果,由此形成良性循环。反之,如果在不喜欢或不擅长的事情上一味发力,收到的可能是效果平平甚至负向反馈,同时伴随而来还有强烈的挫折感,那么久而久之,这种负反馈形成的恶性循环就会令我们无比痛苦。

人的本性都是趋利避害的,这种对正反馈的“趋”和负反馈的“避”,会让我们无形中形成自己的偏好:逐渐将时间和精力倾斜到自己所擅长的事情上,久而久之,可能我们的视野变窄了。用较为专业的术语来解释,就是情绪和直觉往往会支配我们的决策,同时信息茧房也会限制我们的认知。虽然舒适圈里有安全感,但却缺乏一定的挑战,只有真正走出去学习,才能得到进步。

那么,回到实际投资过程中,究竟要如何做才能让投资收益更上一层楼呢?我们不妨把握一个原则:在能力圈内行动,在舒适圈外学习。

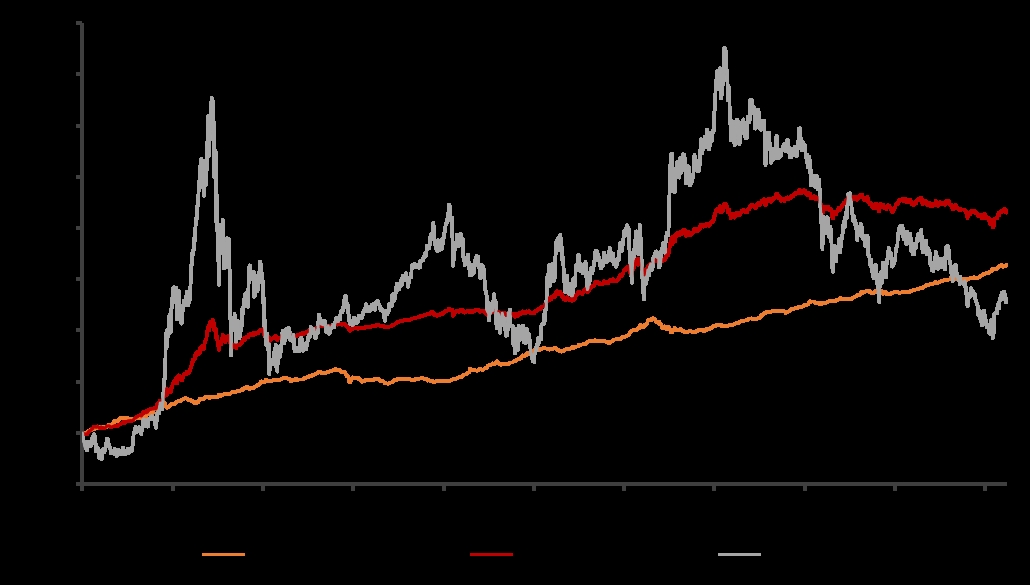

简单来说,能力圈正如同我们基于自我认知对投资领域和收益目标的设定,而舒适圈内更像是投资过程中确定性更高的部分。常听到这样一句话:投资不是百米冲刺,而是马拉松。取得最终胜利的关键并不在于某段时间内的速度,而是如何保持各阶段均匀发力,以一个稳定的状态最终坚持到终点。理想情况下,基金净值的曲线应该是伴随时间的单调递增函数,一味地追求业绩上的爆发力则可能会导致较高的回撤,而各类资产之间的配置正是对“快与慢”的平衡思考。耐心和冷静是成功的关键,为了长期增值的目标,首先要能坚持下去,也就是说,整个投资过程中的体验至少得是舒适的。

纯债基金:资产配置的基石?

而说到资产配置的压舱石,相信大多数人的第一反应便是纯债资产。作为资产配置中不可或缺的一部分,债券基金近年来的优秀表现或许吸引了大量的避险资金进入。伴随着经济结构发生变化,投资者可能在经历了过去两年A股的“受伤行情”之后,整体风险偏好明显走弱,期待能够获取“稳稳的幸福”。债券基金作为相对较低的波动并获取一定收益的特点受到投资者青睐,这一配置逻辑与近期能够抵御一定风险且兼具一定收益的红利策略可谓殊途同归。

固收+:资产过渡的“蓄水池”?

此外,通过配置一些优质的固收+产品,也有望在一定程度上力争做到大多数投资者所希望的“稳定且增值”。尽管当前市场处于估值快速修复的阶段,但由于“疤痕效应”的影响,以及市场风格稳定性较弱,每一次短期的波动都是对投资者心态的考验,不少投资者面对股票基金的投资仍旧望而却步,或保持观望。而固收+因为其股债兼具的特性,被视为进可攻退可守的过渡“蓄水池”,当真正拐点来临时,可能可以通过权益部分去实现进攻需求,同时依托债券部分的追求稳定的特性为我们积蓄力量。通过债券类资产的追求稳定增值的特性有望实现有效抗跌,从而力争帮助我们的组合配置产生更多超额收益。

数据来源:Wind,2014/1/4-2024/3/29。指数过往不预示未来表现。

构建“进可攻,退可守”的投资组合

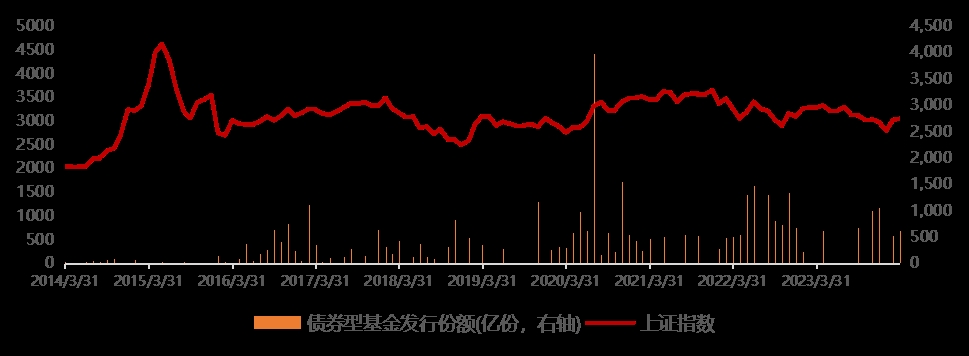

一个投资组合最佳的状态莫过于进可攻,退可守,这其中的首要任务便是追求稳定。我们一般以波动率来衡量基金的稳定与否,而增值的部分则主要依靠的是基金经理的个人管理能力。对于资产配置而言,一种简单的模型可能便是股债配置。在A股市场中,投资者总是在寻找最佳的投资时机以获取更高的回报。这里还有一个有趣的现象:历史数据显示,债券型基金的发行高峰期往往与股票投资的最佳时点相吻合。今年以来债券市场发行火爆,不少首发产品提前结募、一日售罄的现象也屡见不鲜。由于股债的相关性较低,通过有效的股债配置,有望实现较好的投资收益。

数据来源:Wind,2014/3/31-2024/3/29。指数过往不预示未来表现。

思考走出“舒适圈”

当然,投资思路并非一成不变,需要对现有持仓进行审视,适时调整。当大盘回撤时,也是检验基金组合配置是否合理的机会。看看自己的基金组合中,是否有过度集中在某个行业或板块的基金,或者是否有长期业绩不佳的基金。这个时候,或许可以适当调整,将资金向那些业绩表现较好、风险控制良好的基金转移。

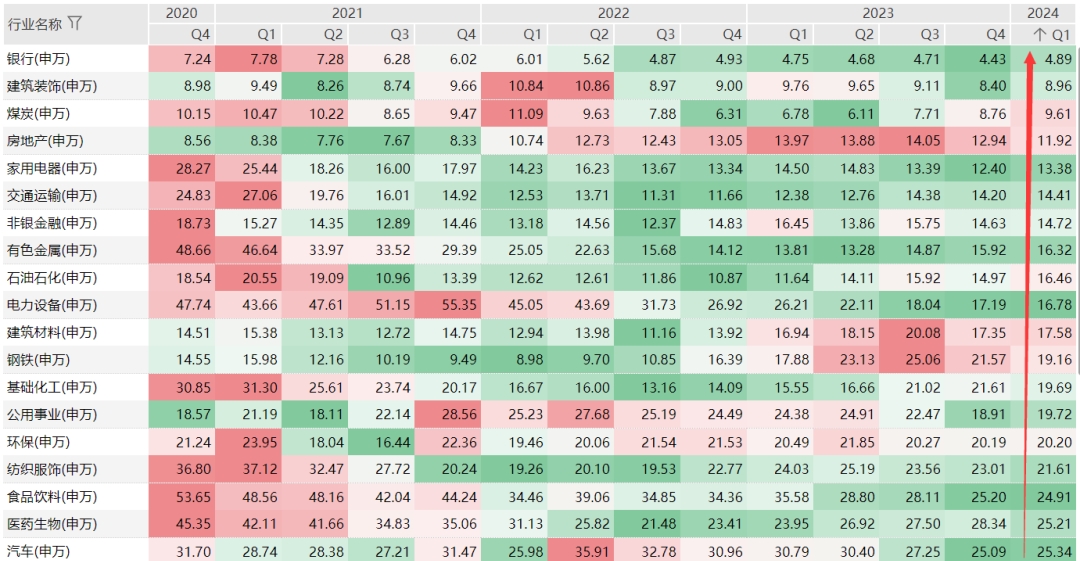

另一方面,市场回撤往往伴随着某些板块的估值下降,这可能为广大投资者提供了布局的机会。比如,近几年消费、医药等板块因市场情绪出现调整,目前估值已回到历史较低的水平。但长期来看,这些行业的基本面依然向好,此时逢低布局,或许能在未来的市场反弹中获得不错的收益。

申万一级行业最新市盈率情况

数据来源:Wind,2024/3/25,指数过往不预示未来表现。

在调整持仓的同时,也需要不断学习新的知识,拓宽自己的认知边界。还是以著名投资大师巴菲特举例,早年巴菲特以“不碰科技股”闻名,即使美股科技股出现过好几轮牛市,他依然不动如山。但在最近几年,巴菲特则将投资视线更多转向了科技股,并取得了不俗的投资回报。或许可以这么理解,多年前巴菲特出于坚持在能力圈内投资的原则,选择不碰科技股,可能只是因为他不了解而并非不看好,随着不断学习和了解科技领域,当他把科技股也当成自身投资能力圈一部分的时候,自然就会选择出手投资了。

对于我们每个投资者来说,学习知识从来都不会被限制,真正限制大家的是自身的学习意愿。当今的投资市场瞬息万变,每天都有新的知识源源不断产生。较为宝贵的品质就在于,不去自我设限,勇于尝试并勇于改变。

决策回到“能力圈”

任何投资都存在风险,基金投资也不例外。在市场波动时,更应该审视自己的风险承受能力,确保投资组合与自己的风险偏好相匹配。如果市场波动让你感到不安,那么可能需要重新考虑你的投资策略,适当降低风险资产的配置比例。资产配置的前提是基于对自身投资能力和预期收益目标及风险承受能力有着充分的评估,或需要配置一定比例的防守品类,构建足够的安全垫。

此外,定投策略也是应对市场波动的有效手段。通过定期定额投资,不仅可以摊薄成本,一定程度上还能避免因单次投资时点不佳而带来的风险。在市场回调时坚持定投,或能以更低的成本积累筹码,长期来看往往可能获得令人满意的收益。

最后,还是回归那句话,思考走出舒适圈,决策回到能力圈。当我们跳出舒适圈去不断主动学习时,于日积月累中能力圈也会不断扩大,这样也能更好地在投资市场中主动应变,不断成长。基金投资是一场长跑,耐心和坚持总会带来回报。

(责任编辑:叶景)