来源:富国基金

2024年3月,全球资产普涨,黄金再度创下历史新高,背后的推手是流动性充裕以及降息预期的抢跑。进入到4月份,经济数据逐渐明朗,资产配置或将迎来决断时刻!

一、全球经济:周期错位,政策轮回

1、全球:周期错位,政策轮回

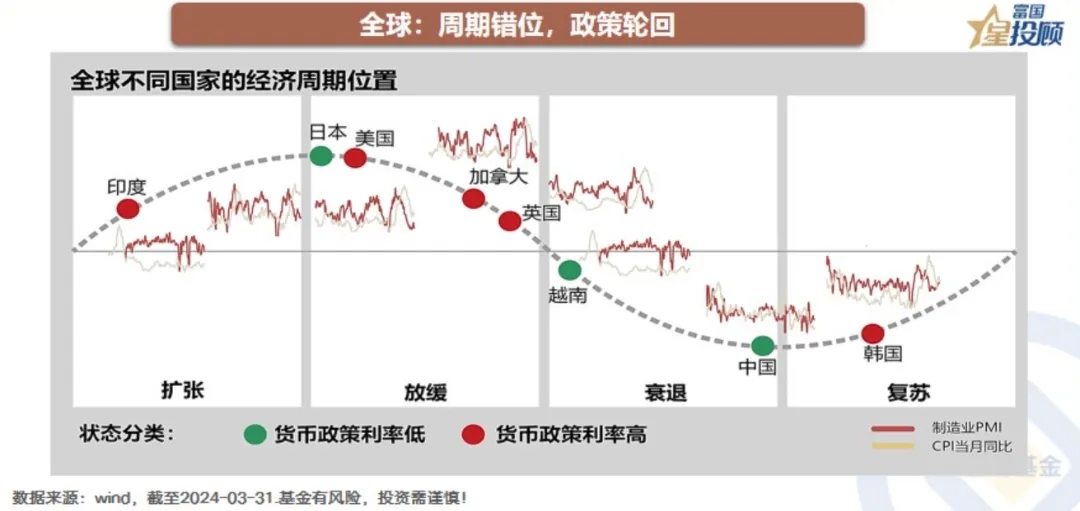

2022年之后,全球经济体在周期上出现了明显的错位,政策选择上也“截然不同”。欧美国家经济修复,货币政策趋于收紧;而新兴市场国家,特别是中国经济向下,货币政策处于相对宽松的状态。行至2024年,美国降息逐渐到来,日本退出宽松货币政策,而中国经济则在周期中走向底部回升。

2、美国:经济软着陆,通胀粘性

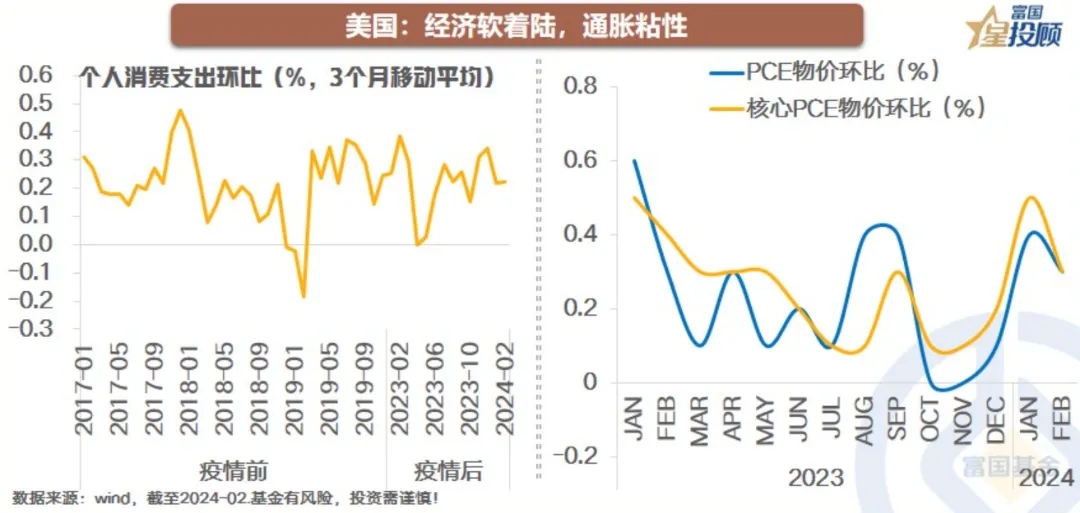

美国消费占GDP比重高达70%左右,消费稳则经济稳。由于移民控制、疫情伤亡、提前退休等因素,叠加企业利润增长较快,导致劳动力市场竞争程度下降,美国居民就业和收入较有保障。从历史经验来看,美国要发生衰退,PMI至少需要下滑至40,且多数伴随着金融地产的动荡。因此,尽管美联储加息缩表,美国经济仅温和探底。而在需求端缓慢下滑的过程中,美国通胀大概率继续回落。但由于次贷危机后投资不足,房地产市场火爆推升房租,造成通胀粘性较强,若原油市场有风吹草动,则通胀可能反弹。总而言之,美国通胀回落难以一帆风顺。

3、日本:超宽松货币政策的退出

尽管日本经济并不强,但日本央行于近期宣布退出超宽松货币政策。贬值压力是日本央行顶风加息的主要原因,但由于其经济不强且政府债务压力非常大,货币政策难以大幅收紧。

4、中国:经济开门红,地产仍疲弱

从1-2月数据来看,生产端及需求端均实现较快增长,叠加PMI明显改善,国内经济实现了超预期的开门红。房地产层面,二手房销售有所回暖,但更多来自房东“以价换量”,对上下游影响更大的新房销售则继续遇冷,中国经济基本面修复动能未见明显提速,需要等待后续宏观数据的进一步验证。

二、4月决断,资产配置的核心逻辑

5、交易利率下行,黄金、美股、美债仍有机会

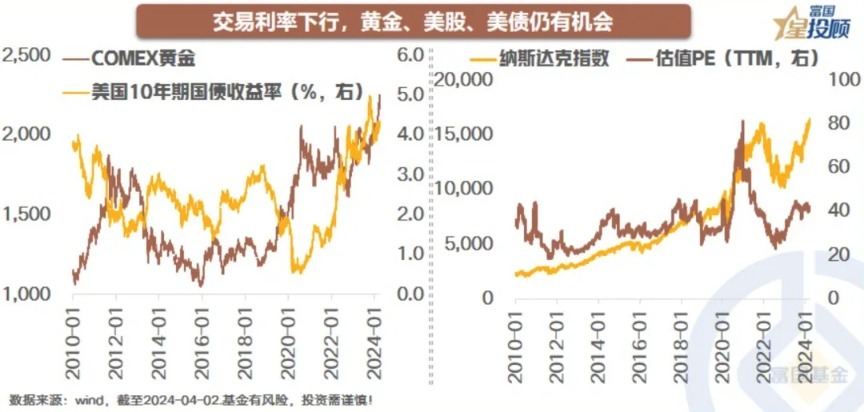

近期,美联储公布的经济数据预测将2024年核心PCE同比预期从2.4%上调至2.6%。美联储在维持降息次数预期的情况下,上调了通胀预测,表明美联储对于2024年通胀的容忍度提高。因此,年内降息的确定性进一步提升,采取“预防性”降息作为首次降息启动时点可能仍然是今年6月份。在此背景下,美债、美股、国际大宗等降息预期受益资产仍有可为。

6、交易库存周期的见底回升,大宗商品“蠢蠢欲动”

商品市场的反弹来自于两个层面:一是全球CRB指数在流动性充裕下反弹;二是,原油、铜等库存处于历史低位水平,供给端收紧的预期也使得商品价格反弹。但需求决定方向,供给决定弹性,大宗商品的主升浪行情,需等待需求的进一步好转。

7、国内债券:短期交易“拥挤”,中期是资产配置的“压舱石”

参考中债-综合净价指数,2002年以来其主要在95-105区间运行,一旦突破105则意味着债券市场偏高。当前,中债-综合净价指数已突破105,短周期来看,债券交易相对“拥挤”。但中长期而言,债券资产是资产配置的“压舱石”,且由于票息的保护,总能体现出稳健的特征。即使考虑波动风险,债券资产依然具备配置价值。

8、A股:极大偏离后,往往会迎来修复

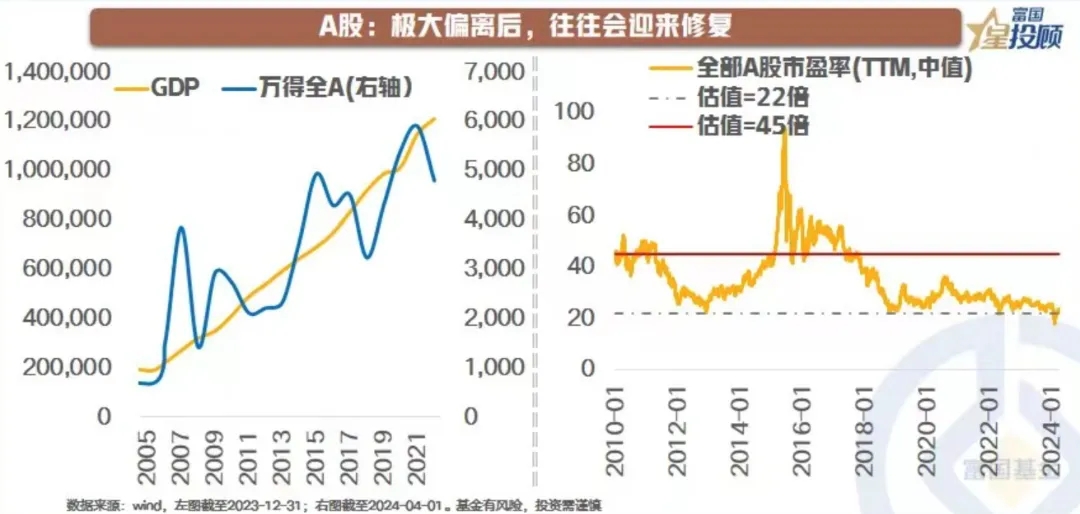

2005—2023年,我国名义GDP年均复合增速10.56%;万得全A指数年均复合回报率10.51%。2020-2023,我国名义GDP(101.4万亿增长至126.1万亿)年均增速7.54%,同期万得全A指数年均复合回报率-5.57%。2024年,A股的修复或已在路上。

(责任编辑:叶景)