来源:华夏基金

差不多两个月的时间,A股的市场情绪有了极大改变。以2月初为界,很多指数走出了V字型,经历了一月的“心灰意冷”,穿越了二月的“绝地反击”,三月里A股虽说“乍暖还寒”,但确实已经走过了最冷的季节。

讲真的,两三个月的时光流转似短亦长,但其间的曲折与坎坷,只有那些身处其间的投资者才能真切感知,在上涨与下跌之间,有无数的纠结和痛苦,有无数不属于春天这个季节的情绪。

昨日(3月28日)大涨的A股更是再次用实际行动向大家证明,由跌转涨就在须臾间,“市场先生”的情绪能有多么捉摸不定,以及被短期非理性情绪主导的股市波动能有多大。

本文就再来和大家聊聊摸不着看不到,但却时刻左右着市场的“情绪”。

短期的非理性情绪从何而来?

想要识别市场情绪的波动,首先要理解这样的非理性情绪到底从何而来。

事实上,这个情绪是所有市场参与者情绪的叠加,是投资者对市场的感觉以及根据感觉做出的决策。

既然是感觉,或冷或热或适中,极致的冷就是冰点,极致的热就是亢奋,其实就是源于人性中的贪婪和恐惧,而且很多投资者会把情绪带入做决策的过程,从而让情绪落地。而且,在市场过热或过冷的时候,投资者经常一致性地看空或一致性地看多,于是让市场阶段性偏离它本来的位置。

也就是说,投资者情绪会引发市场情绪的过度反应,对股市来说是个加速器,既会加速上涨,也会加速下跌。

举个例子,同样是3200点,由下往上突破的时候,不少人会心情激动地往里冲,恨不得上满杠杆;而从上往下回落的时候,大家就会心存忧虑,觉得深不见底,甚至考虑马上空仓。

这是情绪,更是人性。这样的非理性在股价高位和低位的时候时常被体现得淋漓尽致。在股价大幅上涨的时候,市场基本上只会关注板块的优势,并加以无限的想象,而一旦开始下跌,市场就开始自发总结不看好的理由,越是下跌就越是恐慌,恨不得把过去的逻辑全部推翻。

但从本质上来说,某一板块的底层投资逻辑在短期内很难发生动摇,那些优质的龙头公司依然浓眉大眼。什么变了呢,变的只是短期市场趋势、是信心。

可是,这样的“非理性”也成为不少投资者失去本金的原因。所以市场的底部才总是伴随着“痛苦割肉”形成,投资者也总是为了“高买低卖”、“一买就跌、一卖就涨”懊恼。

正如彼得·林奇所说:“最终决定投资者命运的,既不是股票市场,也不是那些上市公司,而是投资者自己决定了自己的命运。”

事实上,均值回归是市场运行不变的规律。当市场情绪一致性恐慌的时候,就好像情绪的弹簧被压缩到了极致,随时准备向均值暴力反弹;而一致性贪婪的时候,弹簧已很难有继续伸展的空间,恢复原长的压力下,顶部就产生了。

拉长时间看,股票价格围绕盈利趋势上下波动,涨得不合理了会跌下来,跌得“委屈”了也必然会涨回来。贪婪的情绪在极致的推演后,可能就会带来疯狂的下杀;而超跌或是半信半疑的震荡反而提供了机会,带来了上涨的空间。

虽然波动绝大多数是随机漫步的,但是价值是根基和大本营,企业盈利才是权益市场长期投资的核心与要义。

(数据来源:Wind)

如何尽力避免被非理性情绪操控?

早在上个世纪三十年代,经济学家凯恩斯就指出了心理因素在人的经济决策中的重要性,他认为人在受理性经济动机影响的同时,还受到非理性的支配,并留下了一句经典的话:“市场持续非理性的时间,总会比你能撑住的时间更长。”

市场的短期非理性的确无法预知,但资产的内在价值却可以被计算。正是因为这个原因,总有高手能看准内在价值,从容地识破市场的情绪波动,并利用人们的恐慌与贪婪赚钱;而新手却总是被情绪带跑,无奈交出筹码,倒在反转的黎明前。

那么,高手究竟做对了什么,普罗大众又该如何避免被非理性情绪操控?

《行为金融学》一书中提到的美国的LSV基金公司(LSV Asset Management),就提供了一个利用市场情绪和心理学原理持续盈利的绝佳案例,值得投资者借鉴。

这家成立于1994年的基金公司,管理着超过千亿美元的资产,其特殊之处在于,三位创始人都是行为金融学教授。

公司投资哲学的基础是,只要系统地利用那些能够影响大多数投资者决策的判断偏见和行为弱点,就可以实现良好的长期投资回报。

通俗地说,LSV公司采用行为金融交易策略是利用普通投资者的“错误”构建的,所以策略的成功其实基于以下三个条件。

首先,投资者常常会犯错。

在认知、决策和交易的各个环节,大多数投资者都会出现系统性的错误,这些错误会导致价格与价值的偏离,价格有时会被高估、有时会被低估。市场的定价错误是行为金融交易策略的前提条件。

其次,需要尽量做出与犯错的投资者相反的操作。

例如,当大家都在购买某种品种并导致其价格高估时,行为金融交易策略反而指向应该卖出该品种;而当大家都在卖出某种品种并导致其价格低估时,行为金融交易策略认为应该买入该品种。也就是“别人恐惧我贪婪,别人贪婪我恐惧”的逆向思维。

最后,从长远来看,价格会趋向于理性,价格会回归价值。

假如低估的品种一直被低估,高估的品种一直被高估,价格就无法得到纠正,策略自然也就无法盈利,当然这一点并不符合市场运行的客观规律。

LSV基金公司就是通过这样的方法,在几十年的时间里持续获得超额收益,成为投资长跑中的赢家。

(案例来源:《行为金融学讲义》,陆蓉,中信出版集团)

对普通投资者而言,也不需要将事情想得过于复杂,大道至简、少即是多。

如果能建立自己的投资体系、构筑自己的安全边际——买好东西(有长期前景的优质资产)、买得便宜(低估阶段敢于买入)、拿得住(用闲钱、长钱),从长期来看已经有很大的概率可以收获复利的雪球。

当然,做好仓位管理也非常重要。

面对市场非理性下跌,满仓也许是悲惨的,但空仓也并非完全幸运。因为行情往往是在一片质疑和看空中迎来爆发,与大跌相邻的,时常就是暴涨,倒在黎明前才是最心碎的。二者综合一下,保持对市场的敬畏,持有部分筹码才是相对更好的应对方法。不空仓、不满仓,等待市场先生出价,反弹了可以跟得上,跌了也有子弹补仓。

也正是这个原因,挖掘基一直推荐大家选择一些长期看好的品种坚持定投,这是能在震荡起伏行情中帮助我们稳住心态的重要方法。

如何有效观察市场情绪进行投资?

衡量市场情绪的指标可以分为定性指标和定量指标。

定性指标最主要的参考是各大投资交流平台和社区的留言评论中的态度,一个客观的规律是:无人还在唱空就是顶,而少有人敢看多就是底。

定量指标就更多了,介绍几个较为常用的:

偏股型基金的发行规模,基金业有一句老话叫做“基金好做不好发、好发不好做”,但新闻提到“发行清淡”、“冰点”等关键词时,时常指向新一轮行情的开启;

两市成交量,受投资者情绪的直接影响,市场通常会在磨底期冷清缩量,又在高位巨量滞涨后见顶;

换手率,换手率越高,说明投资者交易股票的热情越高,当换手过于频繁,就要提防情绪过热后的回调风险。

股债性价比,衡量股债性价比的指标是风险溢价,通常指股票市场指数市盈率的倒数与十年期国债收益率的差值。股债比越大,意味着此时投资权益资产的性价比越高。

除此以外,融资买入占比、股指期货升贴水、估值分位数、创新高个股数量、股票活跃账户占比、破净率等等都是可用于量化投资者情绪的指标。

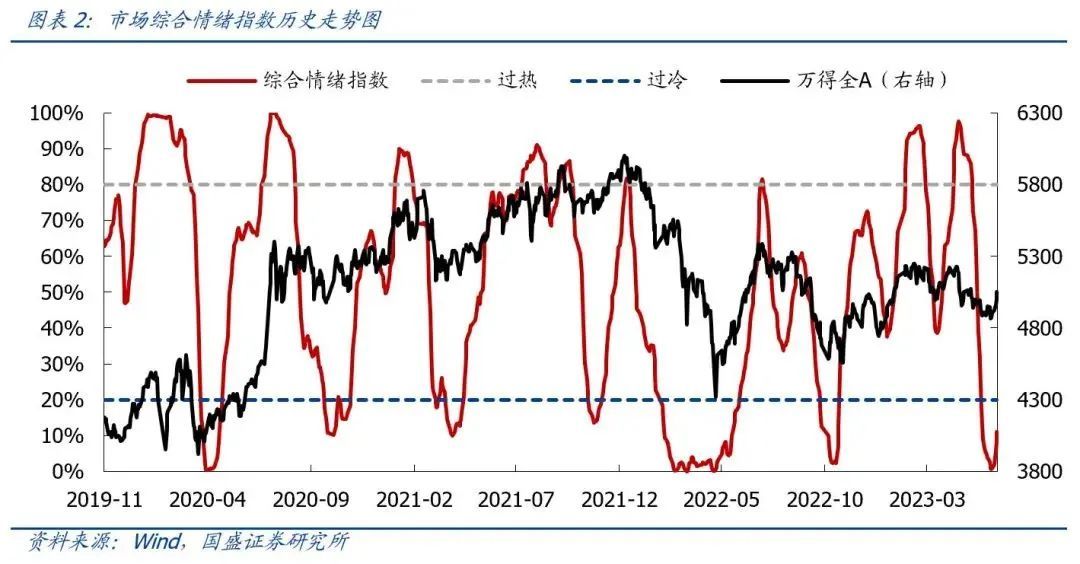

当然,将各大指标综合起来看得出的结论可能更加客观,因此多家研究所根据公开交易指标合成构建了“情绪指标”,一般而言,极高和极低点能够领先于行情反转,具有较好的辅助判断力。

落实到实操层面,不妨考虑以下几个要点。

1)根据情绪指标进行心态管理

当市场陷入冰点或较为恐慌,尽数都是看空的哀嚎,或许应该更加乐观,心向光明,耐心等待修复;但当市场确实过热时,身边所有人都觉得市场还会惯性上涨的时候,我们应该学会克制贪婪,适度降低收益预期。

2)根据情绪指标进行买卖时点选择

在炮火中挺进,在烟花中撤退。在市场情绪冰点的时候勇于加仓,在市场情绪处于中位的时候积极挖掘结构性机会,在市场情绪过于疯狂的时候反而保守。

3)根据情绪指标调整资产配置比例

依靠市场情绪调整资产配置,可以在市场中长期存活。当权益市场情绪上涨到顶峰的时候,可以增配固收类资产,适度降低权益资产的配置比例;反之,当市场恐慌或刚刚走出恐慌,可以适度提高权益仓位。

4)根据情绪指标调整行业/风格配置比例

不同的行业和风格在同一个时点下可能处于不同的情绪位置。交易过热的行业可分批止盈,情绪中位尚有上涨空间的行业可继续持有,而情绪处于洼地但基本面良好的行业可适度增配。

风格亦是如此,没有一种风格能永远占优,拉长时间来看,资金的偏好总是在大/中/小盘和成长/价值风格间来回切换。

诚如本文所讨论,市场有它的情绪,是所有市场参与者情绪以及由此作出决策的叠加,反过来又会影响到市场参与者,如同一个螺旋,复杂难料,但却也不必一直困在其中。

其实,情绪的反面是时下非常流行的“松弛感”,无论是投资还是生活,松弛并不是唯一的答案,它更像是一种选择,一种很重要的选择。

很多时候,困住我们的不是市场,也不是生活本身,而是那种疲惫的惯性,让我们原地打转,忘了别的可能性,而主动拥抱松弛感,或许就是那个帮助我们跳脱出来的关键。

(责任编辑:叶景)