来源:广发基金

债券型基金比较适合偏稳健型的投资者进行配置,近三年尤其受到投资者的追捧。

问题来了,当下,是该买中短债呢,还是该选长久期债基呢?

相信不少基民都陷入了这个选择的难题。

有句话说得好:“小孩子才做选择,成年人全都要”。在债基品类的选择上,我们同样可以参考这个思路。当然,也要结合自身的投资偏好和市场情况,进行选择。

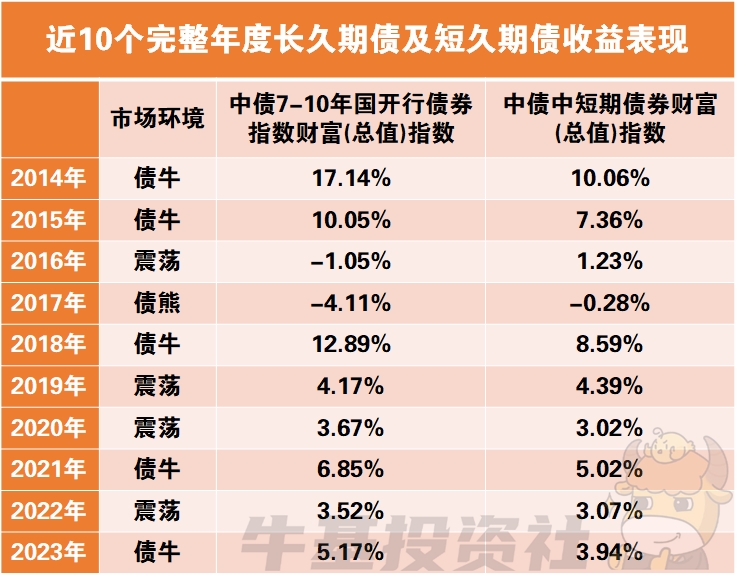

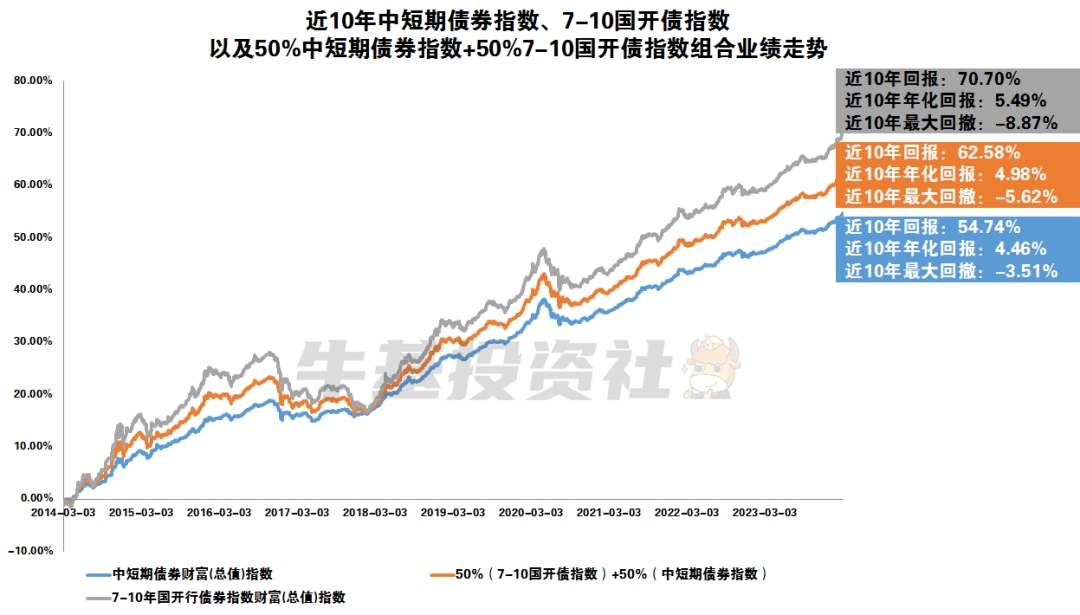

首先,我们来看一下过去10年不同久期债券的历史表现。

长久期债券我们选择中债7-10国开债指数作为代表,短久期债券的代表指数则选择中债中短期债券财富指数。

历史数据显示,一般而言,在债券牛市或偏震荡市场中,长久期债基收益往往较好,而在债券熊市的时候,短久期债基波动小的优势就突显了。

数据来源:wind,自2014年1月1日至2023年12月31日

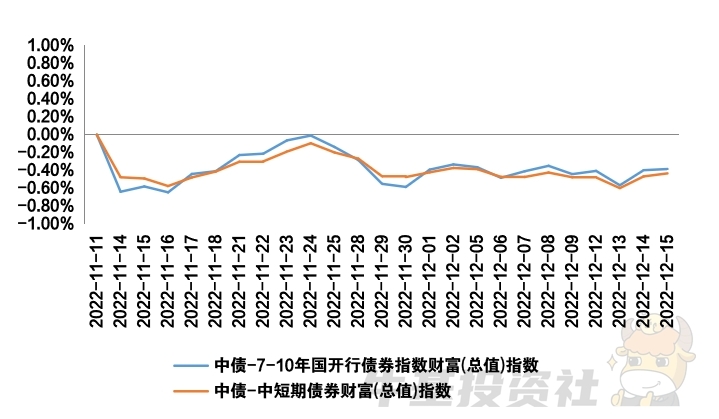

当然有小伙伴说,如果怕波动,我只配中短债不就可以了吗?咱们聊一个案例, 2022年的理财赎回潮。当时因为许多机构都扎堆在短久期信用债里面,在市场调整的过程中,机构持续抛售短久期信用债,导致短久期信用债调整幅度比长久期利率债还高。

所以,一味追求“短”,并不一定是最佳的方案。

图:2022年理财赎回潮期间长久期债及短久期债收益表现

数据来源:wind,自2022年11月11日至2022年12月15日

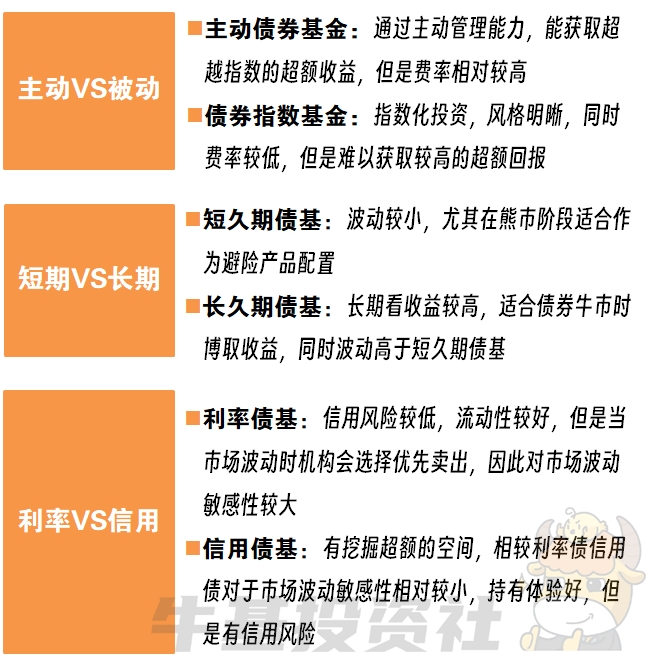

中华传统文化讲究平衡,阴阳互济,五行相生相克,而这种平衡的哲学这放在投资上也是适用的。即便都是债券基金,短久期或长久期、主动或被动、信用和利率,不同类型的债券基金各自有其的优缺点,从资产配置角度看,多元化配置会更有利于组合收益平衡。

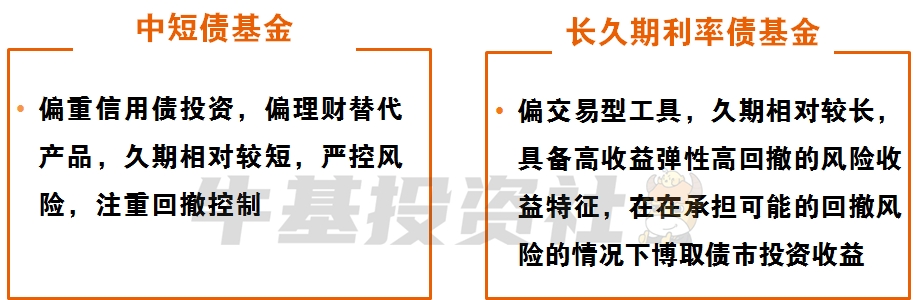

而中短久期信用债基金和长久期利率债基金,作为“一短一长”的代表,大家不妨试试把这两类基金组成CP。

假设过去10年采用50%中短期债券指数+50%7-10年期国开债指数构建组合,可以看出长短债结合,可以在波动和收益之间取得一定的平衡。

据数来源:wind,自2014年3月1日至2024年2月29日;区间年化回报=((1+区间收益率)^(365/区间天数)-1)*100%;区间最大回撤=Min{(Xi-Xj)/Xj)*100},Xi、Xj为区间内所有的复权单位净值,i>j

风险提示:指数过往业绩不预示未来,也不作为实际投资收益的保证,基金投资须谨慎

而且,还可以根据不同的市场环境,动态调整两者之间的比例,以此力争实现账户的平衡。

1、在风险偏好较高,同时对长端利率债行情有较强预期时,可更高比例配置长久期利率债基金,博取更高收益,此时组合的预期收益与波动率均有所上升;

2、在风险偏好较低,同时对长端利率债行情比较谨慎时,可更高比例配置中短债基金,此时组合相对保守,预期收益率与波动率均有所下降。

当然,最长情的陪伴是一直持有。如果你打算把债券基金作为长期的配置,不妨直接买入长久期利率债基金,或许将来某天打开账户会有惊喜哦。

(责任编辑:叶景)