来源:华夏基金

本月以来,开年后风头强劲的债市一度有些“震感频频”,长债的波动尤为显著。

本轮债牛行情自去年十月一路高歌而来,一方面,存款利率开启“1”时代,资金寻找“避震港湾”的热情未曾减退;另一方面,在长端收益率迭创新低之后,面对行情过热之下的阶段性震荡,投资者也难免心生疑虑。

债市行情能否延续?面对波动应该如何投?如遇回撤应该怎么办,是赎回离场还是继续持有?

债市为何“震感频频”?

后市怎么看?

一般而言,市场利率和债券价格呈反比关系。市场利率水平上涨,债券价格下跌,反之亦然。

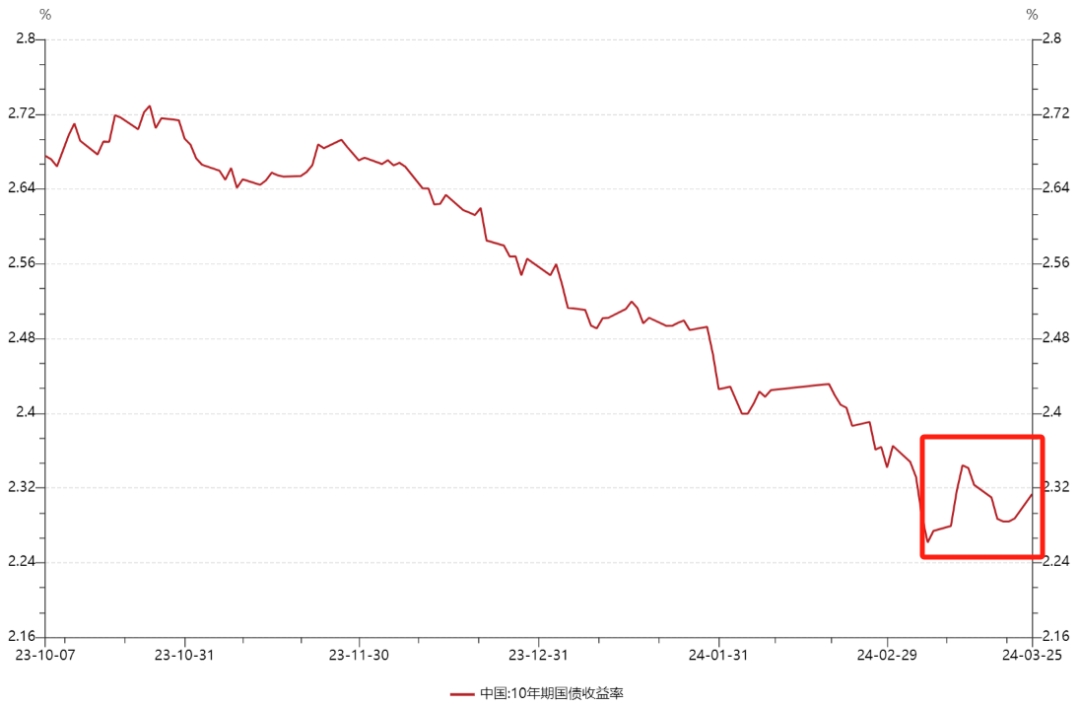

3月以来,十年期国债收益率波动加大,在3月6日跌破2.3%大关创下22年低位之后,又经历了一轮“上行—回落—再折返”,受此影响,债基净值出现起伏。

(数据来源:Wind,统计区间2023.10.1-2024.3.25)

分析近期债市的波动,主要源自几方面因素的共同作用:

2月CPI和进出口数据均强于预期,带动股市情绪恢复、表现强势,“股债跷跷板效应”增强。

3月央行多日开展了100亿、30亿逆回购的“地板量”投放,传递一定的“资金防空转”信号,引发市场关注;同时,MLF缩量平价续作,降息未能落地。

前期债券市场涨幅较大,部分机构已经有止盈落袋的情绪,尤其超长国债较为拥挤且交易型机构占比较高,利率调整引发机构卖出,进一步加剧了市场振幅。

今年重要会议之后,债市有变、亦有不变。从政府工作报告来看,今年的定调仍然偏向“温和复苏”而非“强复苏”。短期而言,从当前经济修复内生动能的状态看, 在政策刺激总体较温和的情况下,债市仍无较大的利空因素。不过,基于当前债市收益率偏低的现实,相比而言中短期限品种的投资性价比会更有优势。

但整体来看,一方面,此前央行提及货币政策仍有空间,基本面修复仍需合理宽松的货币支持,二季度债市将重新博弈降准降息,这将为债市提供有利的投资环境。

另一方面,“资产荒”下,债市出现持续性调整的概率较低。经济增长弹性放缓、需求修复平缓下资金易滞留金融体系,叠加地方化债推进等,或阶段性加剧“资产荒”。在此背景下,当收益率出现一定调整后,机构“买债”热情或再度被点燃。(来源:国金证券)

从长期来看,对于债券市场仍然值得保持乐观,当前随着中国经济由高速增长阶段转向高质量发展阶段,经济发展的引擎和模式正经历一场深刻的变革,债券市场收益率逐步下台阶是大概率事件,考虑到市场投资者配置需求等中长期因素,债券市场整体仍处于较为有利的环境中。

用数据说话,

债基为何依然值得

当然,投资者更关心的是,这个位置还适合买债基吗,会不会亏损?债基是否真正值得作为长期持有的选择?小编用数据说话,帮助大家坚定信心。

1、债券属于生息资产,有望带来长期持续向上的回报

债券类基金主投债券,而债券可以生息。举个例子,一只5年期的债券,票面金额100元,票面利率是3%,每年付息一次,那么在接下来的5年中,只要不发生违约,每年可以获得的票息(可以通俗地理解为利息)都是3元,最后还能收回100元的本金。

以上仅作为示例引用

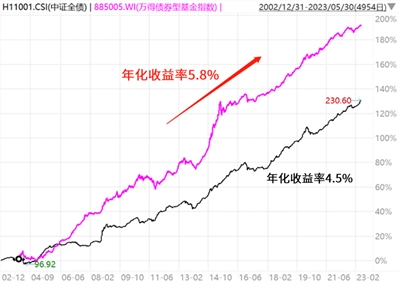

正是由于票息的存在,投资债券在长期就有望获得持续向上的较好回报。从2004年至今,代表债券整体表现的中证全债指数屡创新高,实现了4.5%的年化收益率。而代表公募债券型基金整体走势的万得债券型基金指数更是跑出了明显的超额收益,年化收益率可达5.8%,对于偏稳健的长期投资理财资金的确具备较好吸引力。

来源:Wind,统计区间2002-12-31至2023-5-30,指数历史业绩不预示未来表现,不代表基金产品表现。

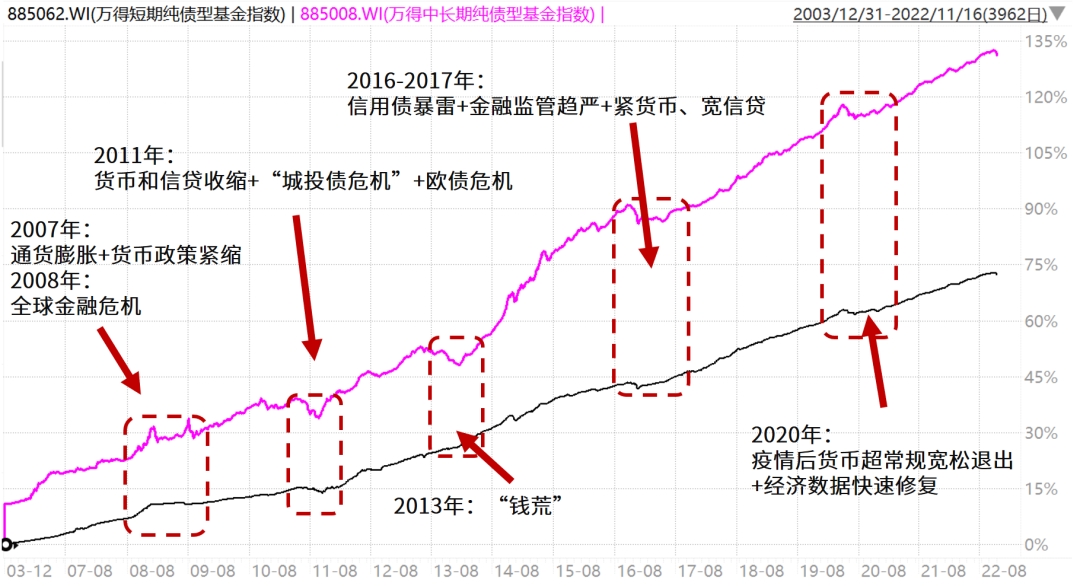

2、我国债市向来“熊短牛长”,时间就是熨平波动的良药

短期内,由于利率水平偏低叠加交易盘占比较高,市场结构不稳定,债市波动甚至小幅调整也在所难免。但放眼过去这些年,国内债市“熊短牛长”,即便出现阶段性调整,利率变动也多呈现出“上有顶、下有底”的形态,短期扰动不改长期“画线”走势,时间就是熨平波动的良药。

数据来源:Wind;指数过往业绩走势不代表未来表现,不代表投资建议。

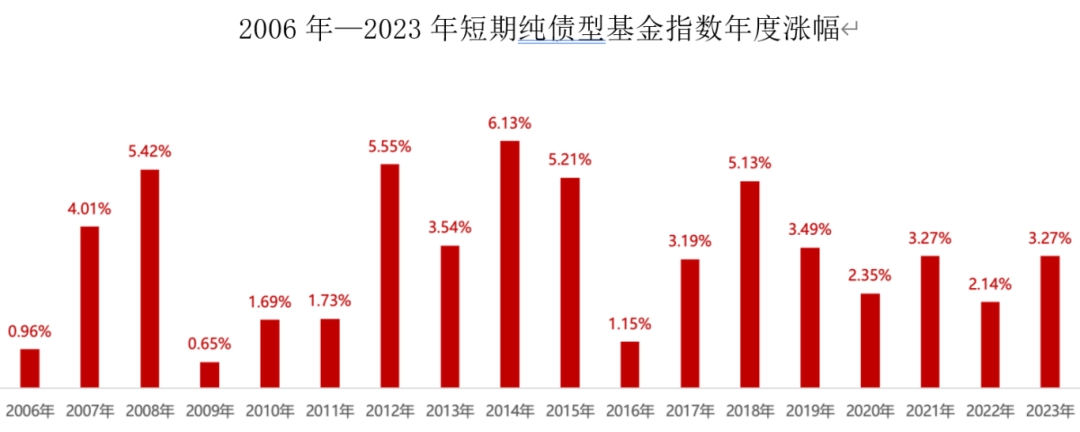

3、无论行情“颠簸几何”,短债基金在18年间年年正收益

债市在过去十多年间已经穿越过多轮牛熊,我们以短债基金为例,来看看纯债基金的实力担当。回测06年至今的18年间,短期纯债型基金指数年度涨幅全部为正。即使是在股债双杀的2013年、2018年,以及债市表现欠佳的2017年,短债基金仍然斩获了正收益,成为防御配置的优选。

数据来源:Wind;Wind短期纯债型基金指数;指数过往业绩走势不代表未来表现,不代表投资建议。

4、债基持有体验平稳,而投资先要拿得住、才能赚得到

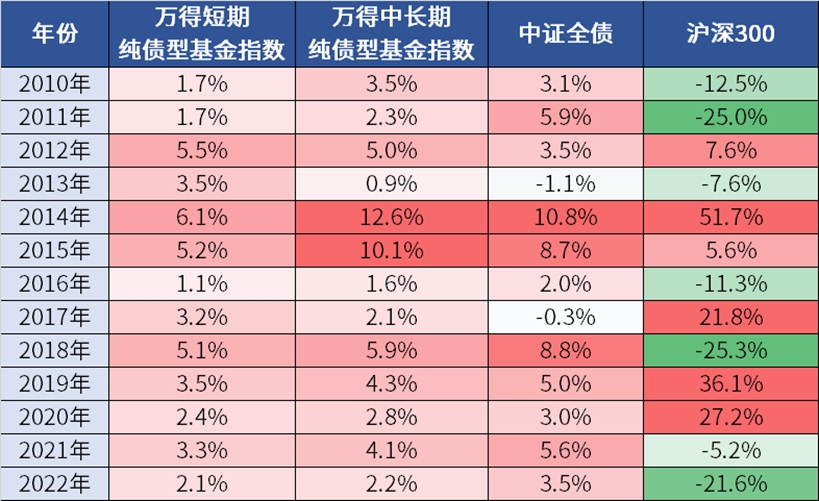

过去10年间,相较于股市的大起大落,债市的长期表现更为平稳,而代表纯债型基金走势的万得相应指数也从未出现过年度级别的亏损,适合作为投资组合中的“压舱石”。

数据来源:Wind,2010.01.01-2021.12.31,指数过往业绩走势不代表未来表现,不代表投资建议。

究其原因,一方面,专业的债券基金经理如同经验丰富的舵手,他们洞悉市场流动性、解读宏观数据与政策风向、对未来利率走势进行研判,尽量做好波段高抛低吸;另一方面,则与债基“固定收益”的特质息息相关。受到债市波动的影响,债基净值在短期的确可能出现回撤甚至亏钱,但随着持有债券的逐步到期兑付,只要没有出现“暴雷”的情况,由于市场波动造成的短期净值下跌也有望得以复原。

5、短期波折后仍有上行动力,净值总能较快回升“填坑”

即使面临短期债市调整,但以万得短期纯债型基金指数为例,往往在市场震荡之后,会有相应的长时间连涨上升期,净值将会较快“填坑”并且续创新高。因此,债市的突发颠簸可能并非是恐慌的信号,反而有望敲响机遇的钟声。市场调整之后,前期积累的风险往往会得到有效释放,铺就更适宜的入场时机。

数据来源:Wind;截至2023/9/25;指数过往业绩走势不代表未来表现,不代表投资建议。

6、债基持有的时间越长,越有望收获时间的馈赠

回顾历史,用过去10年的数据进行滚动测算,结论显示,对优秀的固收类产品而言,时间的确有望抹平短期的波动。坚持持有短债基金1年及以上、持有中长期纯债型基金2年及以上,即可实现100%的正收益占比,数据明显好于风险水平更高的权益型基金,同时取得与风险水平相匹配的平均收益率。

来源:Wind,采用万得基金指数,统计区间: 2013-1-1至2022-12-31,正收益比例计算方式为各滚动持有期收益率为正的天数/所有回测样本,指数历史收益率不预示未来表现

从回测中不难发现,投资适合自己的债基,什么时候都不晚。当然,如果年内债市已经积累了一定的涨幅,的确需要做好预期管理,接受未来一段时间债市回报率出现波动的可能性,不妨提醒自己“慢就是快”,从资产配置的角度做好布局,拥抱固收类资产的中长期“魅力”。

在净值化改革的时代洪流中,刚兑的神话已被打破,市场上已经不复见能够保证“稳赚不赔”的投资圣杯。然而,在资产配置的丰富画卷中,债基作为其中的重要一笔,依然值得投资者细致考量、合理布局,并作为一种放眼长期的资产,耐心持有,静待时间的馈赠。

(责任编辑:叶景)