来源:富国基金

近期债券市场出现了一定的波动,不由得让人思考,是“歇一歇继续”还是“彻底转向”?超长债还能继续拥有吗?弄清这个问题,或许需要看3点:一是,造就本轮行情最直接的因素是什么?短期是否会有变化?二是,影响利率的根基性因素是什么?短期是否会动摇?三是,超长债的锚在哪?何时该进、何时该退?

(1)供需矛盾下的“资产荒”是本轮行情的直接推手

供给端矛盾具体体现在量和价两个层面。

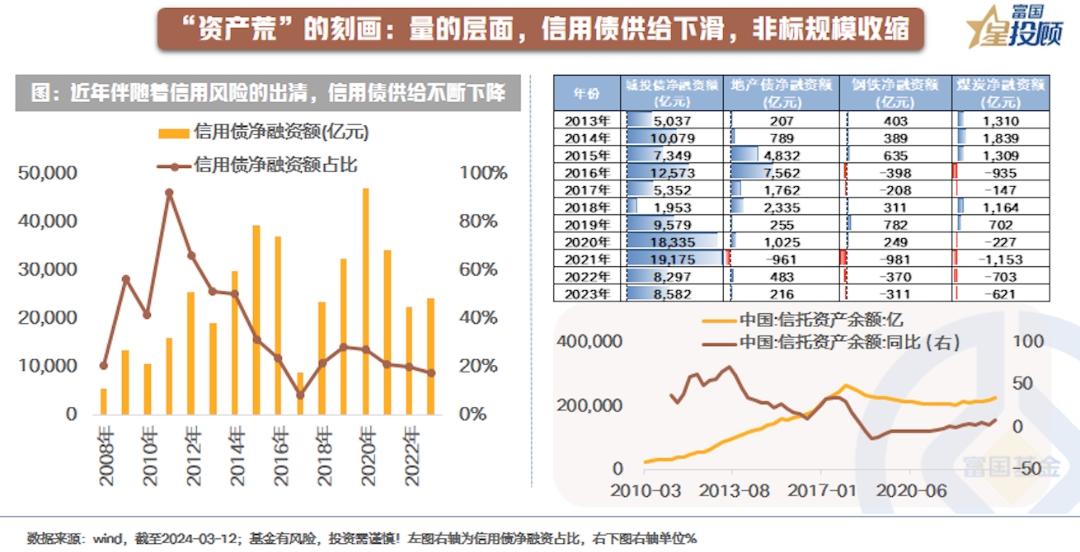

①量的层面:信用债供给下滑,非标规模收缩

信用债一直都是债券投资人的“白月光”,是债券高收益的重要来源,也一度是债券的重要供给方。但近些年来,信用债的净供给在不断下降。背后的原因是在经济发展转型的过程中,信用债经历了多轮的出清。如2015年过剩产能行业里的钢铁、煤炭,2018年的民企违约潮,使得这些企业基本丧失了在债券市场新增供给的能力。且近几年受城投债务问题和地产周期的影响,相关新增债券的发行也在减少。整体而言,信用债的净融资全市场占比回落至当前的18%。此外,从替代效应看,非标资产规模的收缩进一步强化了信用债供给减少的影响。

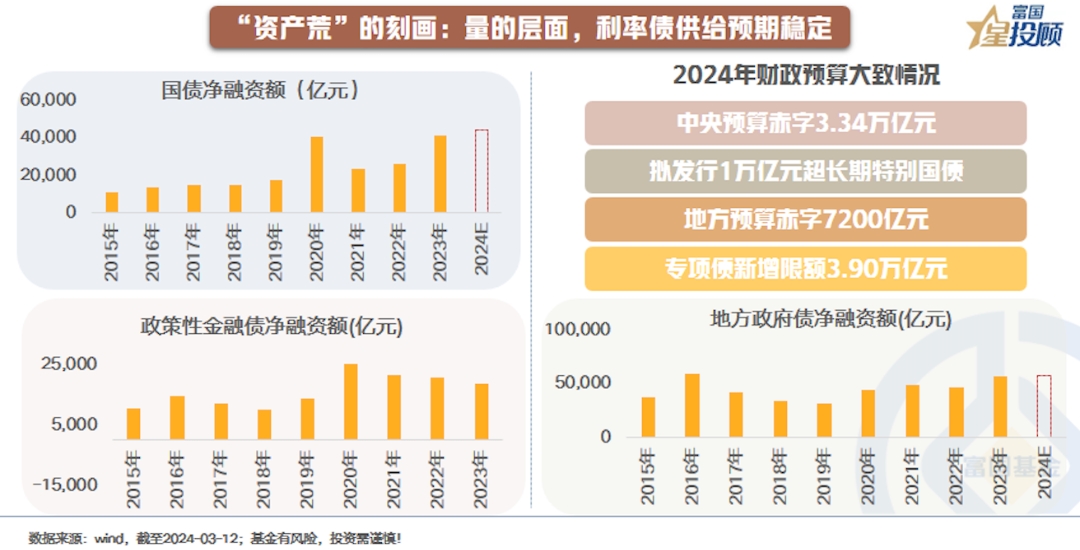

②量的层面:利率债供给预期稳定

当信用债减少,而利率债供给足够多时,也不会出现供需矛盾。但从最新的财政预算看,市场利率债的供给预期稳定,未出现超预期放量。国债方面,今年中央预算赤字3.34万亿元,加上财政部拟于今年发行1万亿元超长期特别国债,国债净增量或在4.40万亿左右,较去年的净增量抬升或不超过2000亿元;地方债方面,今年地方预算赤字7200亿元,专项债新增限额3.90万亿元、较去年抬升1000亿元。如果考虑特殊再融资债券,从额度来看,2023年地方债限额和余额差值在1.4万亿元左右,加上这部分,地方债新增约6万亿元左右,但实际过程中往往不会把额度打满。而去年地方债净增量在5.7万亿元,净增量抬升或有限。政金债方面,近年来基本呈现逐年递减的趋势,整体波动性或不大。

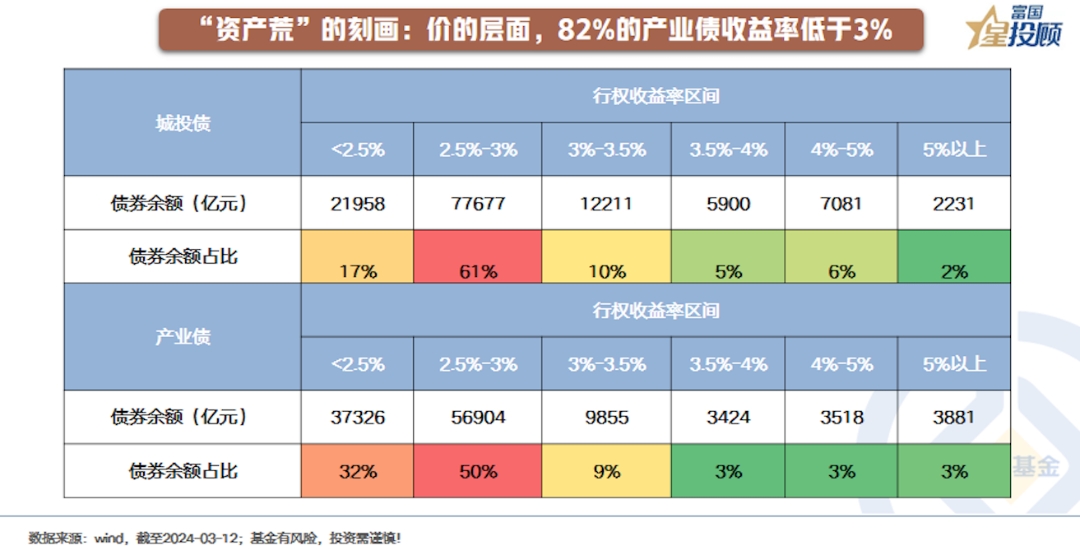

③价的层面:82%的产业债收益率低于3%

从价的层面,对“资产荒”的感受会更加深刻。几轮风险出清之后,叠加近几年债券市场一直处于牛市氛围中,市场对于资质较好的信用债收益迅速挖掘,收益率快速下行。截至2024年3月12日,全市场78%的城投债、82%的产业债行权收益率不足3%。

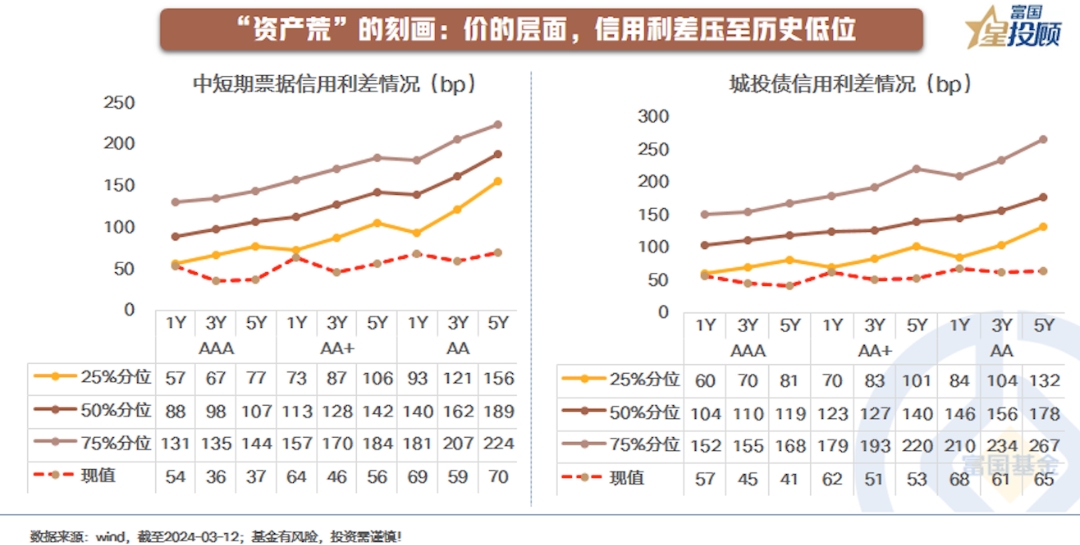

④价的层面:信用利差压至历史低位

从信用利差的变化更可见一斑,不同评级、不同期限的信用利差,均压至历史低位。而这对于投资的意义在于,市场已经很难再去通过承担信用风险来获取高票息。因此,在这一轮行情里,市场选择向久期要收益。可以看到,在这一轮行情里,无论是利率债还是信用债,都是长端表现的更优异。

在供给有限时,需求端的配置却相对旺盛。

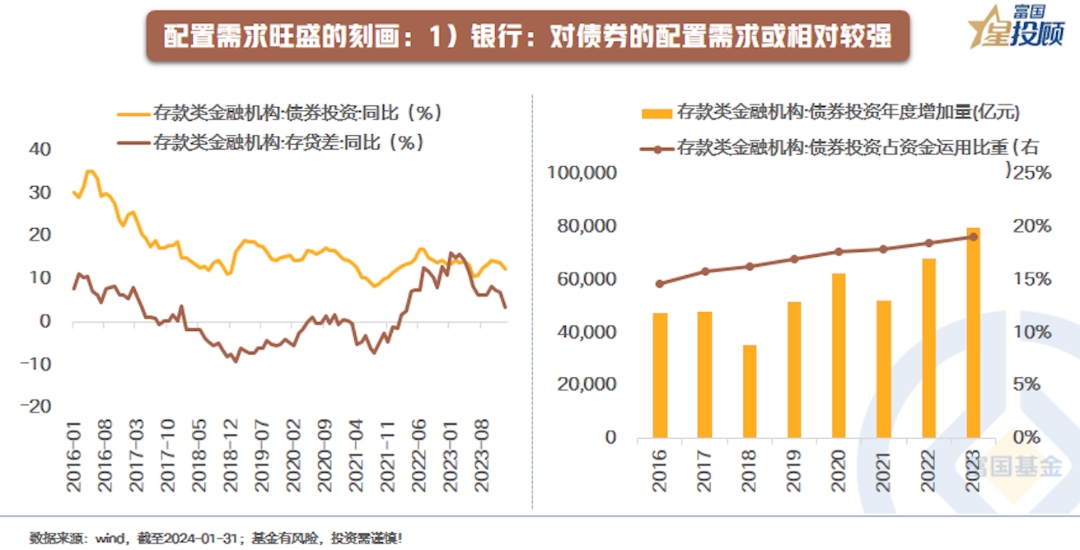

①银行:对债券的配置需求或相对较强

可以看到,银行对债券的配置需求受存贷差影响较大。在市场情绪相对低迷的背景下,居民的储蓄意愿可能仍然较强。贷款方面,受地产周期的影响,短期还尚未看到贷款意愿的显著提升。结构里,当前大行放贷占比提升,农商行对债券的配置需求或更旺盛。

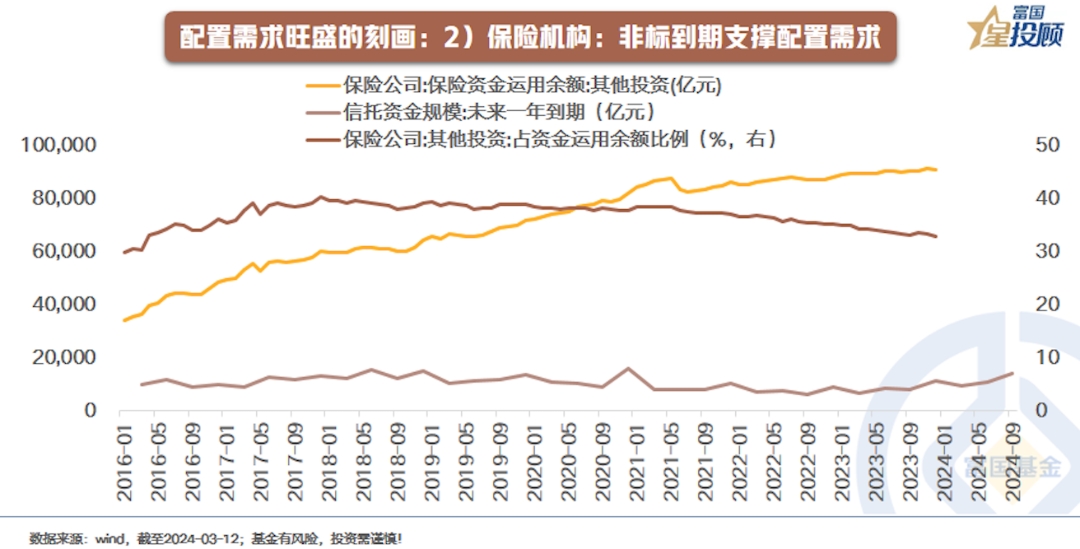

②保险机构:非标到期支撑配置需求

对于保险机构而言,虽然今年以来的保费收入的同比增速略低于去年,但节奏上1月份往往是配置高点。根据上清所和中债登的托管数据,1月份保险公司增持526亿元。向后看,“缺资产”或仍是其面临的局面,特别是其今年有一定量的非标资产到期,而非标本身的供给又在收缩。

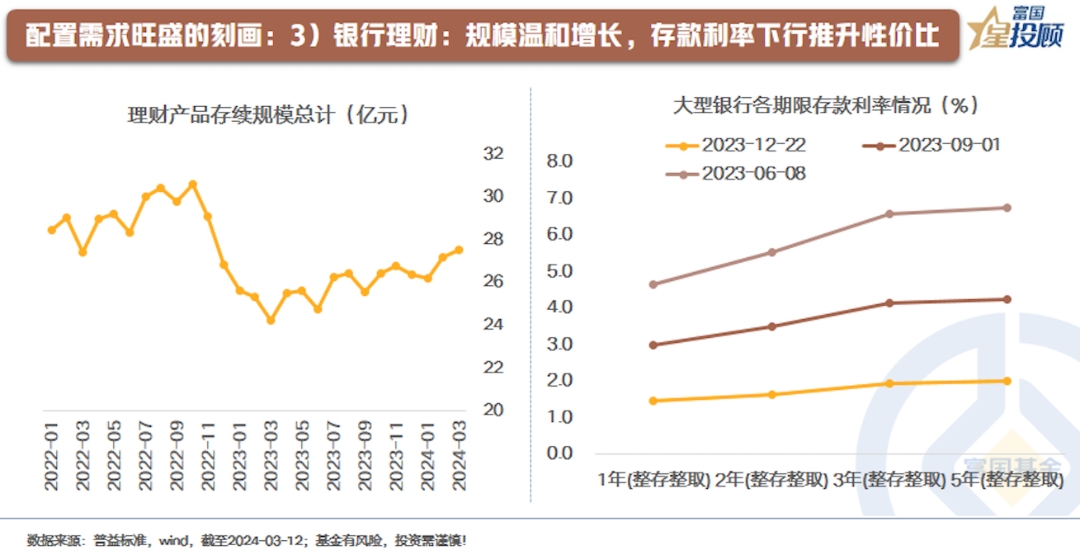

③银行理财:规模温和增长,存款利率下行推升性价比

今年以来,理财规模温和增长。截至2024年3月8日,理财规模达到27.7万元,相较于去年末提升8000亿元左右。从背后的原因来看,或在于存款利率下调后的对比优势,银行理财性比价的提升推动规模的回暖。

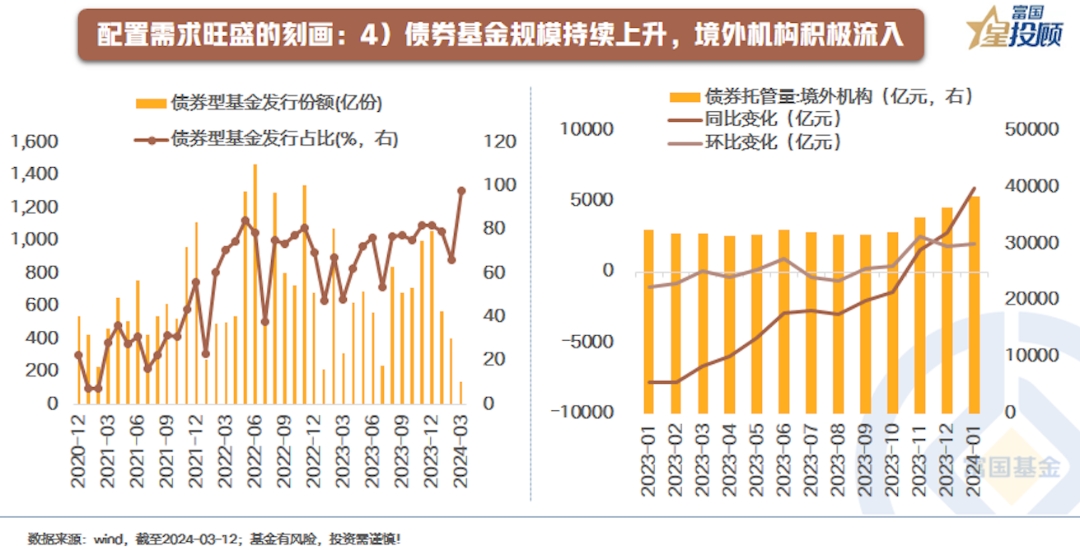

④债券基金规模持续上升,境外机构积极流入

2024年以来,受债市行情推动,债券型基金规模温和增长。境外机构方面,自2023年9月起,已连续5个月增持国内债券,近3个月增持规模均在2000亿元左右。

整体而言,在贷款需求尚未显著提升,同时非标资产规模收缩的背景下,各主体的配置需求短期或仍然相对旺盛。

(2)利率的本质是投资回报率

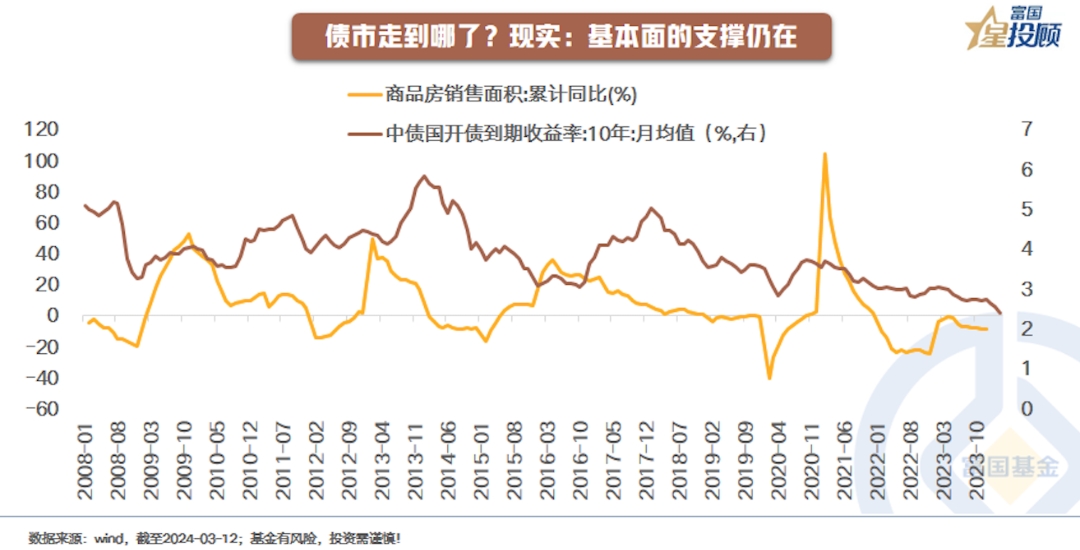

①基本面对于债市的支撑仍在

利率的本质是投资回报率,宏观经济是其根本性的影响因素。可以从2个维度来考量:一是,过去地产周期和国内经济相关度很高,因此可以看到商品房的销售情况与利率变化是亦步亦趋的关系;二是,回溯每一轮债市的牛熊转换,往往是在经济开始企稳后,货币政策的收敛带来的,典型如2016年年底、2020年5月份。当前房地产市场回暖的速度偏慢,货币政策仍需为稳增长和债务风险化解护航,利率的支撑仍在。

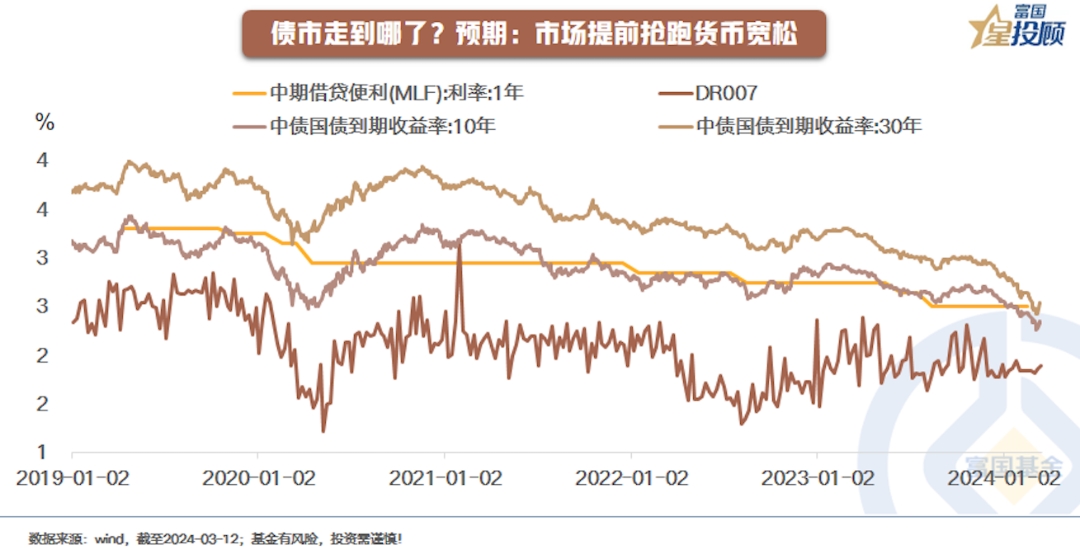

②当前利率水平隐含的是对未来宽松预期的抢跑

当前10年国债利率、30年国债利率分别下行至2.34%、2.53%,当前MLF利率为2.5%,市场提前抢跑降息预期。而市场对于降息的期待源于2点:一是,当前国内通胀水平较低,被动抬升了实际利率,稳增长之下或需要降息;二是,当债券利率行至低位后,金融机构面临负债端和资产端收益率倒挂的问题。

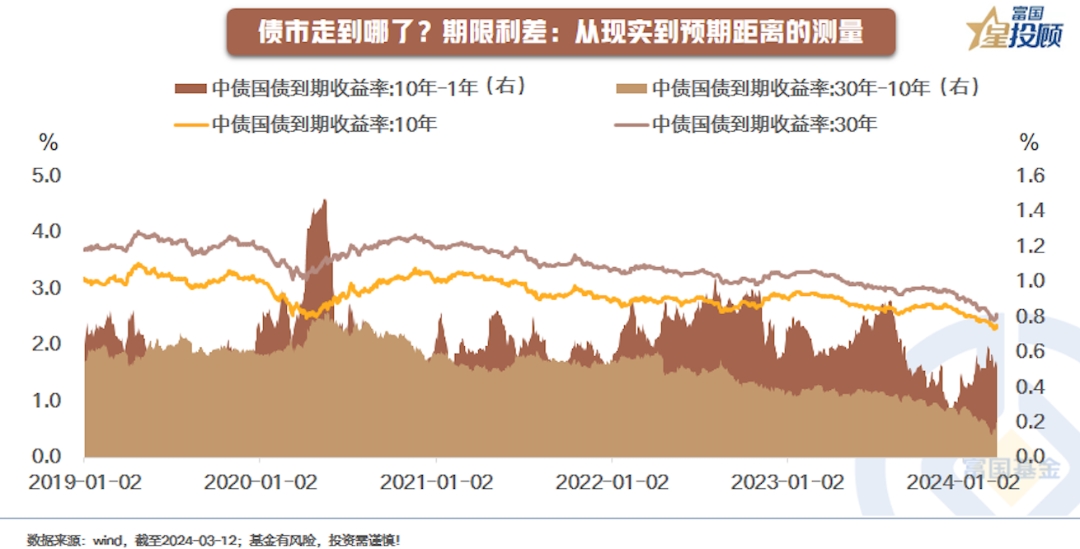

③超长债利率的锚在哪?

在经济增长从高增速向高质量切换过程中,长债利率的位置难以在历史中寻找坐标系。但从短端+期限利差的角度来看,当前30年期-10年期国债利差、10年期-1年期国债利差均已收窄至历史低位,利率曲线十分平坦。对于不同期限利率而言,短端是现实,长端是预期,但预期是容易出现波动的,相对极限的期限利差显现了火热的超长债性价比在快速下降,背后带来的便是近期的波动。但如果现实有所改变,如短端有降息的兑现,超长债的波动率也将随之下降。

④短期短端性价比相对高一点,长债在波动中找寻机会

随着超长债的快速下行,短期极致拉久期策略性价比已在弱化。短端的性价比相对更高,核心在于后续收益率若要进一步大幅下行需要短端利率的下行驱动,兼顾收益性和安全性,短端短期更值得关注。对于长债而言,在基本面支撑未松动前,在供需矛盾仍存在的背景下,波动之中或可找寻一定机会。

(责任编辑:叶景)