来源:华夏基金

这几天,全球资本市场的情绪和风向,很微妙。

其一,快被遗忘到泥土里的港股快速拉升,恒生科技指数更是步入了技术性牛市;

其二,“春斗”谈判进展乐观,日本取消负利率又近一步,日股受挫连跌五日;

其三,3月12日公布的美国2月份CPI超出预期,黄金价格在连续九天创纪录上涨后出现回调,而AI龙头英伟达却在分歧之后再度狂飙。

境内资本市场同样能够观察到“微妙”的变化:

其一,此前持续走强的债市在部分传闻中加大了波动,出现了一些短暂的焦灼;

其二,A股市场中,行情久违的旧面孔:消费、医药、新能源接二连三地启动,“哑铃策略”的一头,“寻求保护”的红利出现了波动,而另一头,“撒下希望”的科技成长又开始爆发。

用一句来总结就是:事情正在起变化。当然,二级市场资产表现的背后,是多重波澜的交织、多重预期的碰撞,这个世界的变化无时无刻不在发生。

当事情正在起变化,我们该如何认知,又该如何做,才能经得起变化?

微澜之处 牵一发而动全身

金融学者说,全球化正在碎成“岛链化”。

“岛链化”意味着这个市场被政治、意识形态等各种因素分隔,但又在经济、产业、贸易、金融上有千丝万缕的联系,牵一发而动全身。

而放眼看去,全球大类资产处在博弈的一个临界点,科技产业浪潮、美国货币政策,日本货币政策,国内通胀水平,似乎都不约而同,在近期出现了新的变化。

一边是全球货币政策变化中资金的选择。

此前,美联储主席鲍威尔发声,美联储距离获得开始降息所需的对通胀下降的信心“不远了”,市场风险偏好进一步提升。

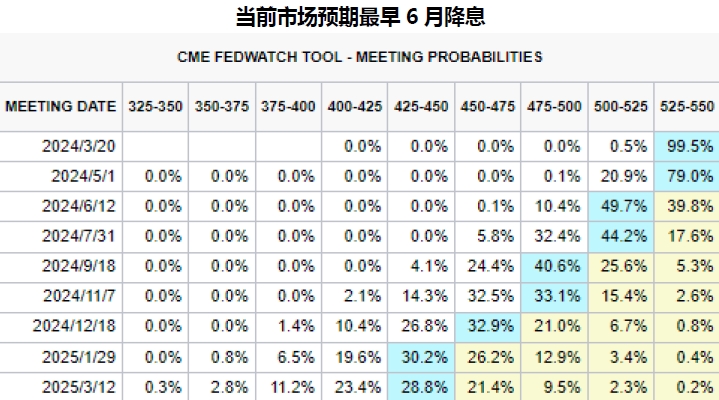

3月12日晚间公布的美国2月CPI同比和环比增速分别为3.2%和0.4%,略高于市场预期;通胀数据持续反弹强化了美联储在降息方面的谨慎态度,不过暂未改变市场对6月降息的押注。

日本方面,近期日本市场风声鹤唳,日央行3月取消负利率传言再起,日元持续拉涨,走牛的日股出现调整。本周一年一度的春季工资谈判(春斗)结果即将揭晓,这将是影响日央行行动的关键。

一边是海内外科技产业革命中资金的翻涌。

3月12日,美股科技龙头英伟达大幅收涨,继首次分歧后再起热度。3月中下旬各种人工智能、游戏、半导体、电子设备等大会密集,“AI推动新一轮产业革命”正在被不断验证,其迭代速度远超任何一轮产业趋势。

而国内,新质生产力成为中国经济的热词。建设现代化产业体系、发展新质生产力被列为2024年政府重点任务的第一条,此后催化不断。作为一个相对宏大的叙事主题,拥有“足够长的坡和足够厚的雪”,催化着高端制造、数字经济等领域的机会。

一边是国内经济和政策观察中资金的博弈。

基本面来看,国内2月CPI和进出口数据均强于预期,且从多方消息看2月社融数据也不弱,一定程度上修正了之前市场对于经济基本面的过于悲观预期,当然基本面的修复并非一蹴而就。

从政府工作报告来看,相对适中的GDP 增速目标与全年财政政策表述都反映出今年经济工作部署更多在于“质”而非“量”,经济定调仍然偏向“温和复苏”而非“强复苏”。历年两会后,市场对后续政策力度往往有一定修正。

微澜交织,牵一发而动全身。

微妙之间事情正在起变化

多重预期下,资本市场格局生变。

日本央行转向预期令日股持续下挫,根据彭博,日本央行3月加息概率一度飙升至80%以上,导致亚太市场资金从日本等市场流出回流至港股及中概市场,日经225指数已经连跌五日,港股行情却愈演愈烈。

3月12日,恒生指数飙涨505点,站上17093点,年内涨幅首次转正;恒生科技指数涨幅达4.64%,自低点反弹超20%,进入技术牛市。(数据来源:Wind)

(数据来源:Wind,截至2024-3-12)

水往低处流,金钱永不眠,日本央行转向预期下,资金可能会从日本转到便宜的地方,而港股一批优秀的资产处在估值非常低的水平,在当前位置上可以提供较好的低估值的α标的选择机会,便迎来了资金的回流。

港股作为离岸金融市场,具备一定的特殊性。大部分资产来自于中国大陆,而主要投资者则来自海外,这便造成了港股上市企业盈利能力受到国内经济环境影响但折现率却与海外无风险利率紧密相连。

当前美国通胀数据小幅反弹,零售数据超预期下行,其相对于非美的基本面强劲势头边际收敛,海外美元流动性有所宽松,港股的流动性压力将有所缓解;而分子端看,国内基本面过于悲观的预期亦在改变,预计今年港股的盈利将底部企稳,盈利下修的压力缓解。

从港股说到A股,近期都是“V型之间”的故事。

整体来讲,A股的这波行情是超预期的,短期随着A股反弹行情的演绎,产生了一些担忧的声音,其实也可以理解:从幅度上看wind全A底部以来有近20%的上涨空间,且中途基本没有调整,在历史熊牛转换间也并不多见。

中期看,A股在经历市场生态新变革,熊牛转换或许正在实现中。但基本面预期的修复不是一蹴而就的,短期的震荡及回调或难以避免,不过空间或许并不大。当前A股交易结构向好,伴随着“踏空”资金的回补,市场前期的“恐慌性”低点大概率已经悄然铸就了中长期底部。

从过去十五年的市场走势来看,全A和偏股基金净值都是围绕名义GDP中枢上下波动,从目前位置看,全A的收益曲线和名义GDP已经有持续两年的负偏离,市场内生的修复力量在积蓄,2024年大概率均值回归。

随着红利等短期过热之后开始调整,部分资金开始关注低位板块及有持续催化方向,在行业配置上,可以重点关注两个方向:第一个是受宏观环境和行业景气压制估值处于很低水平,而行业未来仍有发展空间的优质龙头;第二个方向是产业逻辑比较独立的,偏创新的方向,例如AI进展始终超预期,该产业处于良性的状态。

而债市方面,亦现微澜之变。

此前持续走强的债市在部分传闻中加大了波动,出现了一些短暂的焦灼。但是无论是民营经济支持、还是政府债务风险化解、以及为实体经济保驾护航,仍需相对舒适的货币政策环境,债券市场收益率上行的空间或较为有限。

中长期看,随着中国由高速增长阶段转向高质量发展阶段,经济发展的主要驱动因素和模式都将发生较大变化,随着资本回报率总体水平的下降,债券市场收益率逐步下台阶是大概率事件。

资本永不停歇的流动,周期的齿轮缓缓转动,终而复始,日月是也,这样的变化,每一天一直都在发生,短期的随机性,从未有人能说准。

这样做或经得起变化

这样的起起伏伏,也给我们很多启示,如何做,能够经得住这样的变化呢?

这几年间,资产的悲观全然不相通,一边是权益资产的秋霜寒冽,一边是固收资产的春风化雨,另一边又是部分海外资产、大宗商品的光芒夏日。

走过之后,出现了很多变化,现在,大家好像更加深刻意识到,多元资产配置才是投资获胜的不二法门,多市场、多策略、多资产的配置方案成为了集体性的思考。

那么究竟该如何进行资产配置?

资产配置的前提是要先明确资产的类别。

资产一般分为三类,第一类是权益资产,包括A股市场、港股市场的产品以及海外比如美国、日本等国家资本市场的宽基;

第二类是商品资产,可以主要关注投资于商品市场期货合约的黄金、豆粕等商品ETF以及与商品市场价格走势强相关的有色、石化、农业等行业主题指数;

第三类是债基,包括纯债、固收+等。

那么如何确定各大类资产配置比例?是一个什么样的流程,我们一般分为三步走。

第一步是先确定商品类的资产配置比例。

其中最先确定黄金的配比,因为黄金和其他资产不同,它与经济周期的相关性较低,引入组合可以明显降低投资组合波动,然后再去确定其他商品的配比,一般而言整体商品资产的上限不高于30%,黄金配置15%可以认为是超配。

第二步是确定股债配置比例。

这个主要取决于投资者的风险偏好以及市场的估值水平,一般而言如果风险偏好比较低、股市估值相对较高,就可以降低权益的配比,反之亦然。

债基虽然爆发力不及权益类基金,但表现明显更稳健,万得债券型基金指数在过去十年连续实现了正收益,更能带来“细水长流”的持基体验,因此更容易拿得住,的确适合作为资产配置中的“压舱石”。

数据来源:Wind,统计区间2014-1-1至2023-12-31。指数历史业绩不预示未来表现,也不代表具体基金产品表现。

第三步是确定权益资产内部的配置比例。

理论上讲,根据对A股市场、港股市场、海外资本市场的判断进行排序,对排名第一的市场进行超配,对排名靠后的市场进行低配,而A股市场内部,又可以进行不同风格间的分散配置。不过配置也不是一杆子买卖,按照自己的节奏,隔一段时间进行调整和再平衡。

变化时时刻刻存在,毕竟这是资本的世界,没有哪个市场、哪类资产、哪个策略能一注独赢,而能够做到“刚刚好”,恰是这世间最难的艺术。

简单极致的东西往往性感,也有着更低的认知成本。只是这样的事物,往往也是脆弱、易颠覆的,望文生义是对“中庸”之道最大的误解。

“人无千日好,花无百日红”,其中的道理就是告诉我们要做好资产间的配置,应对“事情起变化”。

(责任编辑:叶景)