来源:中欧财富

从去年年底开始,债券的表现就相当不错,一路上涨。不少心动的投资者一方面想要上车,一方面也担心会不会出现高位接盘的情况。

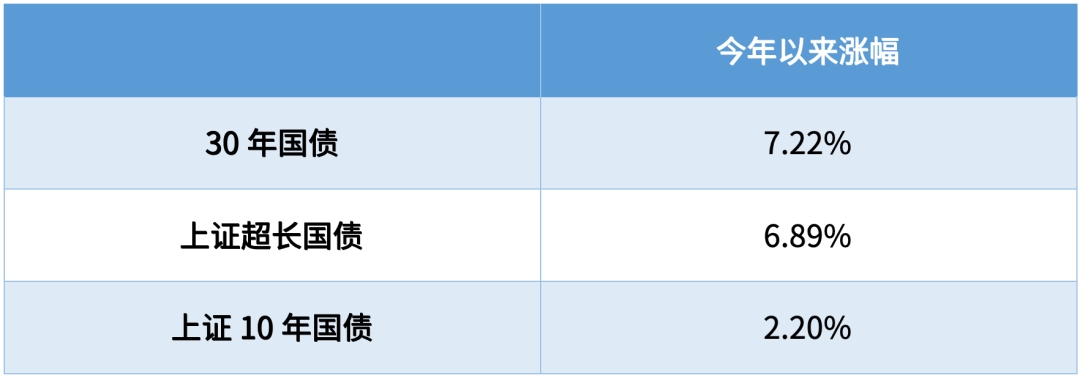

这一轮债券有多牛,看看年内数据就知道了:

才2个多月,就已经涨了这么多,如果简单线性外推,全年的涨幅说不定有机会追上股票了。

不过,没有一种资产可以永远上涨,波动肯定有,债券市场也是如此。

本轮债券行情走牛的基础是什么?

债券的这一波上涨,肯定是和当下的市场需求以及经济环境强关联的,具体来看:

01基本面对债市友好

今年以来,已公布的基本面数据总体还不算特别强,特别是1-2月份经济数据遇到了真空期(由于春节因素,1-2月份的消费、投资、出口等数据合并到3月份公布)。

02资金面对债市同样利好

在跨年、跨春节的关键时点上,资金面显得合理充裕。特别是年后回来,2月20日的大幅度降准,释放流动性约1万亿元,也说明货币政策稳健偏松基调未变,未来MLF利率依然有较强的调降预期。充裕的流动性是债市走牛的基础。

03市场需求较大

从个人投资者需求侧来说,年前持续下跌的股市影响了大家的风险偏好,不少资金都从权益市场流到债券市场;从机构需求侧来说,我们年初的全年展望时也提到了关于“资产荒”这件事。在不断降息、地方化债导致高息城投债日趋消失的趋势背景下,导致了配置类机构在跨年之际大手笔配置收益较高的长久期资产。

天时地利人和,债市的持续上涨也就十分合理了。

现在还能上车吗?

不过,短期涨幅过大,就不得不注意“人多的地方不要去”这一准则。

投资者需要当心类似2022年四季度那波债市场调整的可能,尤其需要注意的是长久期债券或长久期债基价格出现较大调整的可能。

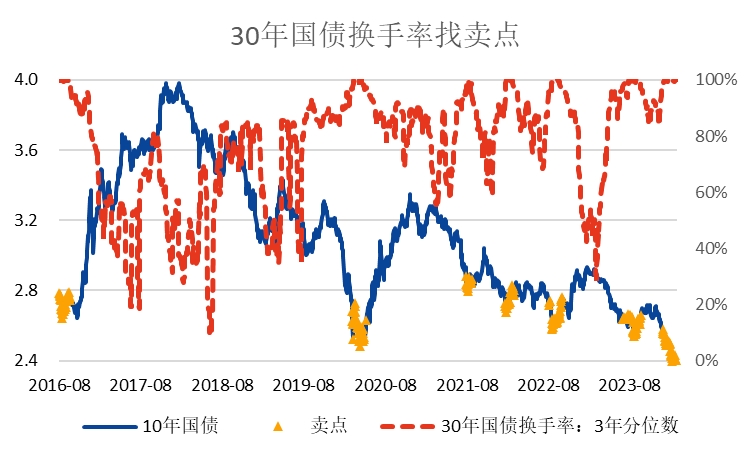

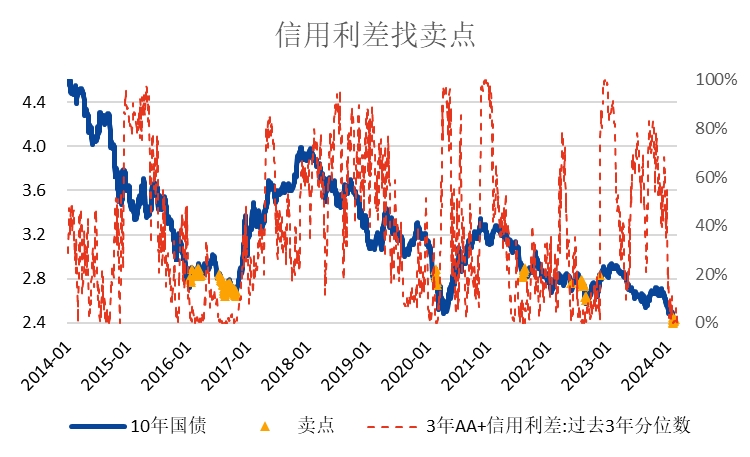

中欧财富投顾认为,从情绪指标看,债券市场确实有过热和拥挤的嫌疑。以30年国债换手率来观察久期策略的拥挤度,会发现30年国债换手率已经连续2个月位于过去3年滚动100%分位数,说明市场对于久期策略的追逐已经非常极致。如果以3年AA+信用债的信用利差来观察信用策略的拥挤度,可以看到3年AA+信用利差已经处在滚动3年0%分位数,市场对于信用利差的压缩也已经非常极致。

30年国债换手率已经连续2个月

位于过去3年滚动100%分位数

数据来源:Wind,中欧财富,截至2024年2月29日

3年AA+信用利差处在滚动3年0%分位数

数据来源:Wind,中欧财富,截至2024年2月29日

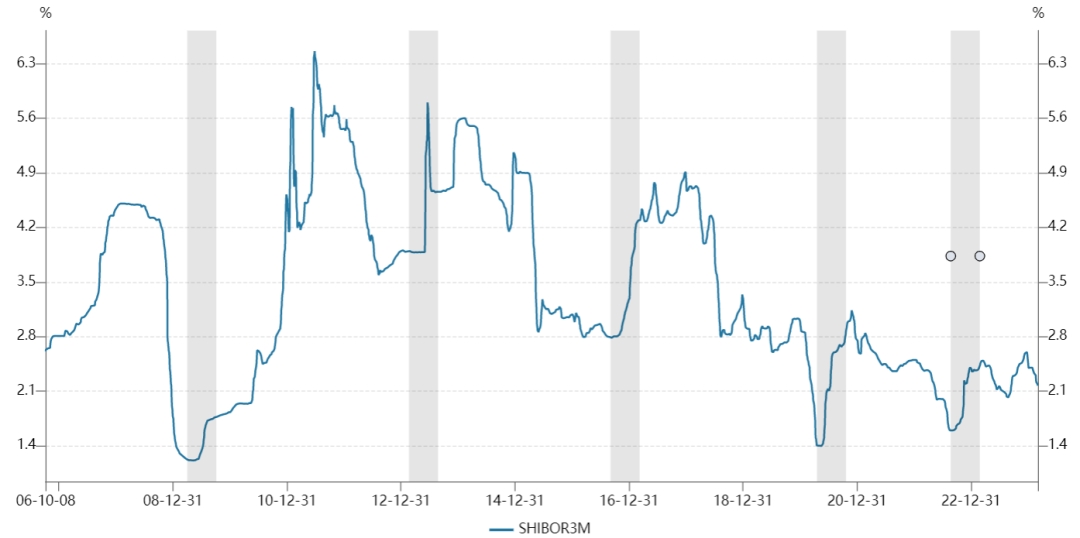

从历史经验看,每一轮债券牛市的尾声,基本都伴随着资金利率在短期之内大幅抬升。以SHIBOR 3M利率为观察指标,当资金利率在底部横盘震荡一段时间之后,突然向上突破,往往都是债券市场由牛转熊的时间点,这一特征有助于帮助我们及时发现风险,及时止盈。因此,我们也会对相关的高频数据以及央行政策进行密切跟踪。

资金利率底部抬升,往往都是债牛结束的信号

数据来源:Wind,中欧财富,截至2024年2月29日

那现在债基就不能投了吗?

当然不是。虽然债市短期或有波动,但长期仍然推荐。基于以下两点:

01 相信债券的稳健属性

债市走弱,债基收益未必就是负数。债券和股票不同,由于它本身具有票息收入,因此即使债券走弱会给债基的净值带来一些回撤,但历史上大多数年份,债基的收益依然能收获正数(根据wind数据显示,2004-2023年的20年中,万得债券型基金指数有18个年度获得了正收益)。

本质上,债券仍然是我们进行资产配置中不可或缺的一部分。我们投资债券基金,需求是为了对冲股票型基金的波动风险以及追求相对稳健的回报。

02 相信债基的修复能力

回顾历史我们可以发现,债基的修复能力是远胜于股基的。

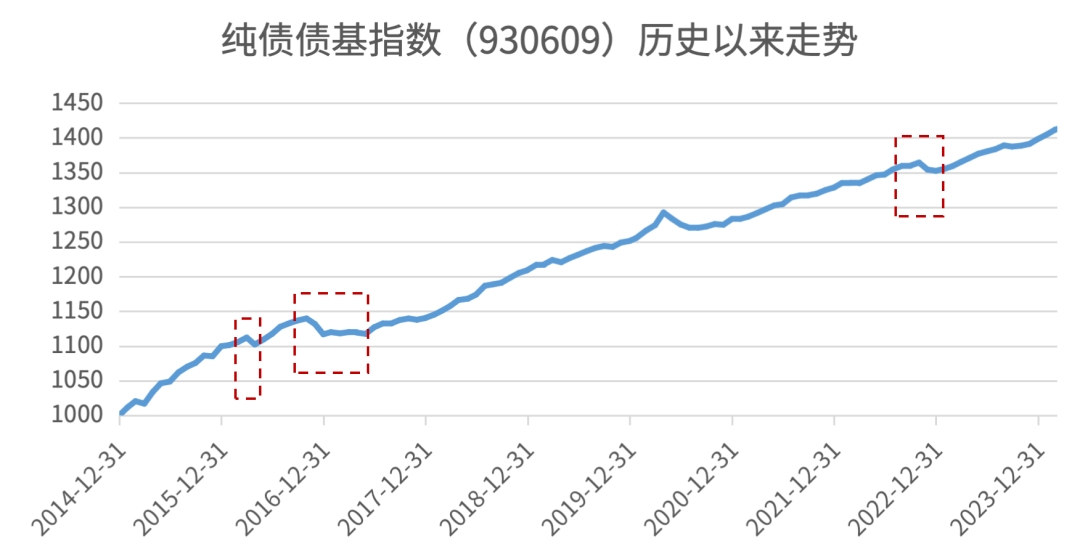

以纯债债基指数为例,回顾其历史以来的走势,我们可以发现,一方面回调持续的时间对比股市来说要短很多,并且每次的回调都慢慢迎来了修复。

数据来源:wind,2014/12/31-2024/3/8

长期来看,还是那句:无需过分放大短期的波动。长期持有债券型基金,仍然是我们力争获得稳健收益的一种较好的投资方式。

(责任编辑:叶景)