来源:华泰基金

当我们谈论红利的时候,我们到底在谈论什么?

红利是一种长期策略,历史胜率高,历史波动低。

于是在市场热点零星、震荡下跌的2023年,以及市场情绪一路走低的2024年初,红利资产的高股息低波动,似乎成为了少见的市场焦点。当资产更关注抗跌,红利的兴起成为必然。

红利资产如何走出独立行情?

和涨跌都迅猛的成长板块相反,红利资产往往相对于全市场指数会走出相对独立的表现。

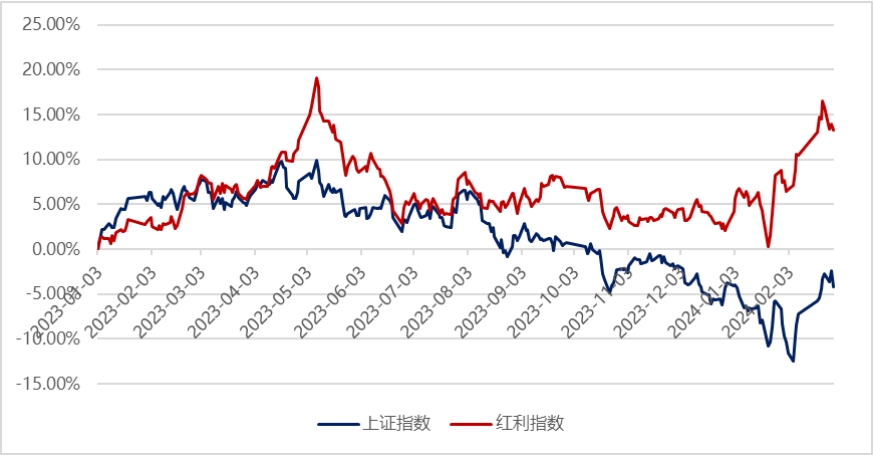

从历史经验来看,牛市资金情绪高涨,成长股反弹快,红利策略虽然也能同步上涨,但幅度不会很大。而在市场震荡下跌的过程中,红利策略估值低且有稳定高分红保护,往往能够逆势上行。最近1年的市场表现也验证了这个说法。

2023年市场震荡中的红利指数

数据来源:Wind,时间起讫2023/1/1-2024/2/28

红利资产能够走出独立行情,和指数中的上市公司质地有关。

能够进行高分红的上市公司往往经营比较稳健,赚钱能力不一定最强,但有细水长流的利润和稳定的现金流,财务造假概率也比较低。

这类公司往往是大市值的央国企银行等,都是发展成熟的行业中的巨头企业,发展压力较小,盈利曲线平缓,公司不需要做大量的扩张或者对外投资来发展业务,甚至是“躺着赚钱”。这些公司的投资价值,大多在于稳定性。

这些上市公司通过分红,让投资者分享到公司每年的盈利。有一个形象的比喻是,买入高股息资产,就相当于,我们买了一只鸡,它一直给我们下蛋(分红)。

从长期角度来看,组合中非常有必要配一些红利资产,作为底仓。

红利资产就是低估值资产吗?

关于红利资产的股息率,有这么一个拆解公式。

股息率=股利分配率/市盈率。

如果一家公司有比较高的股息率,那么市盈率作为分母,理应是不会很高的,也就是说这家公司的估值大概率是比较低的。可以说红利资产是一部分优质的低估值资产。

但如果只论“估值低”,二者并不是完全重合的。低估值的公司有两种可能,或许已经是昨日黄花,公司业务前景堪忧,财务报表的利润真实性也待考;或许确实是潜力股,公司短暂遭到错杀,之后可能发生“戴维斯双击”。

可以说,低估值不一定高股息,但高股息大概率低估值。选择红利资产进行投资,可以更大程度上避免“估值陷阱”的出现。

红利策略会变成下一个微盘股吗?

近两年的市场震荡中,红利策略的赚钱效应显著,赛道也开始拥挤了起来。

而正如多米诺骨牌的不可避免的连锁反应,随着微盘股和题材股回撤的进一步加大,红利的超额也逐渐凸显,结构性机会加速向红利集中。

在微盘股“一荣俱荣,一损俱损”的大浪淘沙之后,关于红利资产的争议也不断发酵。

和微盘股不同的是,红利策略的成分股以大市值龙头公司为主,这些公司从基本面上,和小市值微盘股是不可同日而语的稳定。

从收益来源来看,微盘股大部分的收益来自交易,而红利股的收益来自于企业的盈利与估值的提升。

此外,红利策略的成分股大多是低估值,回调的空间也比较有限,出现剧烈回调的概率不大。

最后还是要说到投资的初心上,为什么要投资红利资产?这类资产从底层逻辑上,是偏长期,偏价值的,适合作为组合配置的底仓,并不是投机者偏好的投资标的。

如果期待的是长期贡献超额收益,那么短期的起起伏伏可以稍微钝感一些。

既然红利策略的特点就是“低买高卖”,那么红利资产的投资者,在投资逻辑上,也可以以此作为标准:逢低吸纳,不追高。

(责任编辑:叶景)