来源:富国基金

近期,除了A股重回3000点让人喜悦外,红利也不例外。

在过去一段时间的震荡市里,红利策略凭借高股息,成为众多投资者眼中的香饽饽。早在半年前,就不断有人提出疑问:红利策略还能持续多久?还能不能投?在质疑的噪声中,它“红”到了现在。

以红利代表指数红利指数、中证红利为例,截至2月29日,近6个月指数分别上涨7.68%、5.29%,同期上证指数为-2.69%。时间线再拉长一点,近1年看,红利指数的收益率为正,分别上涨7.63%、3.66%,而上证指数跌幅更大,为-7.45%。

弱市环境下,红利策略确实表现挺抗跌,更重要的是,高股息率提供的分红收益给投资夯实了安全基底。所以,红利策略在过去一年展现出的“防震”能力,让投资者对它保持了极大的热情和关注。

当我们在讨论红利时,究竟在讨论什么?

红利策略还有个别致的名称——狗股策略(Dogs of the Dow),早在1991年,美国一位基金经理迈克尔·奥希金斯在《Beating the Dow》一书中提出了这个概念。它具体是怎么样的策略呢?就是每年年初从道琼斯工业指数中选取过去一年股息率最高的10只股票构成组合。这一简单的策略,曾连续多年跑赢道琼斯工业指数。所以,红利策略从海外“红”到了国内。

通过对它来源的释义,大家肯定也发现了它的核心要素,股息率,这类资产最大的特征就是高股息。国内红利的代表指数,中证红利指数是“从沪深市场中选取 100 只现金股息率高、分红较为稳定,并具有一定规模及流动性的上市公司证券作为指数样本”;上证红利指数则是“选取在上海证券交易所上市的现金股息率高、分红比较稳定、具有一定规模及流动性的50只证券作为指数样本”。

所以,当我们在讨论红利的时候,主要是指高股息、稳定分红的证券资产。

我们从哪里可以找到这类资产?

你肯定能秒答,煤炭、金融等。

这是高股息证券主要分布的阵地,但细细来看,它们分布还挺广泛的。

我们从代表性的红利指数的行业分布,来一窥它的全貌。

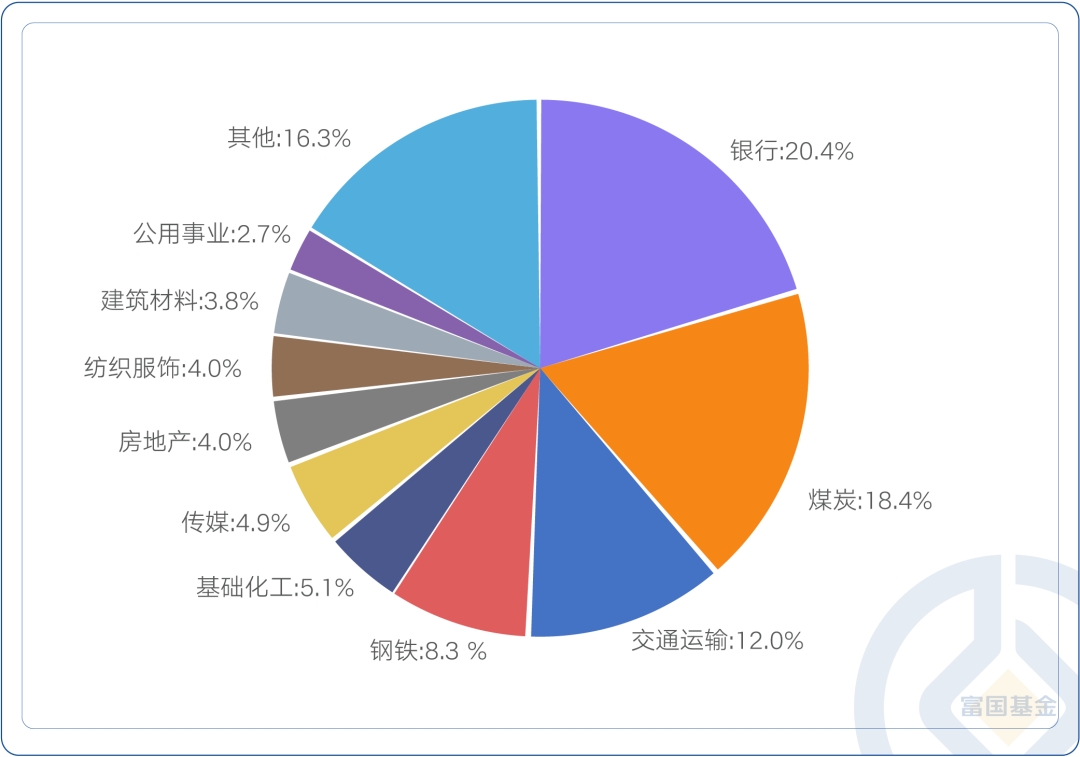

中证红利成分行业分布

注:数据来自Wind,截至2024年2月29日。

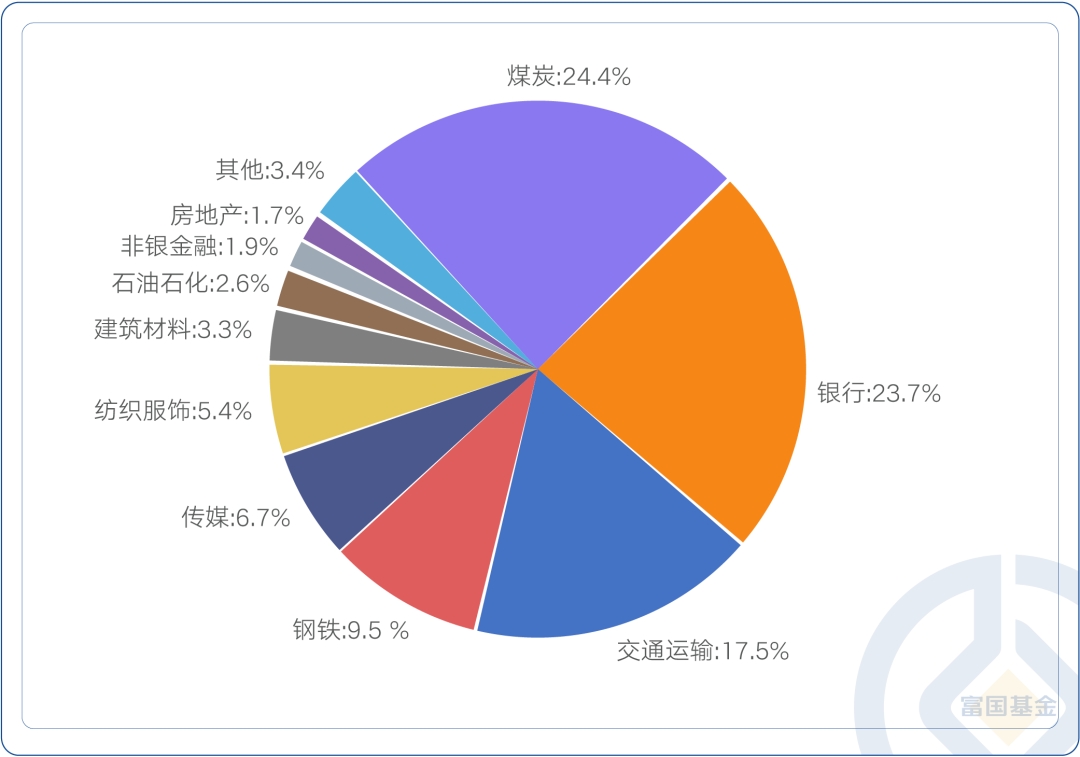

红利指数成分行业分布

注:数据来自Wind,截至2024年2月29日。

中证红利指数,成分行业权重居前三的行业合计占比50.74%,分别为银行、煤炭、交通运输,还包括钢铁、基础化工、传媒、房地产、建筑材料等。

红利指数的行业分布更集中,权重行业前三占比超65%,主要集中在煤炭、银行、交通运输,而且煤炭占比超24%。此外还包括钢铁、传媒、纺织服饰等。

两大红利指数样本不同,所以行业分布略有不同,但重点行业分布还是一致的。与我们常识还是有些误差的是,高股息资产不仅分布在煤炭、银行,在交运、房地产、建筑、钢铁、石油石化等行业中都可找到。

了解“红利”是谁之后,我们还需要了解,它现在发展得怎么样啦?

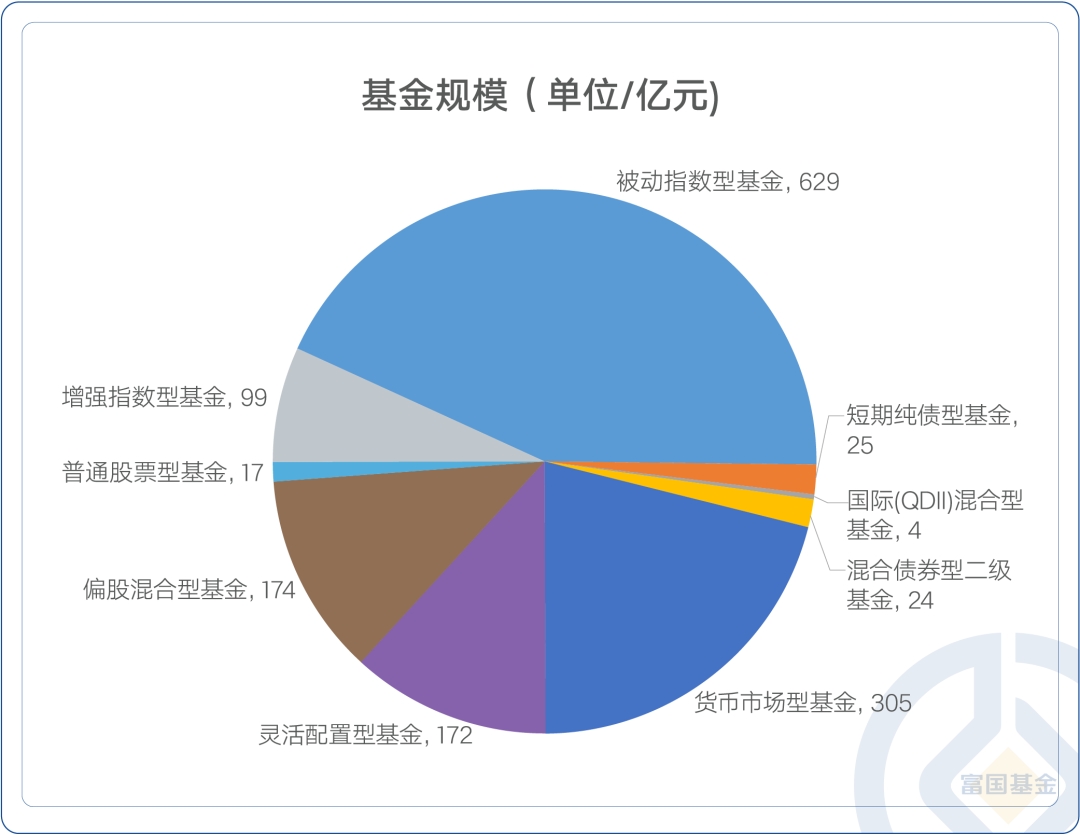

与“红利策略”相关的基金产品,主要包括三大类,被动红利基金、主动权益红利基金、量化红利基金,自2023年以来,红利资产备受关注,相关产品规模呈现滚雪球似的发展。Wind数据显示,截至2024年2月28日,红利相关资产总规模超1450亿元,剔除红利相关货币型基金,总规模也高达1145亿元。其中仅被动红利产品规模,就已经从2023年二季度末的290亿,增长至629亿元,涨幅超117%;主动权益红利基金(包括灵活配置型、偏股混合型、普通股票型)总规模超363亿元。

注:数据来源Wind,截至2024年2月28日

红利策略的基金产品中,被动红利基金主要是以紧密跟踪相关红利指数的ETF为主,主要包括中证红利指数、红利指数、深证红利指数。而量化红利基金,则包括红利相关指数增强类产品。主动权益红利基金,则主要是指投资标的以具备高股息、高分红特征的证券为主,此外还包括QDII类基金,关注方向则是港股高股息资产。

红利策略还能持续吗?

红利策略产品数量和规模不断增长的背景下,回到我们最关切的问题,红利策略还能持续吗?也许你会认为,红利策略,只会在熊市有效,小编不得不说,这又是一个误区。从过去一年震荡市场来看,红利策略确实非常奏效。但是它不止是单一的熊市防御策略,牛市和震荡市中,红利策略也有可能跑赢市场,主要因为:

一方面,当红利表现低迷往往是成长股风头正猛的时期,成长股快速上涨一定程度上压制了红利策略的发挥空间,但并不意味着红利相关证券本身基本面有问题,所以长期看,不影响红利长期稳健的投资价值。随着居民财富的增加,稳健配置需求在增加;另一方面,全社会无风险收益回报下降,红利资产相对吸引力也在上升。

今年以来,一系列政策的出台,如“把市值管理成效纳入对中央企业负责人的考核,央行宣布降准和定向降息,强调大力支持房地产”等,更是带动了一波红利价值行情,2月6日以来,截至2月29日,中证红利指数涨幅达6.81%,表现仍旧很沉稳。

还有更重要的一点是,红利现在贵了么?并没有,中证红利、红利指数,市盈率分别为6.64倍、6.15倍,股息率分别是5.43%、5.83%,超过5%的股息率,仍旧具备较高的吸引力。近日,30年国债收益率击穿2.5%,红利指数的股息率有望超越中长期纯债产品的收益水平。所以,立足当下看,随着投资者稳健型投资需求的增加,红利策略高股息的资产属性,仍旧具备较高的吸引力。(数据来源:Wind,截至2024年2月28日)

红利策略能否延续?

孙彬:长期看,红利板块资产重估才开启

基金经理孙彬认为,长期看,红利板块资产重估才刚开始;短期看,呈现一定分化;具体来看,重点关注公用事业中的水电、核电,对于传媒板块经过一段时间的调整,现阶段可以开始关注。

刘莉莉:甄别真正的高股息是很重要的一件事

基金经理刘莉莉认为:认可红利资产的投资价值,对于红利资产,有一件非常重要的事情值得关注,那就是“甄别什么是真正的高股息”,这就要求对公司基本面的判断不能错。比如在一些业绩波动特别大的板块里面的个股,那它表观的高股息吸引力可能就不是那么明显。

蒲世林:相比股息率高低,股息率的稳定性更重要

基金经理蒲世林认为:从中期维度来看,关注高股息红利的投资机会。一方面,在中国经济高质量发展背景下,一些行业资本支出减少,包括煤炭、商贸零售等,但这些行业分红率仍旧很高,分红红利在持续提升,背后的核心逻辑是资本支出减少后内生的分红能力在提升。政策端也鼓励分红,未来更多行业分红率、股息率有望提升。另一方面,很核心的一点是,无风险利率的下行。在选股过程中,不能简单依据股息率的高低作为投资的判断,而是自下而上找出能够持续的稳定分红的公司,相比股息率的高低,更关注股息率的稳定性。

(文章来源:富国基金)

(责任编辑:叶景)