来源:诺德基金

债券作为底层资产,赋予了债券基金最鲜明的底色。也正是名字中的“债券”二字,在一定程度上局限了伙伴们对债券基金在资产配置中扮演何种角色的想象空间。

债券基金该不该配、该配多少等问题,也成为了困扰不少小伙伴们的一个难题。今天,就让小编带大伙一起聊聊,在资产配置中,该如何去发挥债券型产品的多元化优势。

立足资产配置目标,匹配合适的债券型产品

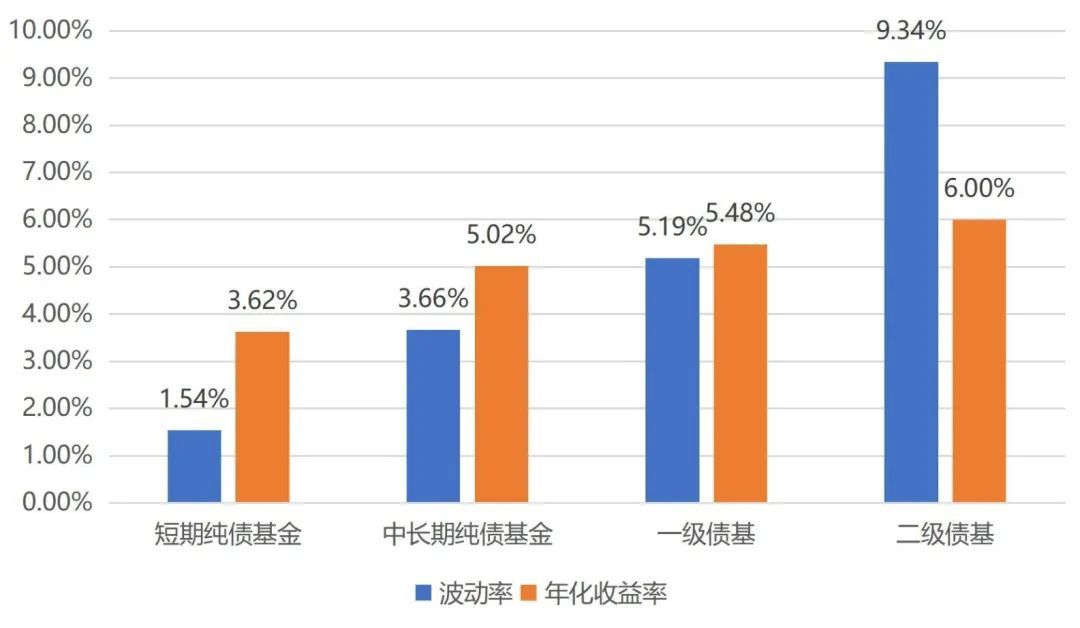

首先,从风险收益构成的“光谱”上,我们可以看出,不同类型的债券型产品往往蕴藏着不同的风险收益特征。

图:不同类型债券基金指数波动率和收益率情况

数据来源:wind,统计区间:2014.01.01-2023.12.31。注:短期纯债基金取短期纯债型基金指数(885062.WI),中长期纯债基金取中长期纯债型指数(885008.WI),一级债基取混合债券型一级指数(885006.WI),二级债基取混合债券型二级指数(885007.WI)。指数行情走势不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

如果是站在投资者适当性的角度出发,那么伙伴们在进行资产配置时,需要从以下两方面着手,去选择该匹配何种类型的债券。

1、风险收益方面

如果伙伴们追求的是较低风险和较低收益,那么小编认为不妨可以考虑以短债基金为主,因为其底层债券的久期较短,虽然整体收益率低于长债基金,但胜在波动相对更低。

图:2014-2023年短期纯债型基金指数

和中长期纯债型指数波动率和收益率对比

数据来源:wind,统计区间:2014.01.01-2023.12.31。指数行情走势不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

如果对风险和收益的预期都适中,并追求一定的组合稳健性,那么可以考虑将短期要用的钱配置在短债型产品中,而将长期“闲置”的资金配置在部分长债型产品中,因为其底层债券的久期更长、回报率也相对更高。虽然有时会随着市场利率的变化出现一定的波动,但拉长时间来看,预期收益率也相对可观。

图:不同久期债券基金和10年期国债收益率走势对比

数据来源:wind,统计区间:2015.01.05-2023.12.31。指数行情走势不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

如果伙伴们可以承担一定风险,并期望追求较高的预期收益,那么小编认为可以在自己的组合中去提升一定的股票类资产比例,并同时将“含股量”较高的一级债基、二级债基一并纳入考虑范围。

2、投资期限方面

如果大伙的投资期限较短,那么可以将钱配置在一些久期较短的超短债基金上。久期较长的债券基金,虽然到期也可以赎回,但是短期内可能会出现回调。从下图可以看出,不同债券型产品获得100%正收益的最短持有期限通常也是不同的:

图:近十年任意时间买入各类债券基金指数

持有不同周期获得正收益概率统计

数据来源:wind,统计区间:2014/1/1-2023/12/31。注:统计上述时间区间任意一个交易日买入基金指数,持有不同周期的指数增长率;正收益比例测算公式为:在测算区间内,“任意时点开始的、满足相应投资时长的每笔投资”中收益率为正的比例;此测算结果用历史指数表现进行分析,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证,历史数据不代表未来表现和收益承诺,基金投资有风险,需谨慎选择。

而对于购房、养老这些几年甚至更久之后的投资目标,伙伴们可以考虑去配置一些久期较长的中长期纯债基金,或者股票比例较高的一级债基、二级债基,大概率都会是比较合适的选择。

结合不同市场环境,灵活调整资产配置

在资产配置中,通过灵活调整债券基金的种类和比例,可在一定程度上降低组合波动、提升组合收益率、获得更好的持有体验。但债券基金该配多少、怎么配,小编认为这些问题是需要因“时”因“势”去做决定的。

1、市场利率变化时,选择不同久期的

债券基金,可以平抑组合的波动

小编曾在《债券全景扫描,这张“借条”原来大有学问!》这一期中提到过,债券的价格和市场利率是成反比的,而债券价格的波动也会反映到债券基金的净值上。所以,债券基金的表现往往和市场利率呈负相关。

虽然在高利率环境下,债券基金的表现整体不理想,但在债券基金内部,不同类型债基的表现也有分化

在利率上行期,短久期债基相比长久期债基的波动相对更小;而当利率下行时,长久期债基的反弹可能会比短久期债基来得更迅猛一些。

所以在利率上行期,伙伴们可适当提升组合中短久期债券基金的比例;而在利率下行期,则是适当多配一些长久期债券基金,力争提升组合的收益率。

2、如权益市场遇冷,债券型产品可以

帮我们保存“实力”,度过“糟心”时期

小编常说,股债之间存在明显的“跷跷板”关系,根据市场行情动态调整二者的比例,也可以在一定程度上平抑组合波动,起到“减震”的效果。

如果在权益市场整体表现不理想时,债券型产品或将可以帮我们在长短难料的震荡期内保存“实力”,为将来的行情回归做好准备。

在资产配置的舞台上,该如何将债券基金

做到从无到有、从有到优?

在资产配置时,不少伙伴容易侧重于配置股票型基金,而忽视了债券型产品。但小编却认为,债券基金在资产配置中还是存在着一定的优势,所以伙伴们不仅要配,而且还要配好。

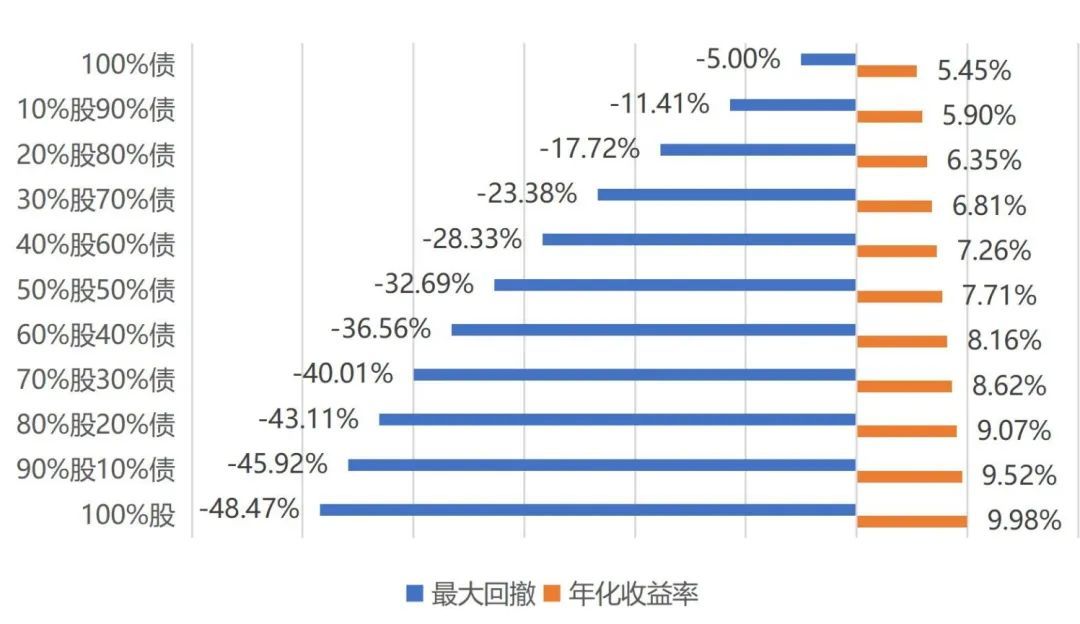

那么,该如何配债券型产品、又该配多少比例呢?这里,小编用普通股票型基金指数(885000.WI)来代表股,用债券型基金指数(885005.WI)来代表债,通过不同比例来构建投资组合并进行回测,得到如下数据:

图:不同股债配比下的风险收益特征

数据来源:wind,统计区间:2014.01.01-2023.12.31。组合区间收益率计算公式:股的比例*(1+股的区间收益)+债的比例*(1+债的区间收益率)-1。以上内容仅供参考,不代表其未来收益,也不代表具体基金产品表现。基金有风险,投资需谨慎。

可以看到,随着债的占比逐步提升,组合的最大回撤水平出现较为明显的降低,虽然收益率也同步出现降低,但下降的幅度显著低于最大回撤,从而提升了整个组合的风险收益性价比。

小编始终认为,债券基金在资产配置的舞台上,扮演着越来越重要的角色,其经历了从无到有、从有到优的蜕变。与此同时,债券类产品也在满足差异化的投资需求、平抑组合波动、提升持有体验、坚持长期投资等方面,更好地助力伙伴们做好自己的组合资产配置。

(责任编辑:叶景)