来源:兴证全球基金

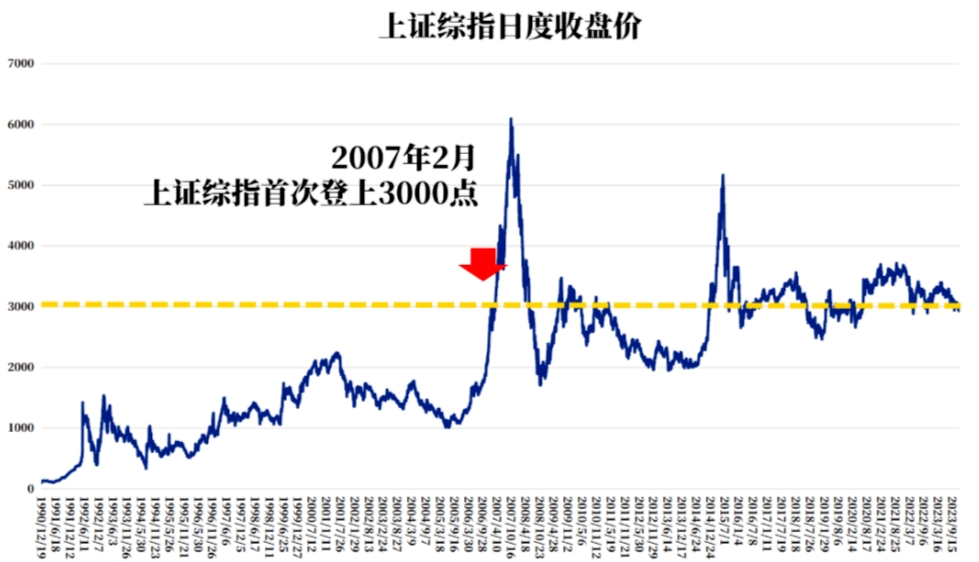

自2007年2月16日上证综指首次登上3000点以来,已经历了数次 “3000点”附近的震荡。2023年末,随着A股市场震荡下跌,上证综指再次下探到3000点以下,直到近期才有所收复。在新媒体时代,“3000点保卫战”这类博人眼球的资讯也传播甚广,导致部分投资者对A股投资丧失信心。

数据来源:wind

如果单看指数点位,确实是17年过去了仍然徘徊在3000点,但背后真的就代表着A股上市公司在17年里没有给投资者创造任何回报吗?指数是否因为编制方面的原因会存在“失真”?

上证综指由在上交所上市的所有符合条件的股票组成样本,按照总市值加权,反映上交所上市公司的整体表现。该指数于1991年7月15日正式发布。

指数发布以来,其编制方式共经历过1999年、2002年、2007年的三次小修与2020年的一次大修,修改主要集中在新股纳入时间与指数成份股选择等问题上。我们认为,除此之外,指数的加权方式、是否考虑股息率等也都是导致指数“失真”的关键因素。下文中会一一展开描述。

问题一:新股纳入时间

新股上市后何时纳入指数?相关的规则也变更过多次。最开始新股上市后1个月纳入指数,后面经过两次修改,第一次把新股纳入时间改为上市后第2个交易日,第二次改为上市首日纳入指数,即上市首日相对发行价的涨跌幅就会计入指数。随后在2007年1月又进行了一次修改,将纳入时间改为上市后的第11个交易日。

那这一修改对指数究竟有多大影响呢?大家都知道,A股新股上市初期的股价“涨幅”通常是比较大的,其中在 2013年之前,上市首日没有涨跌停限制,一些股票上市首日涨幅甚至会到几倍,2013年设上市首日44%的涨幅限制后,会在上市初期几个交易日中连续涨停。统计2007年来上市的样本股的股价表现,其上市至第11个交易日期间,相较发行价的平均涨幅达到48%。

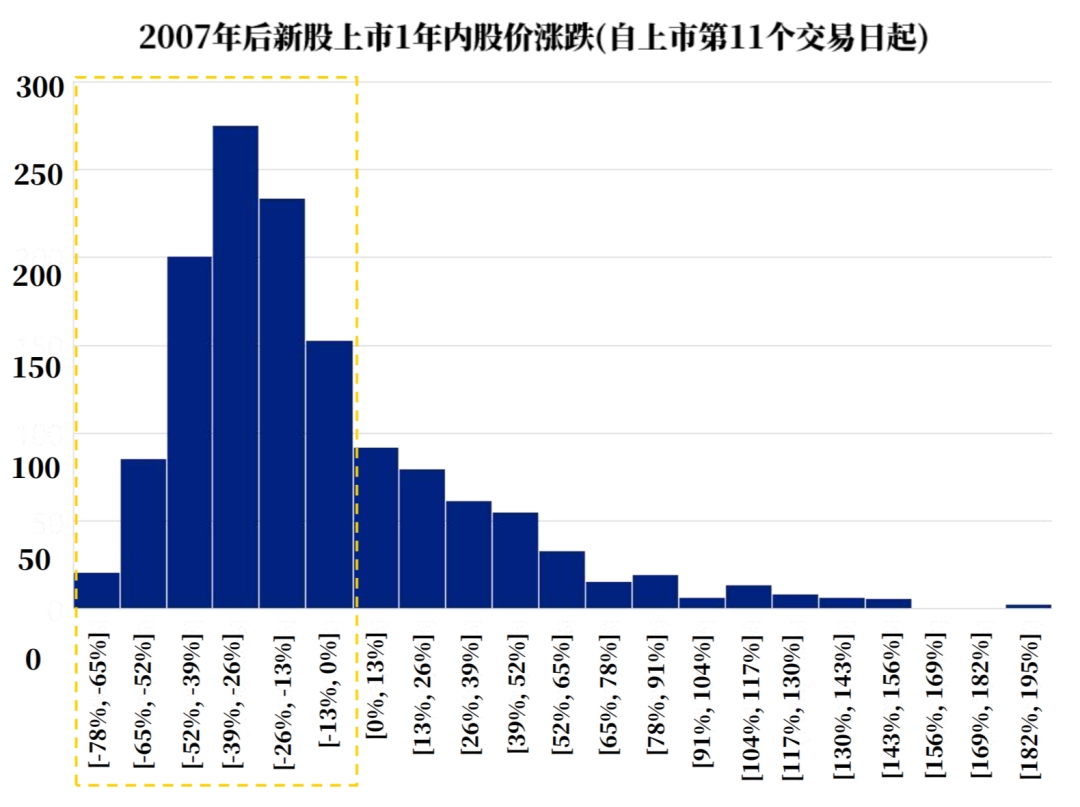

但是在大幅上涨结束后,又会用一段时间内来消化前期的上涨。同样统计2007年来上市的样本股的股价表现,可以看到其上市第11个交易日到上市满一年期间,股价跌幅中位数达20%。(下图展现其第11个交易日~1年内股价涨跌幅的分布)

数据来源:wind;数据区间:2007/1/1-2023/12/31;

所以如果按照新股上市后第11个交易日纳入指数的规则,就相当于是让指数“高位接盘”,然后“被迫忍受”接下来价值回归的股价下跌过程,对指数是一种拖累,遇到大盘股上市,影响就更明显了。以2007年11月5日上市的某公司为例,其上市首日涨幅达到163%,在随后的10个月里股价下跌了76%。而该公司又是上证指数中的权重股,对指数的拖累是比较大的。

针对这个问题,上交所也表示历史的新股纳入方式确实不利于指数真实地反映市场,延迟新股纳入时间也可以引导投资者进行长期的理性投资。因此,在2020年的大修中,上交所对新股纳入指数时间便进行了全方位的调整:上市以来日均总市值排名在沪市前 10 位的证券于上市满三个月后计入指数,其他证券于上市满一年后计入指数。我们认为这应该是更合理的一种方式,目前其他宽基指数大部分也是采用相对更长的新股纳入时间。

问题二:指数加权方式

另一个问题是指数的成份股加权计算方式,需要知道的是,至今上证综指仍然采用的是总市值加权规则。而我们认为更为科学的加权方式是“自由流通市值加权”。

从1997年标准普尔提出自由流通股本的概念后,全球主要的指数机构都表明了认同的态度,也逐渐采用其作为为指数加权的主流方式。比如标普500、恒生指数、东证TOPIN等,均已改为采用“自由流通市值加权”,国内的沪深300指数与中证500指数等目前也采用的是自由流通市值加权。

用总市值加权会带来什么问题呢?我们知道,“非自由流通股本”是基本不进行交易的,也就是说,股价变动对于这一部分股权的持有人来说可以认为是 “没有影响的”,或者说,这一部分股权的价值变动并不影响到A股市场投资者的整体收益情况。那如果指数在计算个股权重时,包含了这一部分“非自由流通股本”,就会导致那些自由流通股本/总股本较低的个股,其股价变动对指数的影响是“虚高”的。举个极端的例子,假设一家公司所有的股本都不可以自由流通,也就是说这个股票的交易量为0,没有投资者参与这个股票的交易,也就没有人在价格波动中获得收益/损失,但这公司却因为总股本较大在指数中占到了3%的权重,导致其股价波动会影响到3%的指数变动,但事实上是没有投资者受到影响的。

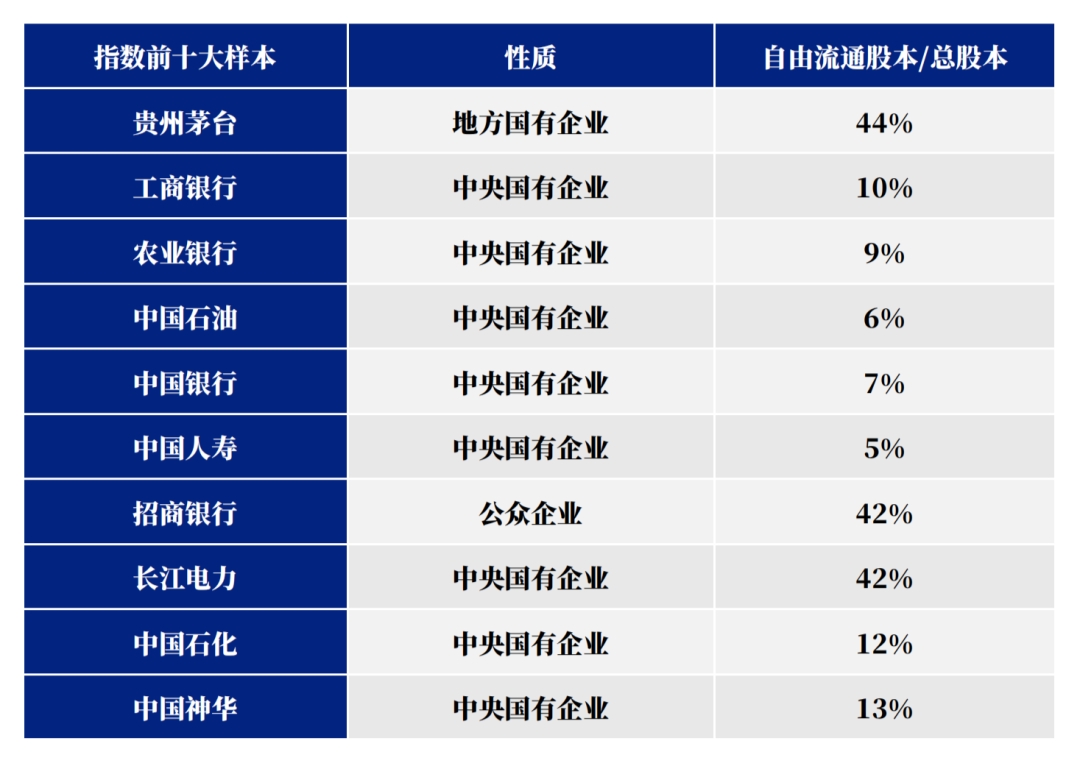

事实上,上证指数中的前十大权重股,基本都是国内的大型央国企,其大部分股权都是不太会在二级市场进行交易的(自由流通股本占比低,如下表)。

数据来源:wind;数据截至2023/12/31

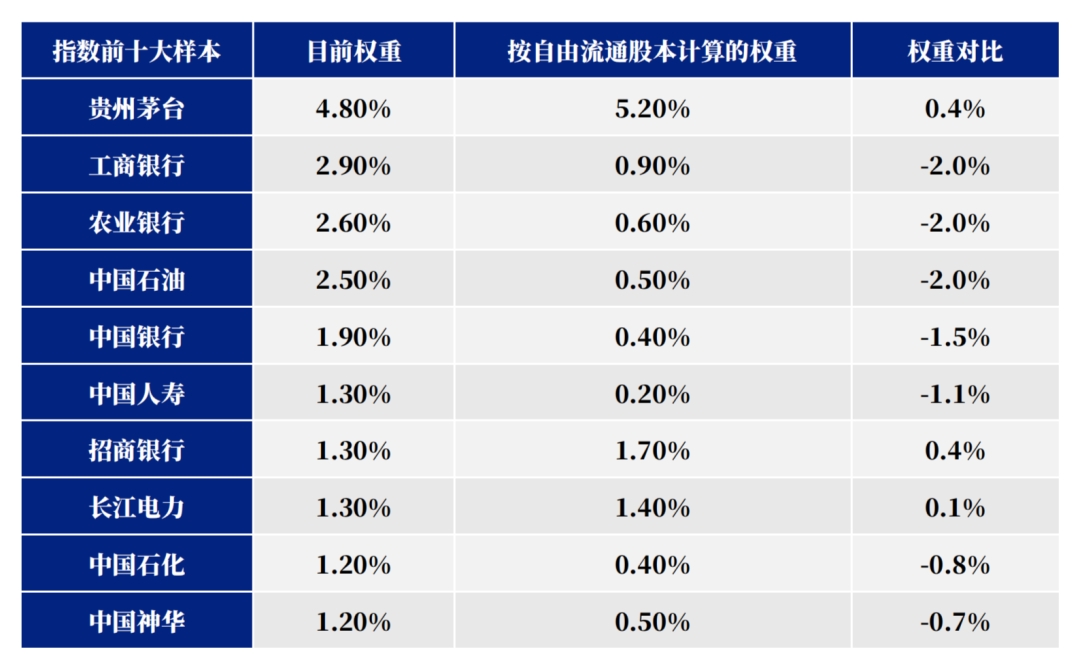

这些样本股按照当前的总市值加权方式,权重是很高的,但如果按照自由流通股本进行加权的话,可以看到权重有比较明显的下降。

数据来源:wind; 数据截至2023/12/31

事实上,业界中有许多专家早就指出了这个问题所在,但基于上证综指的市场地位与重要性,指数的进一步调整与优化也需要经过长时间严谨的评估与测算。

问题三:未考虑股息率

可能一些投资者并不知道,股票指数分为“价格指数”和“全收益指数”。顾名思义,前者在计算过程中并没有包含样本股的分红收益,当样本股分红的时候,指数在除息日会跟随样本股的股价自由回落,但事实上,股票持有人是会真实获得一笔分红收入的,但这笔分红收入没有体现在“价格指数”中,因此“价格指数”显然是低估了投资者的真实收益,低估程度大概就是指数整体的股息率水平。

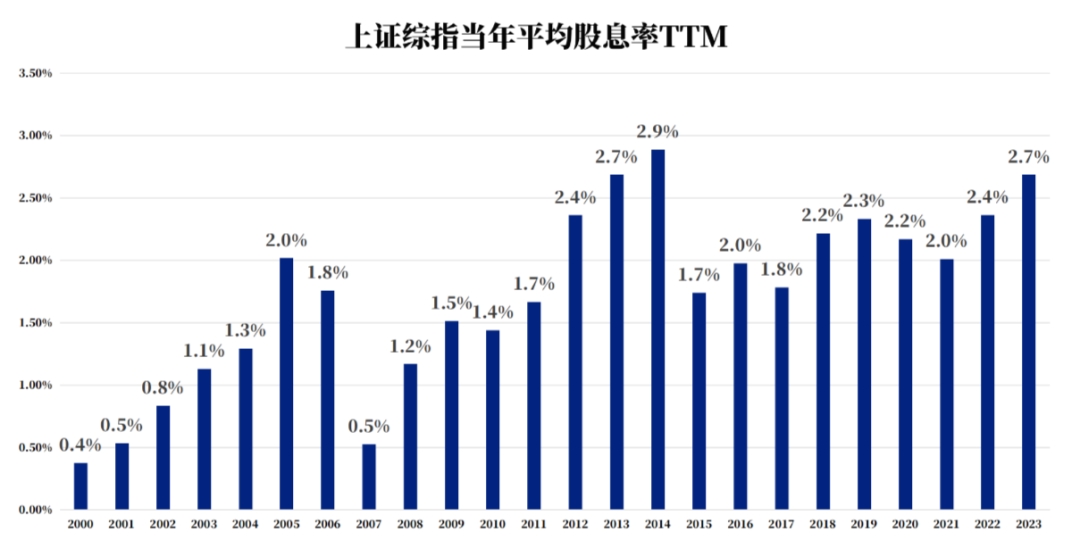

下图列出了上证指数2000年以来每年的股息率情况,复合大概年化1.7%。也就是说,即使上证指数的点位完全没有任何增长,但投资者每年还是至少获得了1.7%的股息收益。

数据来源:wind;数据区间:2000/1/1-2023/12/31

意识到这个问题后,指数公司于2020年推出了上证综合全收益指数,是考虑了成份股现金分红与股息再投资收益的指数,可以更准确地反映投资者的收益情况。

数据来源:wind

指数新编

考虑到以上三个可能导致指数“失真”的问题后,我们对上证综指进行了相应的重新编制。主要调整的规则包括:

● 新股上市满1年后纳入指数;

● 根据股票的自由流通市值来进行加权;

●考虑分红对股价所造成的影响。

(注:对上交所数据进行回顾发现,数据质量在2000年之前无法保证,很多股票在拆股等情况下股本数据未能及时更新。所以从2000年开始新编指数。后文附具体编制方式)

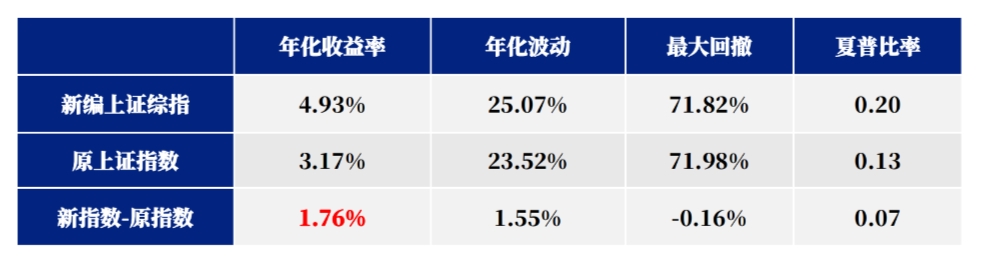

下图展示了2000年以来新编上证综指与原指数的走势对比。从日度收益率来看,新编上证综指与原指数日度收益率相关系数为0.98。2000年以来,新编指数相较原指数累计超额98%,年化超额1.8%,确实是比较明显的改善。按照新编指数,2019年以来指数就没有低于过3000点。

数据区间:2000/1/4-2024/1/9;注:观察到2007年之前原指数表现更好,主要是因为2007年新股纳入时间为上市首日,即上市首日涨跌幅会计入指数涨跌,导致抬高指数点位。

指数行业分布的局限性

另外还有一个问题是,上证指数只包含了在上交所上市的公司,并无法代表整个A股市场。相比之下,中证全指同时包含了上交所和深交所的满足条件的股票,更能代表整个A股市场的表现。从历史表现来看,中证全指要显著好于上证指数。

数据来源:wind

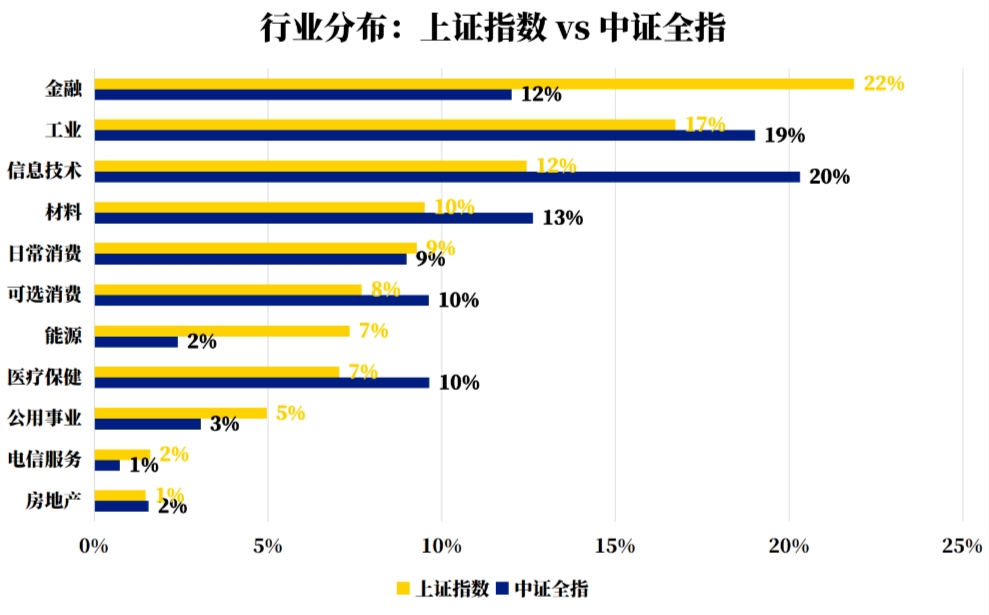

从行业分布上看,上证指数里面的金融行业占比是最高的,超过了20%,相对来说行业结构偏传统一些;而中证全指里面信息技术、工业行业的占比更高,金融只有12%,相对来说新兴产业的比重更大。

数据来源:wind;数据截至:2023/12/31

总之,我们需要更客观理性地看待指数表现。另外,也要相信,上市公司可以说是代表了中国最优质的一批资产,在当前这么低的估值位置上我们应该有更大的信心。

(责任编辑:叶景)