来源:华夏基金

开年以来市场接连下跌,基民、股民们的点位保卫战一路从3000点打到2600点,这个冬天一度来得有些“寒风凛冽”……

当市场信心跌入谷底之际,增量资金流入中小盘指数打破资金面负循环,犹如破冰船斩断冰层,各个方向的超跌反弹一触即发,沪指“六连阳”,从最低2635点一举站上2900点,挺过“冰天雪地”,步入 “柳暗花明”。

但如此跌宕起伏的行情中,并不是所有人都在放缓脚步。相较于在恐慌中观望的大多数,早已有嗅觉敏锐的资金借道ETF大举布局。

截至2月19日,今年A股ETF合计资金净流入达3554亿元。宽基ETF更成为资金竞逐的焦点,沪深300指数年内净流入额已超800亿份,创业板指、科创50、中证1000、上证50等相关ETF的份额增长也纷纷突破百亿大关。(来源:Wind)

细细斟酌近来各路市场信号,无论是中央汇金官宣增持ETF,还是资金逆流直上、乘势抄底,在境内ETF的规模与数量迭创新高之后,其中所蕴含的信息量,值得每一位投资者深思。

当下为何应该关注宽基指数基金?

底部的“保持在场”之道

写过,底部的波折反复在所难免,我们需要做的就是确保自己在场、然后耐心等待。

从以下四大特质来看,借道宽基指数基金,包括场内的ETF、场外的联接基金/普通指数基金等进行布局,无疑是一种更优的“保持在场”的方式。

一是较高胜率。历史屡次证明,历次“市场底”之后,伴随着大盘的企稳回升、屡上台阶,趋势性的贝塔行情都不会缺席。对于投资者而言,即便对于风格与行业没有深入研究,在风险偏好匹配的情况下,敢于在低位布局宽基指数基金,亦有望在新周期斩获不错的收益。

二是灵活弹性。指数基金运作的天然属性有利于投资者在市场上行时更大程度地受益。一方面,ETF通常会保持在较高仓位甚至是满仓运行,当所跟踪的指数存在趋势性机会的时候,便能“乘风破浪、扶摇直上”,成为反弹“急先锋”;另一方面,ETF能够在二级市场实时买卖的特性为投资者底位布局提供了灵活的空间,同时也能及时实现受益。

三是风险分散。投资于ETF等指数基金,便是拥抱了一篮子指数成分股的投资组合,其生命力与风险控制都优于个股。虽然在市场化的交易行为下,指数短期内也同样会出现大幅回调,但是基本不会存在个股暴雷后股价一路向南不回头的情况。指数成分股总在定期优化调整,吐故纳新、优胜劣汰,优秀的权益指数长期趋势向上,大跌带来的低位反而能够提供良好的做多契机。

四是顺势而为。借鉴海外成熟市场经验,被动投资与主动投资分庭抗礼或是大势所趋。自去年2月17日A股全面推进注册制以来, A股市场指数上涨而非个股普涨的现象日渐增多,市场风格更倾向于指数行情。随着境内机构投资者占比持续提升,A股市场的有效性提高, “半牛半熊”、“赚了指数不赚钱”可能成为新常态。举个例子,截至2月21日,上证指数全年收益一度回正,但不少账户或许距离回本尚有一定距离。当阿尔法收益寻觅不易,不妨考虑投资指数基金,更有效把握市场整体的趋势性行情。

宽基指数基金怎么选?

一挑指数、二定产品

1)怎么挑指数?

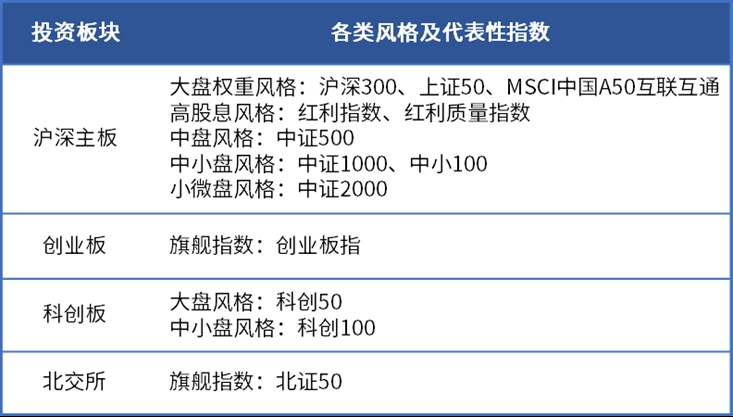

在当前的A股市场,一系列完善的宽基指数体系已然成型,各类指数因其不同的编制法则和代表的投资风格而各具特色。

一是明确自身的投资目标与风险偏好,从而选择与之相契合的指数。

具体而言,A股常见的宽基指数及特征可以大致归纳如下:

二是分散配置,避免投资风格过于相似,进而一荣俱荣、一损俱损。

对于关注投资组合波动程度的投资者,不妨结合“核心-卫星策略”,选取具备差异化风格的指数进行组合配置。

“核心资产”决定了整个投资组合的基调,我们依靠核心产品稳住基本盘。一般作为核心的是风险适中,追求相对稳健收益的产品,力求稳中取胜,可以考虑沪深300、中证100、上证50等长期有望向上的宽基指数基金。

“卫星资产”则帮助我们博取更高收益的目标,可以考虑中证1000、中证2000、科创50、科创100等产品,在整体风险适当的前提下增加特定风险或风格的暴露度,博取弹性收益。

2)如何定产品?

以ETF为例,在产品选择层面,以下五大要点值得投资者关注。

一是产品规模。ETF基金规模越大,说明有越多的人愿意申购并持有该基金,直接反映了市场的认可程度,二级市场交易的活跃度也更好,时也越能应对大额资金赎回带来的冲击,运营会更加平稳。此外,基金规模大会产生一定的规模效应,例如降低基金调仓成本对整体基金净值的影响等。

二是流动性。ETF基金在场内交易,流动性不足很有可能损害投资的中长期收益率。建议选择同类中日均成交量较大的产品,交投的连续性和稳定性也是重要的一环,这代表了你在任何时点买卖,都有望迅速成交。

三是跟踪误差。ETF的跟踪误差是指ETF的净值回报率与其所对应标的指数回报率的差异,差异越小,则表示ETF的跟踪效果越好。一般来说,ETF的跟踪误差越小越好,毕竟投资ETF的主要原因是获取指数收益。

四是整体费用。ETF的费用不仅包括基金管理人的管理费,还包括基金托管人的托管费、基金的交易费用(佣金)、基金合同生效以后的信息披露费用、基金份额持有人大会费用、基金合同生效以后的会计师费和律师费等。管理费最低的ETF不一定是最便宜的ETF,应该从整体的费率角度来挑选产品。

五是基金管理人的规模与经验。基金公司的ETF管理规模越大、管理经验越丰富,在ETF产品布局和运营管理方面的布局往往就越完善,并且有更多的资源投入到ETF的精细化运作,比如培养行业领先的投研团队、引入更多做市商以及为投资者提供更多的投教和陪伴服务等,在一定程度上有助于提高中长期投资体验。

后市怎么看?

定投的人从不错过行情

说完理论,聚焦当下。

从历史经验来看,A股的大底特征在近期已经悉数体现:估值底部、政策持续加码、成交地量、强势股补跌、预期极低、基本面企稳。

历史长河中,每一轮熊市的尾声,都不免经历一段较为难熬的快速出清。A股向来不缺波动;上涨时又会将情绪演绎到极致,让踏空的人捶胸顿足;下跌时又要把最后一批多头砸到生无可恋甚至交出带血的筹码,才肯罢休并迎来修复。

恭喜各位在“至暗时刻”的坚守与孤勇,我们大概率已经挺过了这场残酷的“淘汰赛”,后续随着市场磨底及反弹,情绪会不断修复,危机过后重回平静,又将进入下一轮估值周期的轮回交替。市场中并无新事,交易像山岳一样古老,只有周期永不眠。

《巴菲特投资微语录》中有这样一句话:“有些人一生都在沉迷于‘猜顶和探底’的游戏,但事实证明,这是一个不可能完成的任务。没人能真正预测大市或个股的‘底和顶’,这也就是为什么大部分投资者终其一生都没有跨越财富自由的门槛。”

虽然短期涨跌难以预判,后续A股反转回升信号还需等待以下几个条件催化:

1)政策信号,双降+扩赤字等常规组合打底,扩需求和促改革等非常规措施发力;

2)经济信号,1月社融开门红后持续性还需验证,另外重点关注CPI和PPI转正节点;

3)资金信号,股市反转往往伴随着债市转熊,跟踪债市见顶迹象。

(来源:华鑫证券)

但大方向上,经过这段时间的调整,风险已经逐步出清,当市场底部的信号开始出现时,不妨采取定投宽基指数基金的方式来布局,既可以降低抄底错误的风险,也是为洒下希望的种子。毕竟定投的人,从不错过行情。

(本文来源:华夏基金)

(责任编辑:叶景)