来源:华夏基金

如果要盘点昨日的财经新闻,最引人注目的莫过于上午9点15分公布的2月LPR报价。

尽管市场早已敏锐地捕捉到一些信号——央行主管的金融时报曾表示,贷款利率仍有下行空间。

然而,本次“降息”的幅度仍属大超预期:

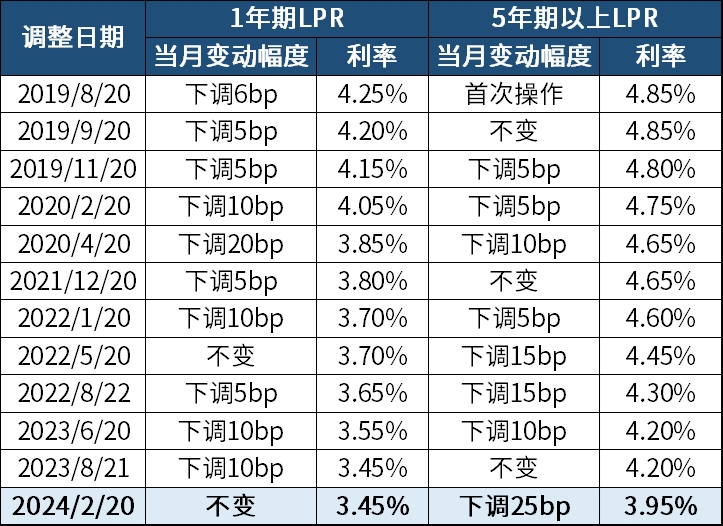

1年期LPR如预期中的“按兵不动”,维持3.45%;而5年期LPR则意外下调25个基点至3.95%,这一降幅刷新了自LPR改革以来的最高记录。(注:1个基点=1 BP=0.01%)

图:LPR改革以来历次调整情况

(来源:Wind)

LPR大幅调降释放了什么信号?如何影响与我们息息相关的房贷与资本市场?

LPR下调如何影响房贷?

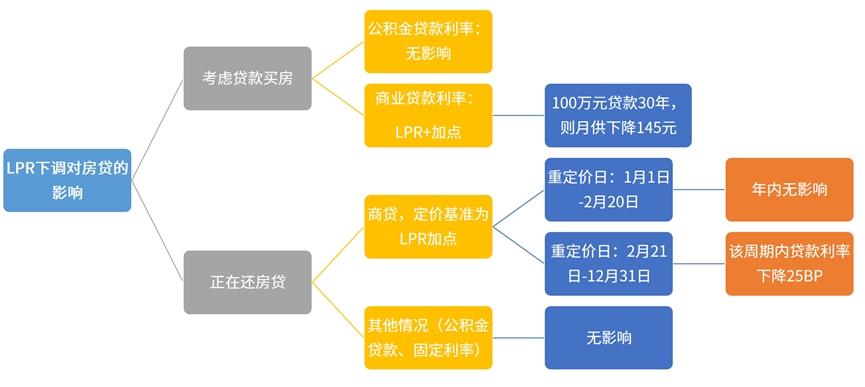

LPR下调对房贷具体有什么影响?我们不妨分情况讨论。

情况一:正在考虑贷款买房

无论是几套房,银行提供的商业贷款利率是在贷款市场报价利率(LRP)的基础之上加点确定的,主要参照5年期LPR。

例如在去年12月15日新规之后,北京城六区首套、二套利率政策下限分别调整为5年期LPR+10个基点、5年期LPR+60个基点。

随着本次5年期LPR的调降,倘若当前选择以贷款的方式购房,以商业贷款100万元、30年的等额本息还款计划为例,每月的月供将下降约145元,需偿还的利息总额将减少约5.2万元。(来源:21世纪经济报道)

截至去年12月底,个人住房贷款加权平均利率已来到3.97%。(来源:证券时报)考虑到当前首套房商贷利率的下限是LPR-20BP,本次5年期LPR下调25BP后,房贷利率下限便来到了3.75%附近。当然,本次“降息”对一线城市的影响更为显著,上海、广州、深圳的首套房贷利率将低于4%,进入“3时代”。

参照历史水位线,2008年底首套房贷款利率一度达到4.158%(在5.94%的基础上打7折)。由此可见,无论个体对吸引力的感知几何,这无疑是自房贷利率与LPR挂钩以来“优惠力度”最大的一轮了。

情况二:已买房正在还房贷

那么,对于已经买房正在还房贷的朋友,房贷利息会降低吗?

值得注意的是,能否受益于本次“大幅降息”还要因人而异。

贷款合同上有两大指标需要关注,一是定价基准,二是利率调整日。

“贷款人”的定价基准通常都是LPR加点,那么此时就需要再次审视利率调整日相关约定,一般有两种情况:一是贷款发放日的对应日,例如贷款是6月30日发放的,那么每年的6月30日就是重定价日;二则可能定于每年的1月1日。

等到重定价日当日,房贷利率将按照最新LPR报价利率加上合同约定的基点得出新的利率,并在下一周期执行。

因此,如果贷款合同上的重定价日在1月1日-2月20日之间,则本次 “降息”在2024年内就不会对这批贷款人的房贷利率产生影响;如果重定价日为2月21日-12月31日,则可以在对应周期内享受下降25BP后的房贷利率。

当日,也有部分朋友购房全部使用的是公积金贷款,或者贷款合同在2019年10月以前签约,沿用了固定利率,您的房贷就和此次LPR调整无关了。

“超预期”之下,传递出哪些信号?

从过去经验看,“逆回购利率-MLF利率-LPR” 同步调降,通常可以视为一次完整的降息过程。

MLF的英文全称是Medium-term Lending Facility,为了简单好记,大家称其为“麻辣粉”。MLF是指各大银行将手中的国债、央行票据等质押给央行后,央行给各大银行提供的一种特殊贷款。

以往在MLF与LPR之间有个简单的换算公式:LPR=MLF利率+银行平均加点。这个加点幅度主要取决于报价行自身的资金成本、市场供求、风险溢价等因素。

由此可见,本次LPR调降的超预期之处有二:

一是2月18日公布的本月MLF仍然按兵不动,LPR与MLF的调降罕见未同步;二是幅度空前,且“非对称调降”,5年期LPR大降而1年期LPR不变。

从本次突破“范式”的降息,可以窥见金融工作会议后央行政策思路变化。在稳汇率与稳经济的选择题中,央行给出了“降”心独具的答案。

关于LPR与MLF未同步——

体现的是“革新”思路,在汇率压力下注重实体经济与政策灵活性,推动金融向实体经济让利,降低实际利率水平。

中期借贷便利(MLF)与贷款市场报价利率(LPR)的联动降息并非一成不变,前有2023年8月5年期LPR不降为下调存量房贷利率打开空间,现有5年期LPR率先调降兼顾稳汇率与稳地产,意味着后续MLF与LPR有依照各自逻辑进行操作的空间——MLF关注汇率,而LPR则注重实体,存款利率市场化可为银行息差打开空间。

此外,虽然市场对今年美联储降息节奏与幅度的预期存在分歧,但在降息的大方向上已经凝聚了高度共识,这在一定程度上为国内货币政策创造了灵活的操作空间。

关于“非对称调降”——

意在“救急”地产,在助力楼市量价尽快企稳的同时,也释放出“稳地产”的进一步信号。

事实上,本轮堪比2020年初的货币宽松密度,反映的是更强的政策在年初发力的诉求。从节前央行超预期降准、地产白名单加速推进及信贷投放量创同期新高,到节后国常会及各地方部委显示的“坚定信心、鼓足干劲”、再到本次非对称降息,足以体现政府对今年“开门红”成色更为重视。

在3月两会召开之前,可能成为产业政策和宏观经济政策的密集出台期,包括两会上的2024年赤字率也存在上调的可能性。(来源:东吴证券)

如何影响资本市场?

股、债怎么投?

债市方面:

LPR下调对债市的影响取决于两股力量的博弈。一方面,由于债券价格与市场利率呈反方向变动,LPR利率下调将使得利率中枢整体下移,利好债券价格表现;另一方面,LPR下调通常会释放“宽信用”信号,进而推动实体融资规模增长,信用扩张增加的资金需求可能对债市形成挤压。

考虑到经济基础有待夯实、货币政策尚未转向,如若出现调整或是获利止盈,回调空间有限,建议保持中性仓位,关注政策面(两会等)、资金面情况。

A股方面:

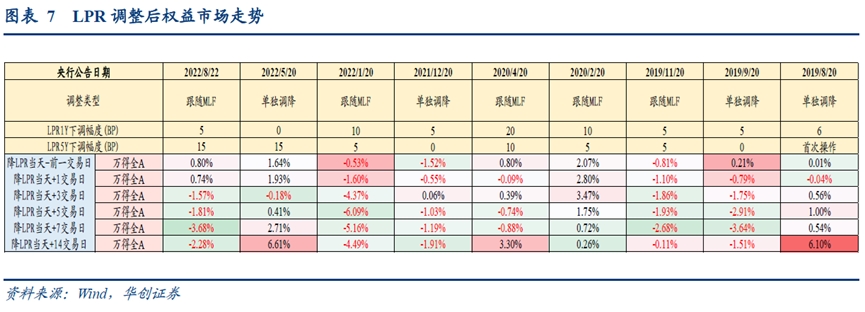

从理论上说,“降息”将带来更为充裕的流动性,缓解分母端估值的压力,对于股市形成利好。但A股似乎并没有如期“全面爆发”,而是选择了低开后小幅震荡收涨。

究其原因,降息在短期对股市的影响本就具有不确定性。复盘历史,历次降息后,A股在未来5天、10天的表现涨跌参半,并未刻画出一道清晰的轨迹。

往深处看,货币政策的影响有些类似于潺潺流水,渗透至金融数据的湖面、实体经济的田野,尚需时间的沉淀,居民的预期扭转可能更加滞后。但如果把时间轴拉长,LPR调降的目的在于刺激融资需求回升,融资需求回升又会进一步带动经济增长企稳回升,从而有望对股市形成支撑。

当前正处于宏观经济“弱复苏”的大环境,叠加“降息”后较为宽裕的流动性,更容易催生与经济相关性较小板块的主题性行情,从历史数据来看,小盘成长风格短期占优的概率更高。从中期来看,行业又将逐步轮动至顺周期的建筑、消费等。

从这个角度看,Sora模型引爆的新一轮“AI+”热潮仍然有望继续活跃,预计仍将围绕上游算力、数据、大模型和下游应用等分支轮动和高低切换,但也将逐步进入到去伪存真的阶段。当AI应用迈入真正元年,需进一步甄别产业趋势真正受益的方向。

最后,小编想说几句心里话,短短一个兔年龙年交替之际,A股的大起大落再一次体现得淋漓尽致。

昨日市场探底回升,3500家上涨、百股涨停、无一跌停,已经在一定程度上体现出在经历了“极端”磨砺与充分出清后的韧性。

当下,我们已经依次见证了A股的经济底、政策底、盈利底、估值底、情绪底,“五重底”之后,情绪的弹簧已经随时准备向均值暴力反弹,并且必然会在这一过程中,将积蓄的动能悉数奉还。

《所罗门的伪证》中写道:“新年”这个词是有魔法的。从旧年一步跨入新年,所有的事物似乎都会“重启”。新年伊始,一切都将豁然开朗。

愿“豁然开朗”,当“乘风化龙”。

(文章来源:华夏基金)

(责任编辑:叶景)