来源:富国基金

A股市场回顾

2024年以来V型走势及基本特点

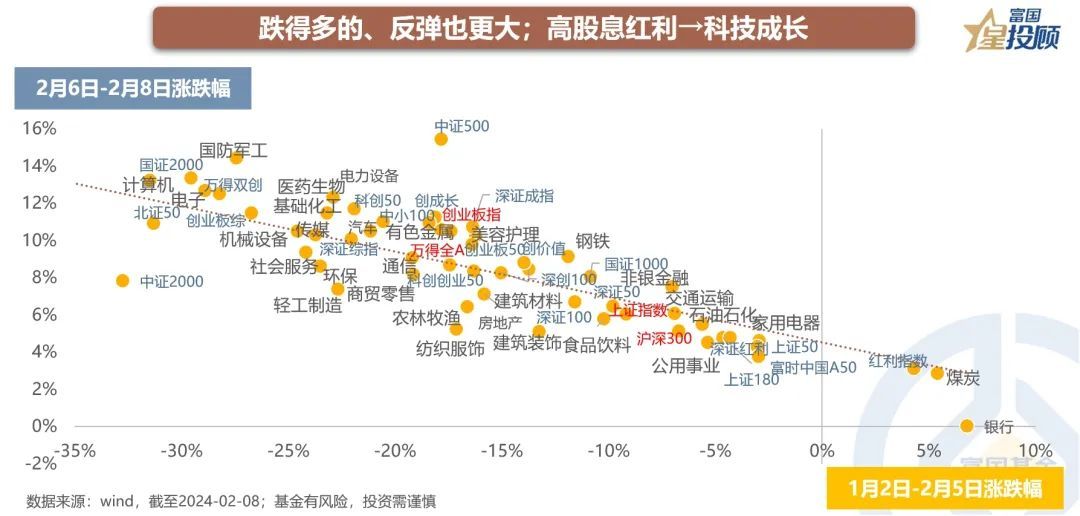

2024年开年以来,受流动性挤兑等因素影响,A股市场一度出现了极速的下跌行情,但在汇金增持ETF等一系列利好支持下,出现了积极的反弹修复。特点是:年初以来跌幅越大的,随后的修复力度也越大。这种情况正意味着,前期的A股杀跌,并非基本面出现问题,也并非整体流动性出现逆转,更多是由于悲观情绪叠加造成A股出现流动性挤兑。

A股市场V型走势的核心因素

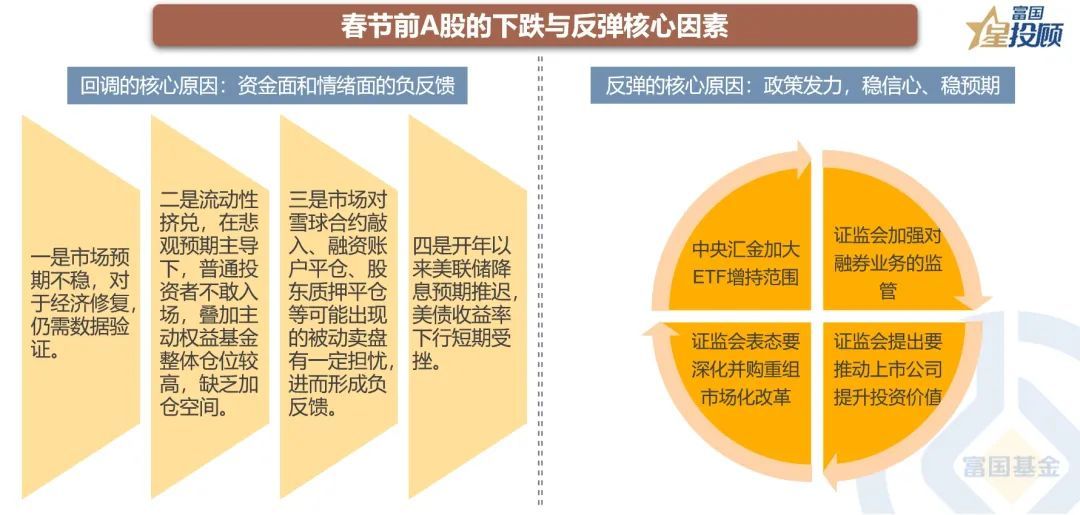

如果进一步分析原因,年初市场的回调,更多来自资金面和情绪面的负反馈:1)由于年初整体处于宏观数据真空期,市场预期不稳,对于经济修复仍有担忧;2)在悲观预期主导下,普通投资者不敢入场,叠加主动权益基金整体仓位较高,缺乏加仓空间,导致流动性出现挤兑;3)市场对雪球合约敲入、融资账户平仓、股东质押平仓等可能出现的被动卖盘有一定担忧,进而形成负反馈;4)美联储鹰派表态使美债利率下行受阻。而随后反弹的原因,则在于政策发力,稳信心、稳预期,特别是中央汇金表态加大ETF增持范围,带动ETF市场的积极反馈,从而打破市场的负反馈,逐渐回到积极内生的修复之路。

春节期间核心关注事件

1月美国CPI超预期,降息时点预期后移

1月美国整体CPI环比增长0.31%(一致预期0.2%),核心CPI环比增长0.39%(一致预期0.3%)。CPI 超预期,叠加前期非农数据超预期,十年期美债收益率再次上行至4.3%的位置,使得市场对美联储降息时点预期后移。

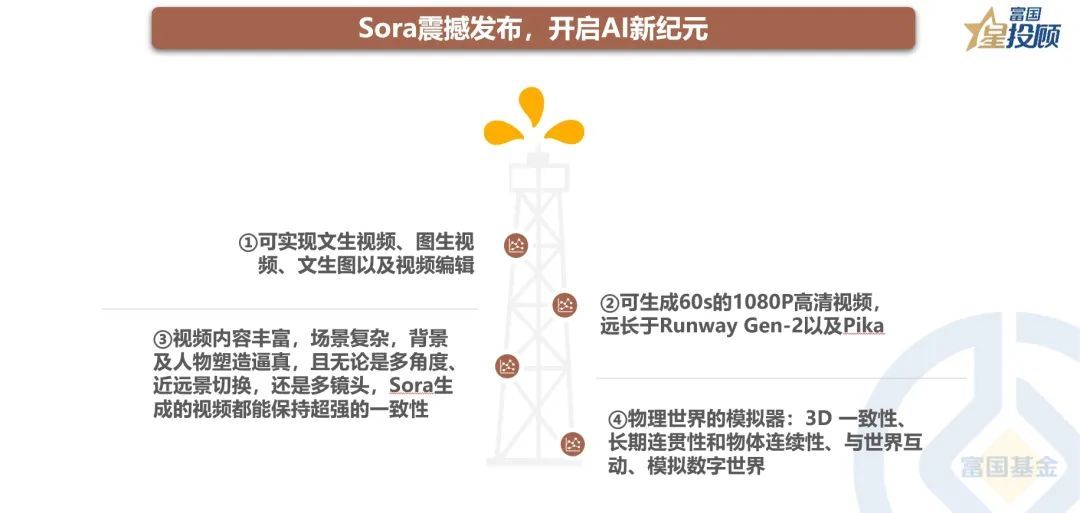

Sora震撼发布,开启AI新纪元

2月16日,OpenAI发布文生视频模型Sora,可以根据用户文字指示快速制作长达一分钟的视频,并呈现具有多个角色、特定类型的动作、以及主题和背景的准确细节的复杂场景。直接带动AI进入一个新的时代,未来对于算力、算法、应用的需求有望全面井喷。

春节消费回暖,最是人间烟火气

春节长假期间,出行人流显著增加,消费热度持续提升,商品和服务消费较去年同期增长可观,服务消费增速更快。但最近一年,消费数据呈现出“假期消费景气而总体消费平淡”的分化特征,反映出疫后消费非对称恢复,文旅出行等消费反弹更强。未来消费能否持续改善,取决于经济内生动能是否可以持续复苏,仍需关注稳增长政策和节后复工复产的进展情况。

A股核心驱动因素的变化

A股走势有望逐渐修复与基本面的背离

宏观基本面A股市场最核心的锚。2005—2023年,我国名义GDP(101.4万亿增长至126.1万亿)年均复合增速10.56%;万得全A指数年均复合回报率10.51%;但2020-2023,我国名义GDP年均增速7.54%,同期万得全A指数年均复合回报率-5.57%;极大的背离之后,往往蕴含极大的修复契机。

1月M1的超预期反弹与A股的中周期

2024年1月金融数据超预期走强,不仅新增社融和信贷创出新高,而且1月M1意外反弹至5.9%,意味着政府托经济的力度和企业内生修复的趋势。M1衡量企业微观活力,是观察信用扩张的主要维度,也是历史上较好的中周期指标。历史上每一轮M1的见底并持续修复,往往会带来一轮显著的A股行情。未来2月份的M1数据能否延续上行态势,更值得期待。

来自20年均线的信号意义

历史上,20年均线是历次超级大底的支撑线。这一数据所指向的时期,无一不是短期投资者体验极差,市场不断磨底,但随后投资收益逐步修复,甚至开创牛市的时期。春节之后,随着宏观经济数据不断验证、3月初全国两会的召开、以及AI带动的新一轮产业周期不断向上,未来A股表现值得期待。

资金入场“抄底”,ETF放量净申购

2023年,ETF成为资金逆势流入的一个品类,代表了一类投资人在市场底部区间不断布局的行为。2024年1月底以来,随着中央汇金增持ETF的表态,ETF得到了更多资金的持续流入,股票型ETF净申赎量持续创新高,近5日日均净买入131亿份(截至2024-02-08)。

(文章来源:富国基金)

(责任编辑:叶景)