来源:华夏基金

上周A股的走势“欲扬先抑”,在周一大跌、周二盘中新低之后,上证指数收复2900点,重回30日均线之上。与此同时,上周五盘后,关于利好政策的推送接踵而至,一整套“组合拳”下来,颇有些目不暇接。

没曾想,昨天(周一)的市场并没有如期演绎。除了“中特估”在“市值管理”的利好催化之下带动沪指一度翻红,受融券新规影响更大的科创板冲高回落,创业板指更是大跌超3%,超4800家个股下跌,85家跌停……(来源:Wind)

极度割裂的盘面背后,挖掘基仿佛听到了破防心碎的声音,这个冬天的确来得有些“寒风凛冽”……

周五盘后的政策说了什么?

如何解读?

①1月26日,金融监管总局召开会议,部署推动落实城市房地产融资协调机制相关工作,提出要推动房企和金融机构精准对接,积极满足合理融资需求。

影响:先有“经营性物业贷新规”出台拓宽地产贷款资金用途,后有金融监管局表态“房地产对国民经济具有重要影响,金融业责无旁贷,必须大力支持”,近来金融体系对地产态度出现重要转变,从保项目向保主体过渡,融资支持走向具象,有助于缓解地产对经济的负面拖累。

②1月27日,广州打响一线城市“大户型”限购松绑第一枪,购买建筑面积超过120平方米的住房不纳入限购范围,并鼓励“租一买一”、“卖一买一”。

影响:此次广州以面积的形式放开限购,力度超出市场预期,传递出的信号是“刚需居者有其屋、改善性需求交由市场决定”。尽管政策影响的持续性还需观察居民对收入和房价预期的转好,但广州向来具备示范效应,市场对后期其他一线城市是否会放开限购也充满想象,有望提振市场情绪。

③1月28日,证监会宣布进一步优化融券机制,一是自1月29日起全面暂停限售股出借;二是自3月18日起将转融券市场化约定申报由“T+0”调整为“T+1”,对融券效率进行限制。

影响:新规后最直接的影响是,之前已经出借的限售股不能展期,必须在到期前归还;此外个股日内封板率或将提升。据中信证券测算,此次融券业务的阶段性收紧对资本市场融券业务余额可能产生100-150亿左右的影响,规模相对有限,但释放的政策信号强烈。一方面,监管直接回应了投资者之前的关切,体现了监管以投资者为中心、维护资本市场公平性的原则;另一方面,有助于打击绕道减持、利益输送等不当套利行为,是资本市场制度建设的查漏补缺,体现的是监管提振市场的决心。

(来源:财联社、广发证券、中信证券)

不涨反跌?

昨日市场为何高开低走?

其一,上周以来市场已经呈现出较为明显的结构性行情,上证50、沪深300在相关ETF的 “托底”下表现相对占优,但双创板块开始走弱,昨日市场割裂的情绪再度蔓延;

其二,距离年报业绩预告截止日仅剩2个交易日,根据以往经验,最后几天往往成为“业绩暴雷”的高发期,部分投资者选择暂时观望;

其三,据券商中国报道,一则关于“特朗普提议对所有国家每年近3万亿美元的进口商品加征10%的关税”的传闻扰动市场情绪。(来源:券商中国)

但更深层次的原因,还是信心缺位下,增量资金的匮乏。

尽管当前A股的估值、点位都处于历史极低的位置,但大部分投资者很难有勇气逆势买入,可能还会选择减仓。

背后的原因也不难理解,因为本轮市场的“严冬”,实在是太过难熬……

一是预期不断落空的大失所望。卫生事件之后,投资者在去年年初热情重燃,对“东升西降”充满一定期待,但一边是“转折之年”的希冀落空,另一边还要承受“被外围牛市包围”的无奈对比。

二是近来“单边回落”的钝刀割肉。回溯2023年,除了1月份的春季躁动和11月的阶段性反弹,万得全A年内其他时间接近持续单边走弱,操作层面的困难程度逼近2012年、2018年。(来源:中银证券)

三是“地板之后还有地下室”的切肤之痛。本轮下跌始于2021年,公募基金从未连续亏损两年的记录被打破,沪深300从未连续三年下跌的记录也被打破。但2024年并没有对我们更好一些,开年以来经历的下跌之后再下跌,毫无疑问使得痛感进一步放大。

四是持仓明显弱于大盘的天差地别。年初至今上证指数下跌3%,但偏股混合型基金指数下跌超9%,创业板指下跌14%,个股跌幅中位数也超过13%。大部分投资者面临的情况是,指数已经重返2800点,但持仓似乎还在2700点下方,赚了指数不赚钱。(来源:Wind)

跌到什么位置了?

如何看待当下的市场环境?

毫无疑问,在经历了3年的下跌后,当前的大部分优质资产已经成为廉价的筹码,“只有低估、没有高估”。

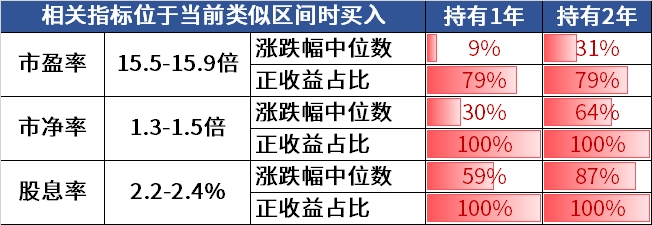

截至1月19日,万得全A的市盈率、市净率、股息率分别为15.7倍、1.4倍、2.3%。

这大概是一个什么样的水平呢?华创证券对2000年以来万得全A的表现进行回测后发现:

历史上当前市盈率区间所对应的日期,往后2年取得正收益的占比为79%,涨幅中位数31%;

当前市净率区间所对应的日期,往后2年取得正收益占比100%,涨幅中位数64%;

当前股息率区间所对应的日期,往后2年取得正收益占比100%,涨幅中位数87%。

图:2000年以来万得全A处于当前水平时点回测

(来源:Wind、华创证券,截至2024-1-19,回测2000年以来万得全A历史数据,历史走势不预示未来表现)

当前的A股无论从估值、风险溢价还股息率来看,均已位于市场底部区间,目前的市场价格已经隐含了超调的中长期悲观。

当然,指标归指标,市场归市场,情绪归情绪。

分析了一大堆,市场仍然没有摆脱颓势,因为投资者面对的是现实与预期的拉扯与割裂,是接踵而至的政策与日益消磨的信心,是赚钱效应的缺席与长期主义的茫然。

迷茫的底部,

投资如何“熬过寒冬”?

下跌的尾声固然痛苦难熬,但是在资本市场,相对于下跌看空、上涨看多的线性思维,真正能够以不变应万变的法则,只有周期。

霍华德·马克思在《周期》一书中总结了自己50多年来的投资经验,并提出周期的三大规律:

①周期的发展不是直线,而是一条起伏的曲线

大跌与大涨总是相生相伴,大涨的过程中为下跌埋下因,并最终导致大跌;大跌过程中却为上涨积蓄着能量,最终带来大涨。前途是光明的,但道路是曲折的。

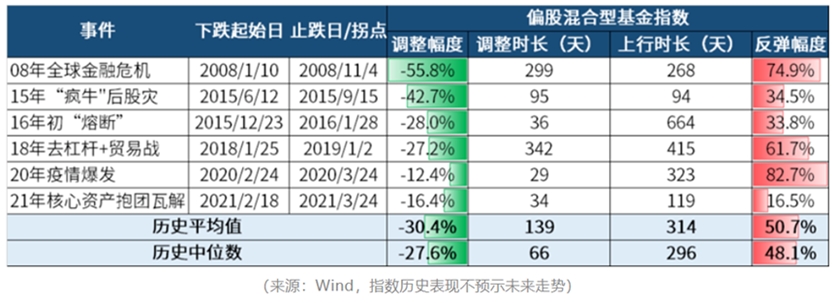

图:偏股混合型基金指数大跌之后总是伴随着大涨

②周期不会简单重演过去的细节,只会重复相似的过程

股市总会潮起又潮落,但是潮起多高、潮落多深较难预判次次不同。因此我们只能展望周期发展的大趋势,却无法预测具体的涨跌。

图:沪指前五次熊牛转换中,潮起潮落次次不同

(来源:Wind,指数历史走势不预示未来表现)

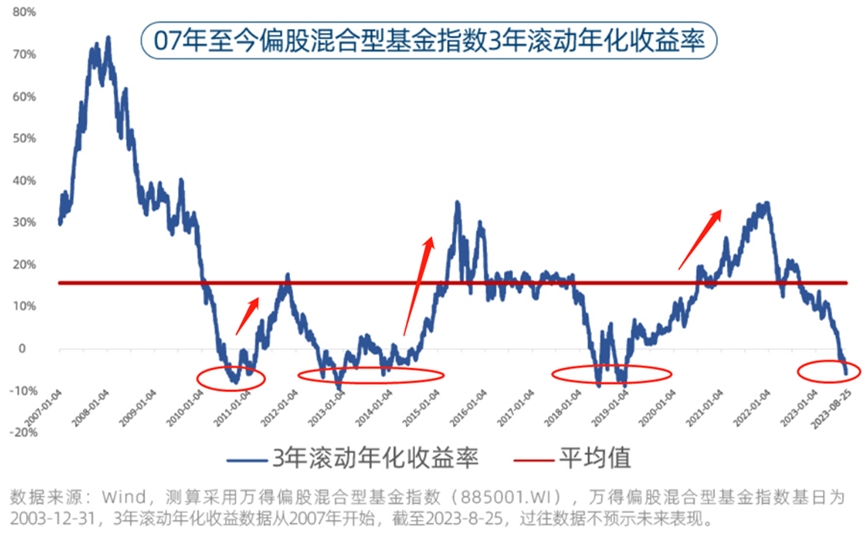

③周期不走“中庸之道”,少走中间多走极端

市场周期停留在基本趋势线或者平均线的时间短暂,在大多数时间不是高于均值,就是低于均值,在走向极端后,又开始反转向均值的方向回归,即“均值回归”。而这种从一个极端到另一个极端的摆动,才是投资世界最确定的特征。

牛熊周期的轮回,在A股更是体现得淋漓尽致。A股想来大起大落,每逢下跌必然会跌过度,但市场越悲观,馈赠就越慷慨,一旦反弹又必然波澜壮阔。

而价格低于价值的资产不会永远存在,市场的定价错误在新一轮的市场上升周期中一定会得到修正。

波谲云诡的市场,唯一不变的就是变化。在难熬的底部,投资者总是执着于寻找底部拐点,然而历史经验并不能准确预测未来的市场走势,后视镜里永远看不到未来。

市场筑底是在对盈利底、政策底、估值底的疑虑中不断徘徊的过程,而信心的重建需要经过充分的整固和修复悲观预期才能逐步实现,此时更应该保持冷静,不要随波逐流跟随大众的悲观,毕竟过度的一致预期总是更容易被证伪。

正如信达证券所说,每一轮拉动市场走出“泥沼”的动力源泉似乎都与前一次大相径庭。如果只关注过去的驱动力,自然容易错过市场发出的底部信号。

来到当下,投资者或许仍有诸多顾虑,但高股息资产、企业出海等新兴力量,都有可能成为推动股市上涨的新动力。估值见底已经毋庸置疑,而年内各行业库存见底也将点亮周期反转的信号灯。(来源:信达证券)

《冬牧场》里有一句话似乎很适合作为这个凛冬的结尾,作者写道:无论如何,寒冷的日子总是意味着寒冷的“正在过去”。

相信这一天已经不远了,因为每一个冬天的句号,都是春暖花开。

(责任编辑:叶景)