来源:中欧财富

大家都关注到了吧,这两天,能直接投资日本股市的ETF热度陡增,甚至不堪“重负”,溢价率一度超过20%(来源:Wind,截至2024/1/16),使得基金管理人连发多条公告提示风险。

咱就是说,通过投资海外市场来完善资产配置是好事,但也要千万注意风险才行。想象一下,当国内市场的日经ETF比被跟踪的日经225指数涨得都多,这事明显不太合理。

那就有小伙伴要问了:“溢价率是什么?为什么日经ETF近期的溢价率会这么高?”好问题,这涉及到了基金投资的一个重要知识点,即“场内和场外”的区别。尤其是去年ETF大火,好多朋友来问过这个问题,小编今天就和大家详细聊聊。

场内与场外到底是什么意思?

这里的“场”指的是证券交易所,比如上交所、深交所和北交所,场内及场外代表不同的基金购买渠道。

场内基金,指投资者通过股票账户或封闭式基金账户,在证券交易所进行买卖交易的基金,比如ETF、LOF、分级基金和封闭基金;场外基金就是在证券交易所之外,比如银行、券商和第三方销售机构等进行申赎的基金。

直白点,场内可以理解为一个买卖场所,在这里发生的基金买卖都是投资者之间进行,比如A申购1万元的场内ETF后,可以直接在交易所内卖给B,和股票买卖一样,被买卖基金的份额不会发生变化。

而场外的基金申赎,本质上都是投资者和基金公司做交易,会导致被申赎基金的份额发生变化。例如投资者申购/赎回某只基金1万元,对应的基金公司及这只产品在整体规模上就会增加/减少1万元。

场内基金和场外基金有哪些具体的区别?

除了上面提到的区别外,场内、外基金在以下方面也存在显著差异。

1、交易时间、资金到账时间

场内基金在证券交易场所交易,交易时间和开盘、收盘时间一致,十分灵活,资金当天在交易时段内就可以买入其他产品,或通过银证转账方式取出;

场外基金一般是每个交易日9:00-15:00开放交易,如果是在交易日下午3点之后或者非交易日下单的,将视为下一个交易日提出的交易进行确认,资金通常T+1至T+4个工作日到账。

2、交易价格

场内基金的交易价格以基金净值为基准,再根据买卖双方的需求实时更新,最终的成交价格取决于投资者买入的单位时点;

场外基金每天只有一个成交价,即当天的基金单位净值,进而确认申赎的份额。

3、投资门槛

场内基金的交易门槛较高,最低1手(100份基金份额)起买卖;

场外基金大多是10元起购,甚至有些产品支持1元购。

4、交易成本

场内基金的交易主要是券商收取的佣金,主要取决于开户的证券公司,参考去年8月份部分券商发布的公告,目前沪深交易所的交易佣金约为0.03%,北交所交易佣金约为0.01%(数据来自wind,截至2023/12/31);

场外基金的申赎成本就是咱们熟知的申购费/认购费和赎回费了,不同渠道收费标准也会略有差距。

5、交易限制

场内基金一般对交易金额没有限制,但会受到场内涨跌停板的限制,例如大部分场内ETF基金的涨跌幅限制为10%;

场外基金则完全相反,不受涨跌幅限制,会受基金管理人限制申购金额的影响。

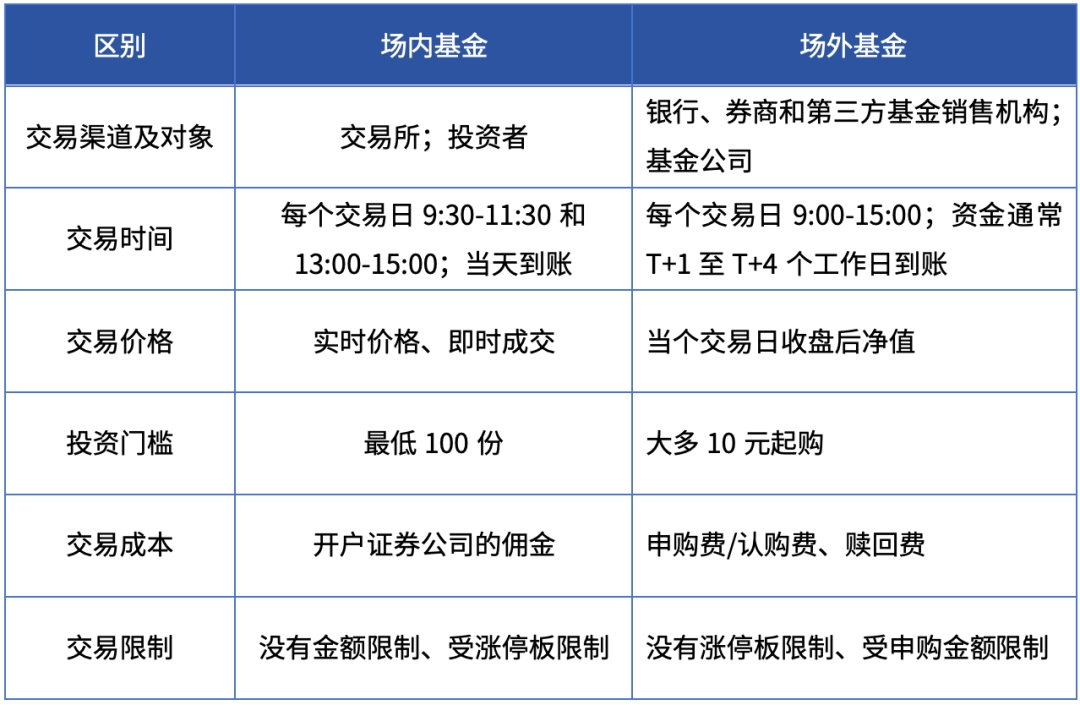

为了方便大家理解,小编在这里整理了个表格,供参考。

说说溢价率的问题

弄清楚两者的区别后,我们最后再来说说场内ETF溢价的事情,也就是场内ETF的净值低于交易价格的情况。

前面我们提到,场内交易和股票类似,具体的价格是实时波动的,虽然以基金净值为参考,但也会受到供求的影响。

于是,如果遇到基金公司限购,而买该基金的投资者又很多的情况,就会供大于求,持续推高该基金的场内价格,直至比场外基金的净值还高,就是“溢价”,近期日经ETF就出现了这种情况;相反,当跌到比场外基金的净值还低时,就“折价”。

那为什么溢价率过高会带来风险?这是因为溢价率高,代表基金的“价格”已经严重偏离了“价值”,存在泡沫。比如溢价率20%,说明实际价值只有100元的基金份额,却要花120元才能在买到,相当于提前“预支”了20%的涨幅,风险可想而知。

投资是为了赚钱,以承受较大泡沫的代价去投资多少有些本末倒置了。

(责任编辑:叶景)