来源:华夏基金

这几日,A股市场的表现可以用“无语凝噎”来形容。

过去的大跌,小编的朋友圈总会涌现几个抖机灵、有才华的段子手,让人看了笑中带泪。今日之后,段子手们仿佛都集体销声匿迹了。

果然啊,底部都是悄无声息的,连小编本人也少了很多倾诉的欲望。

历史上,A股面临过很多次“困境”,或是牛短熊长,或是跌跌不休。老基民在历次熊牛转折中,见证了山顶的花团锦簇,也挺过了谷底的万籁俱寂。

在这样的“困难时刻”,不妨一起来看看那些A股经历过的“艰难岁月”,寻找暗淡时分的微光。

亘古不变的“牛熊周期”

自2007年以来,A股市场经历过4次较大幅度的“跌麻”行情:2007年10月-2008年11月、2011年4月-2012年12月、2015年6月-2016年1月以及2018年1月-2019年1月。

数据来源:Wind,,指数过往收益不代表未来表现。

当下跌的趋势一旦形成,的确难以轻易掉头。根据过往十余年的历史数据,下跌区间持续的时间大概在8个月到一年半不等,跌幅也往往在-30%以上,甚至在比较极端的情形下达到-70%。

乍看是轻飘飘的数字,只有身处其间的投资者才明白,这其中包含了多少的纠结、焦虑、心酸甚至是悔恨。

当市场处于向上趋势的鱼尾行情时,大部分人会贪婪跟随“羊群”,但人多的地方反而应该引发我们的警觉,积累的泡沫随时可能带来转向。

反之,当市场陷入低迷时,“羊群”对市场失去信心,认为市场再也不会好起来的恐慌让优质的资产被错杀,也让最后的泡沫出清,反而带来新一轮的行情,让“牛熊周期”成为亘古不变的规律。

每隔3-4年就会出现一次大级别的底部,而市场也会在历次调整中经历反复震荡完成筑底。

正如大师查理·芒格所说:长期投资者需要忍受一些周期性的波动,有些周期会令人痛苦,但它就像白天和黑夜一样固定交替发生。

没有无缘无故的涨跌

没有无缘无故的上涨,也没有无缘无故的下跌,市场的情绪总是有规律可循。

在历次下跌的尾声,都是“鬼故事”和“宏大叙事”最容易诞生的时刻,总有人说“这次不一样”。

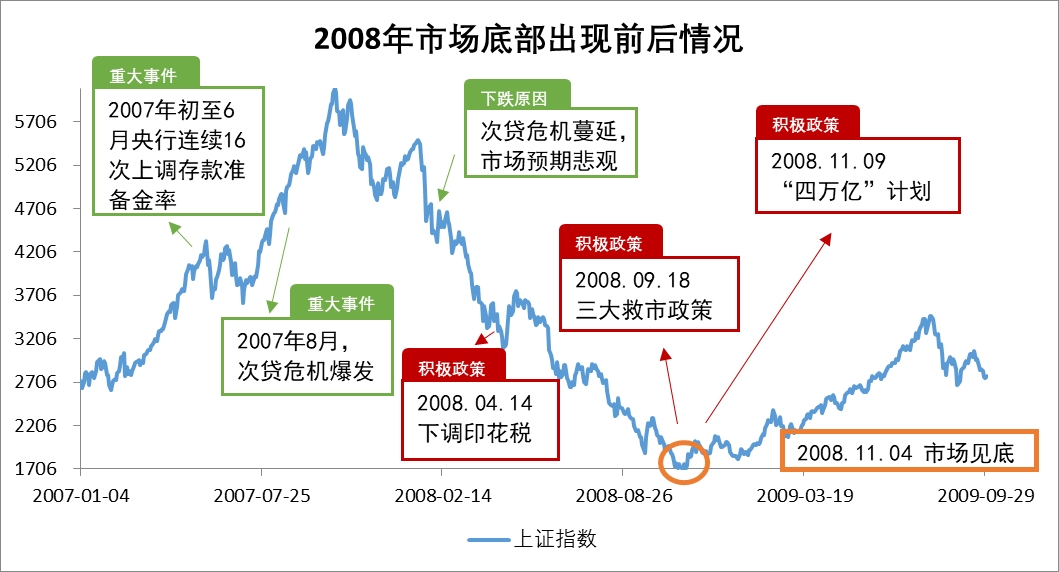

2008年,海外次贷危机爆发引发全球金融危机,国内经济下行压力加大,沪指从2008年1月的5522点连续下跌,最大回撤达到70%。彼时的市场信心尽失,一片哀鸿遍野。

——结果呢?

还没等到彻底迈入2009年,A股市场便摆脱低迷,一路高歌猛进,国内经济亦超预期“V”型反转,领先世界率先复苏,上证指数也从1664的低点上涨至2009年8月的3478点。后来的江湖再讲起当年的故事,还是“眉飞色舞”。

数据来源:Wind,统计区间:2007.01.01-2009.09.30,指数过往收益不代表未来表现。

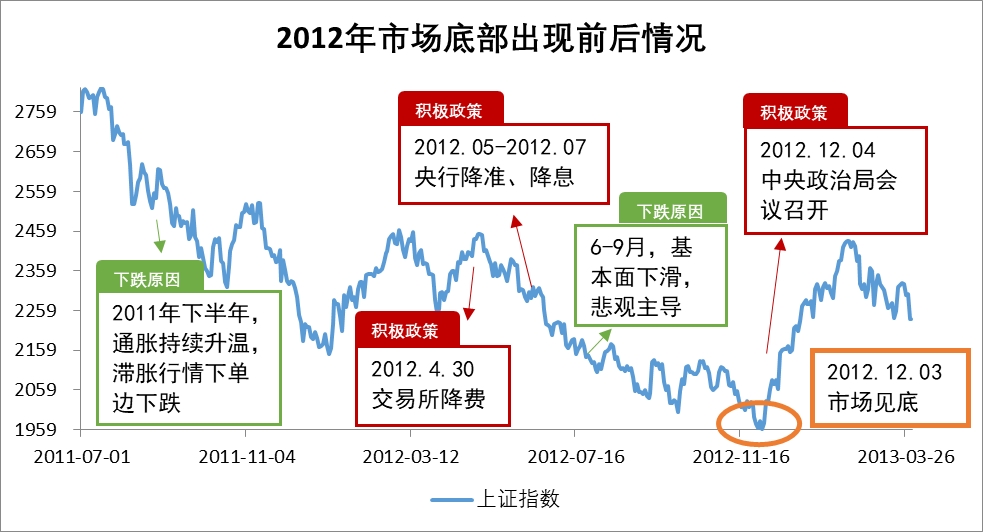

2011-2012年,通胀高企,经济呈现滞胀特征,货币政策全面收紧导致市场震荡下行。虽然在次年1-5月市场在政策预期主导下走出一波反弹,但是由于此后基本面的下滑指数再度下探。很多人表示之前“放水”的模式难以沿用,这场“危机”必定在所难免。

——结果呢?

在“一带一路”倡议提出之后,伴随着政治局会议对2013年经济工作的定调,市场对于政策面与经济基本面的不确定性因素消除,A股在触及1949点低点后迅速反弹。“杠杆牛”与“改革牛”同时启动,沪指在此后2年开启了上涨至5178点的大牛市。

数据来源:Wind,统计区间:2011.07.01-2013.03.31,指数过往收益不代表未来表现。

2018年,我国GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。这一年的风险演绎似乎是历史性的。

——结果呢?

就在所有人都失落了之际,行情却在绝望中诞生,2019年1月4日沪指探底回升经历最后一跌之后,开启了此后三年的慢牛行情,在随后的2年上涨至3731点,一切皆是始料未及。

数据来源:Wind,统计区间:2018.01.01-2019.03.01,指数过往收益不代表未来表现。

你看到了,那些年的大熊市,往往叠加了多重当时看起来无解的利空因素。没有人能够预知什么时候否极泰来,但是最终又总能浴火重生。

更没有什么“这次不一样”

低谷期固然难熬,但A无论你相不相信,无论你觉得这次有多么“不一样”, 每一轮的下跌的终结都一样。

一样的是,行情都是在绝望中诞生,市场都是在一片哀嚎中绝处逢生。

一样的是,底部来时永远悄无声息,但反弹真正来临时又波澜壮阔。

一样的是,超跌一定是反弹的最大动力,只要投资逻辑没有被颠覆,“价值回归”只会迟到不会缺席。

一样的是,总有一部分人倒在黎明前,交出 “带血的筹码”,也总有另一批人,会将这些“带血的筹码”以一个相当便宜的价格接过来,完成财富的再分配。

以上证指数为例,过往4次底部反转后上涨平均可持续2-3年,2012.12.03-2015.06.08的上涨区间内,涨幅高达159.17%。尽管此前几轮下跌区间持续的时间和回撤幅度有所不同,但最终都能较好地带动股市走出低谷。(数据来源:Wind)

而上证指数在市场底部出现后的30日、120日、250日和360日区间涨跌情况,随着离开底部的时间拉长,反弹幅度也呈逐步上升趋势。

数据来源:Wind,指数过往收益不代表未来表现。

注:T+30、T+120、T+250、T+360指的是自反弹开始时间后的对应自然日相加。

再看当下的“困境”

自十月下旬沪指失守3000点以来,短暂修复后,如今重回下行,时隔近一年再次打响“2900点保卫战”,投资者的迷茫与焦虑引发情绪式杀跌,市场上的悲观情绪再度蔓延。

投资者面对的是现实与预期的拉扯与割裂,是接踵而至的政策与日益消磨的信心,是赚钱效应的缺席与长期主义的茫然。

仔细思索,市场为何仍然未能摆脱底部的低迷,这其中到底缺少了什么呢?

或许其一缺少的是点火的资金。定价的反转和交易热情的点燃是需要增量资金来推动的,而“存量市”是当前市场直接面临的最主要矛盾。

或许其二是比黄金更贵的信心。事实上,无论是从政策的诚意和决心、底部的历史经验、周期的客观规律还是经济与市场内生的韧性来看,在当前这个最难熬的边缘时刻,都要保持信心。

因为市场的运行机制有些类似于人体的感知外界的方式,我们的手可能已经触及了暖流,仍然需要通过神经元传递到大脑,再经过处理和解读,才会有升腾的暖意。

但量变总会引发质变,当聚集的火苗成为一束微光,这束微光又燃起燎原的火焰,那么再冷的冰雪也会被消融。

那么某时某刻,资金和信心的双重冲击或会为最终的反转带来契机。那些年市场的反转总是突如其来,还来不及感知变化,真正的变化就已经在悄然中发生了。

聊聊“失落”的信心

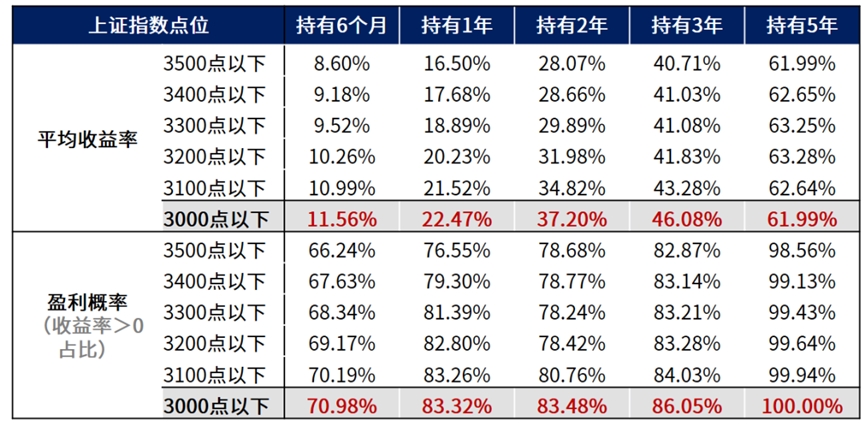

虽然知易行难,面对当前A股的“困难时间”,坚定信心、着眼长期,才是“赢在最后”的核心与关键。回测过去15年间万得偏股混合型基金指数的表现:

数据来源:Wind,数据区间:2007.01.01-2022.09.30,计算方法:统计上证指数对应点位以下,持有万得偏股混合型基金指数(885001.WI)6个月、1年、2年、3年、5年的收益分布水平。指数历史业绩不预示未来表现,不代表基金产品收益。

在3000点以下买入万得偏股混合型基金指数:

持有6个月、1年、3年、5年的平均收益率分别为11.56%、22.47%、46.08%和61.99%

持有6个月、1年、3年取得正收益的占比为70.98%、83.32%和86.05%,如果将持有期拉长至5年,则取得正收益的比例上升至100%。

投资路上,悲观者可能正确,但乐观者往往成功。哪有什么无心插柳,都是坚持后的水到渠成。

今天的行情的确有些“虾仁猪心”,让小编依稀记起了2018年大盘跌到2400点时的绝望,无数次双眼通红想删号重练,又无数次回想起自己在“股灾”和“熔断”中的经历,把理性从失智的边缘拉回来。

这次也一样,失智边缘,小编选择了继续卧倒。股市在低位的走势的确有些类似于“上战场赤身肉搏”,狭路相逢勇者胜。作为一个老基民,小编参与了大盘5000多点的火热,也从1800多点的低谷中挺了过来,这点风浪又算什么呢?

冬至过后、白昼渐长;万物更新、旧疾当愈;长安常安、来日可期。

或许当下的A股对所有人而言都是大雨滂沱,但天总会放晴。尽管破晓前的黑夜最难将息,总会见到曙光乍现,太阳从东边升起。

已经在谷底了,怎么走都该是向上了吧。

(责任编辑:叶景)