来源:博时基金

2023已行至最后一月,A股又再度打响了3000点保卫战。回顾今年以来的市场,上半年各路资金摩拳擦掌,沪指也一路攀升至近3400点。

然而在下半年,市场杀了个回马枪,预期开始反转,情绪明显降温,A股也重启震荡模式,到目前又重回到3000点以下的位置。

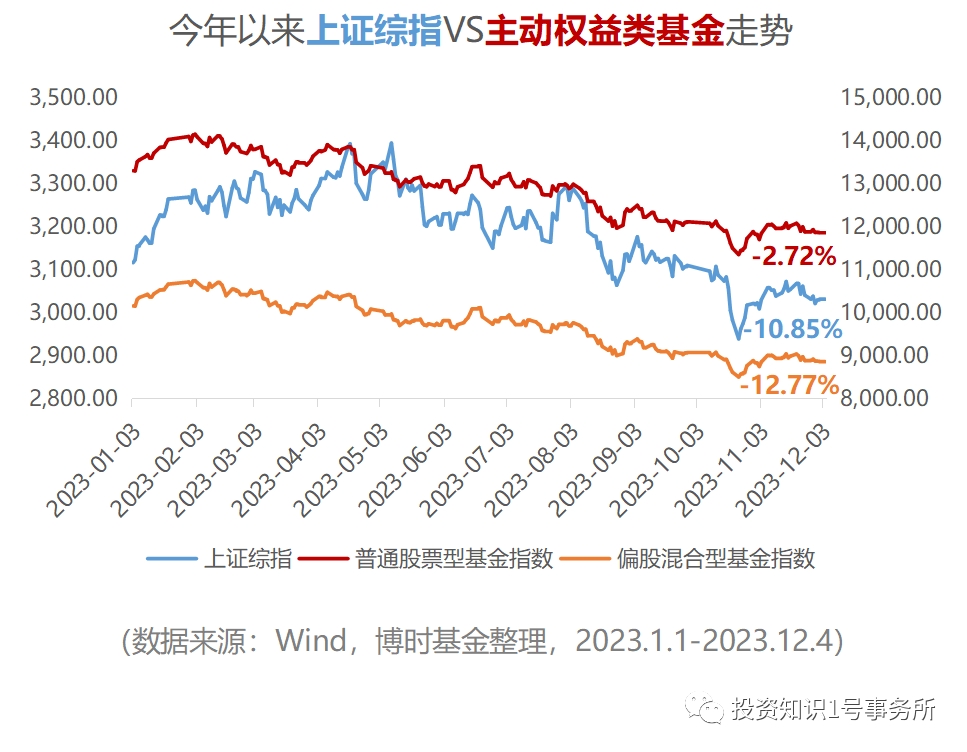

权益市场震荡,也让权益类基金的投资体验不佳。截至12月1日,上证指数整体跌幅到达-2.72%,而普通股票型基金指数跌幅达-10.85%,偏股混合型基金指数跌幅达-12.77%。

市场来回拉锯,投资是否已经失去了性价比?我们还能做些什么?

拉锯结束了吗?

一方面,上周新发布的11月PMI数据显示,在节假日消费和“双十一”促销效应褪去后,制造业和服务业的需求都有所减少,行业景气度略有下降,经济整体延续修复的态势不变,但修复速度略有放缓。

另一方面,临近年底各大重要会议给总量政策带来期待,5%增速目标+3%赤字率+1万亿长期特别建设国债(连续5年,不计入赤字)的政策组合有望提振市场预期。

同时,海外通胀的走弱、美债利率的阶段性回落也有望缓解市场压力。“国家队”再度出手增持央企主题ETF,也向市场传递出了积极信号,对于后面的市场不妨乐观一些。

还能做什么?

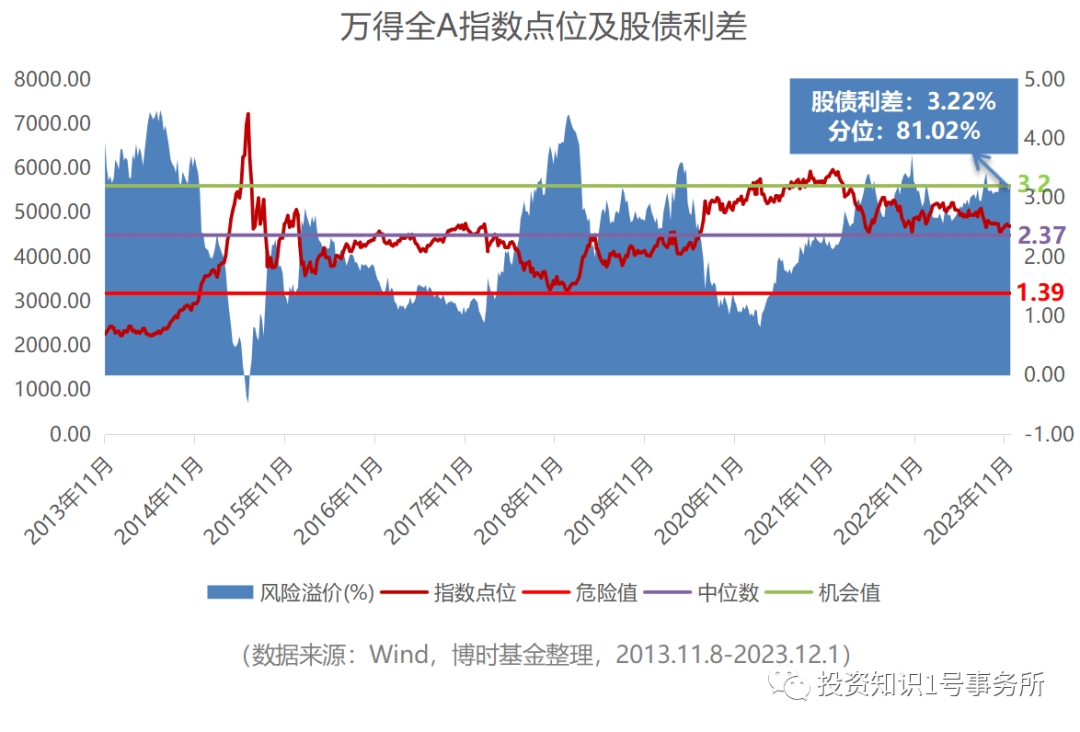

市场接连调整,已经没戏了吗?恰恰相反,从万得全A的风险溢价来看,经过短期的调整,当前股债利差已经回升到3.22%的水平,处于历史十年81.02%的高分位。换句话说,投资的性价比超出了过去十年81%的时间。

拉长时间来看,过去十年上证综指总体以震荡居多,震荡是市场的常态。如果只是单纯的一笔买入并持有,从2013年12月至今,上证综指的整体涨幅为37.34%,如果按年化来计算,年涨幅大约是3.22%。

我们需要持有超过十年的时间,才能获取到这样的投资收益,看起来似乎不太具有吸引力。

这也是为什么很多人选择择时的原因,想通过“高抛低吸”,赚取其中的“差价”收益。然而,这又要求我们需要有辨别被低估的标的的能力,同时具有等待反弹行情的耐心。很多时候,要做到这一点往往是心有余而力不足。

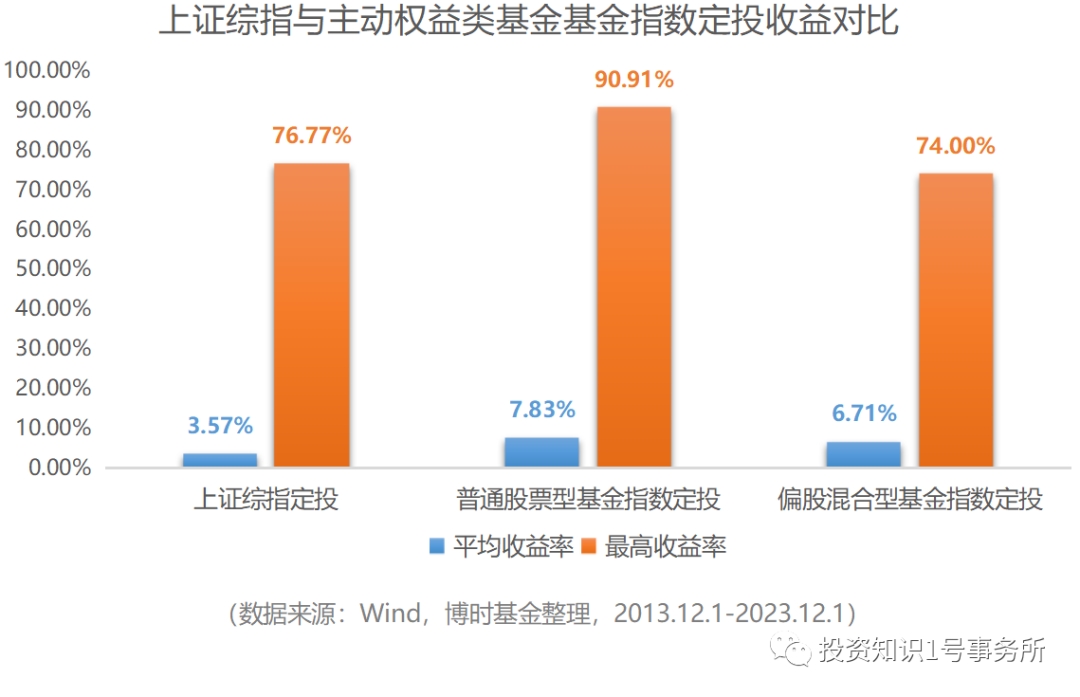

但如果我们采取定投策略呢?以每月三千元定投上证综指,定投时长为一年举例。在过往十年的任意时点开始定投一年时间,平均年化收益率能达到3.57%,最高年化收益能达到76.77%。

而如果定投的是普通股票型基金指数,平均年化收益率则能达到7.83%,最高年化收益能达到90.91%。如果定投的是偏股混合型基金指数,平均年化收益率则能达到6.71%,最高年化收益能达到74%。

市场的波折,带来的就是赚钱难度的增加。所以,当对市场未来的走势判断以及自身的择时能力缺乏信心时,同样可以通过定投来辅助,在长期向上的趋势中优化投资收益及体验。

指数点位的高低并不直接等同于赚钱的概率。失守、重回,都是市场周期规律的必然现象。唯有认清市场波动的内核,才能更好地把握市场底部的机会,积累更“实惠”的筹码。

(责任编辑:叶景)