来源:Wind

今年以来,微盘股行情狂飙,截至昨日(12月4日,下同),万得微盘股指数年内已涨50.26%。

这个涨幅把其他A股主要指数甩开了不止一条街。

让人不禁想要发问:什么是微盘股指数?为何这么猛?机会和风险何在?

什么是微盘股指数?

万得微盘股指数是由全部A股中市值居于后400的个股(剔除ST、*ST、退市整理股、首发连板未打开的标的)构成,反映居于市值分布末尾的股票表现。

该指数采用“每日调整成分股”模式,于2021年3月8日发布,指数基日为1999年12月30日。

Wind数据显示,截至12月4日,该指数基日以来上涨27744.91%。

也就是说,基日投资这个指数1元钱,现在市值约278元。

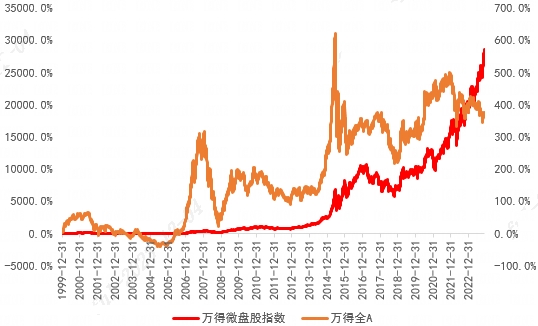

历史上看,万得微盘股指数在大部分时间里的走势与万得全A指数(代表A股整体表现)同步。

两者明显的分歧始于2021年2月。

之后万得微盘股指数一路高歌,万得全A指数却震荡下行。

万得微盘股指数与万得全A指数19991230-20231204

数据来源:Wind

微盘股指数具有以下特征(截至今年11月底):

1、市值小,中位数在22亿左右,最大不超过30亿。

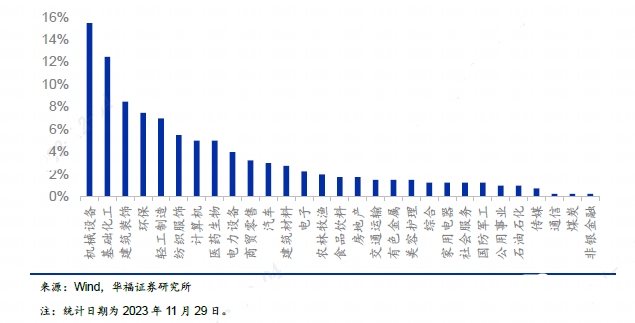

2、前三大权重行业为机械设备、基础化工和建筑装饰,数量占比分别为15.5%、12.5和8.5%。

微盘股指数行业机构

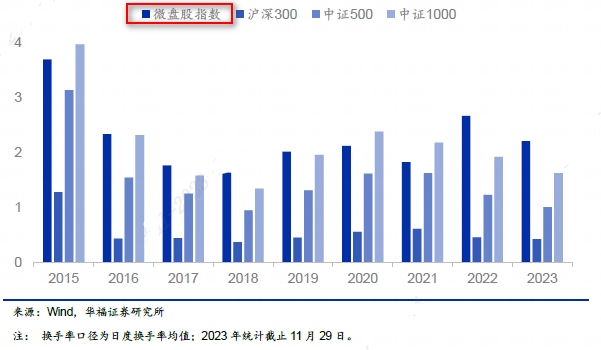

3、换手率近两年开始“领先”。

2015年至今,与沪深300、中证500、中证1000等其他主要宽基指数相比,微盘股换手率并非一直居于首位。

不过近两年情况有变,去年、今年的换手率明显高于了A股其他主要宽基指数。

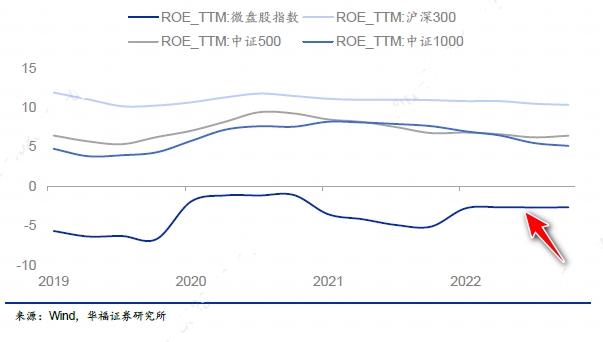

4、从盈利上看,微盘股指数并不具备优势,甚至在主流宽基指数中表现落后。

5、成交额并没有同步“上移”。

长江证券数据显示,2018年初至2023年10月,A股年成交额明显放大,但万得微盘股指数成份股成交额中枢也并没有同步上移。

2018至2023年全A年成交额分别为897、1269、2061、2571、2238和2231(前十个月成交额年化)千亿,近几年成交额明显较2018年放大。

但2018至2023年微盘股指数年成交额分别为26、32、38、29、35和35 (前十个月成交额年化)千亿,并没有显著增长。

微盘股指数为何上涨?

1、每天调整成分股或是主因

万得微盘股指数高收益,很大程度靠的是持续将涨多了的个股调出指数,达到持续止盈的效果。

长江证券数据统计显示:

微盘股指数有半数以上交易个股的持有期,在5个交易日内。

指数月均调出股票数量约42只。在这些被调出的股票中,有半数时间下月收益为负(指数已及时调出),而当月收益有94%的概率为正,月收益均值18.32%。

将月度调仓的万得微盘股指数、调出的股票分别模拟成一只基金,2004年底开始截至2023年10月末,月度调仓的微盘股指数期末净值为255,而调出指数的股票期末净值仅为1.23。

2、TOP 10%的股票贡献了大部分收益

长江证券数据显示,万得微盘股指数收益大致是由组合中10%的股票所贡献。

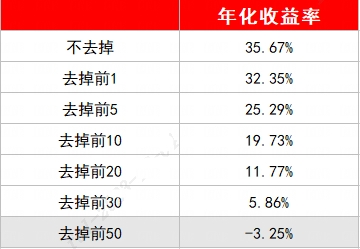

如果去掉每个月涨幅前1、前5、前10、前2 0、前30、前50的个股后,年化收益率依次下降。

甚至当去掉涨幅前50的个股后,年化收益率直接“转负”。

数据来源:Wind,统计区间:为2004年底至2023年10月底

换句话说,微盘股指数收益主要来源于其中10%的个股;去掉前1/8最能涨的股票后,指数年化收益转负。

3、近期大涨资金面驱动或是主因

微盘股的流动性不如大盘股好,更容易被资金增量所推动。

而且近两年量化机构壮大,增加了小盘股、微盘股等小市值股票的成交量。当量化和游资等非机构资金在成为主力资金时,小盘股或占优。

4、流动性风险不小

微盘股风险主要包括流动性风险、基本面风险、市场风格变化的风险等。

微盘股本身流动性欠佳,在资金积累了一定的仓位之后,集中退出可能会引起踩踏。

另外,从万得微盘指数中的成分股可以看出,其成分股业绩并不占优,或缺乏基本面强有力的支撑。当市场风格发生转向时,相关风险或不低。

(文章来源:融通基金)

(责任编辑:叶景)