来源:嘉实基金

今年以来,受多重因素影响,医药板块持续震荡,处于近三年来底部区域。近期,随着海外“减肥药”行情的爆发,以及国内创新药在美获批上市等利好,医药行情开始出现回暖迹象。

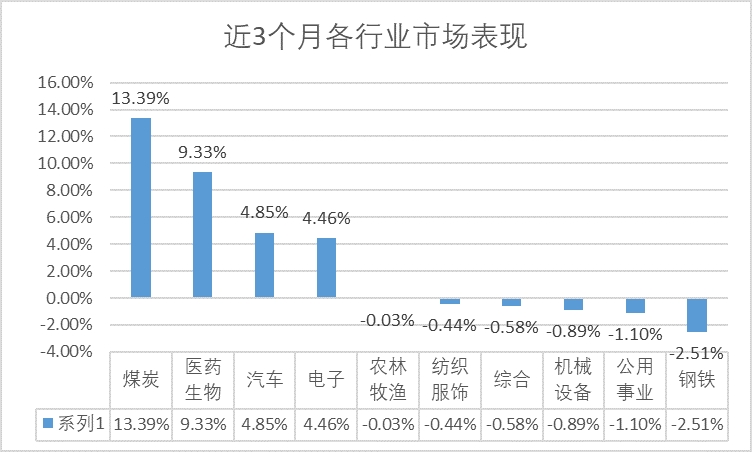

数据方面,近3个月来,医药生物行业上涨9.33%。清冷多时的医药板块逐渐初现头角,呈现回暖趋势。医药板块的回暖,能否持续?哪些方向值得重点布局?下面让我们从政策、行业发展等方面,为您一探究竟。

数据来源:iFind,截至11月30日

哪些原因促成了本轮医药反弹?

对于最近医药板块回暖背后的逻辑,嘉实基金大健康研究总监郝淼认为,医药板块处于估值、业绩、政策、机构配置的多重底部。经历近两年多的调整,医药板块估值到了历史上相对低的区域,有较高的安全边际,目前的性价比较为突出,这是医药板块目前最大的投资逻辑。

从估值看,目前医药板块的估值和持仓均处于历史底部。截至11月23日,中证医药卫生指数市盈率TTM为30.19倍,处于近十年来18.73%分位点。

中证医药卫生指数历史估值

数据来源:iFind

而当前真正影响行业发展及景气的驱动因素,或已出现改善向好的苗头。

集采政策方面,自去年下半年集采政策转暖后,主要的集采联盟在规则中均会增加“复活条款”,降幅达到设定标准后即可中选,相比早期的最低价中标,集采规则早已回归合理。

此外,2023年版的医保续约规则,在简易续约部分减缓了药价的降幅,给市场以更为明确的预期,有助于国谈续约的常态化,创新药支付环境迎来边际改善。

嘉实大健康研究总监郝淼认为,从最近一年多的品类集采降价结果看,很多品类的降幅已经比之前要明显缩窄,这背后是整个集采的规则在不断优化。政策方面的态度是有变化的。它不追求产品价格的恶性竞争和大幅降价,还是要保证产业的合理利润来去维系产业的良性的动态的发展。

随着政策的不断完善,大方向和框架是往支持和鼓励医药产业的方向在变化。大家对于政策不用特别担心,应该抱有一种积极乐观的态度去看待。

另一方面,在多重利好政策下,国产创新药从“与国际接轨”到“出海”也在逐步实现。创新已然成为行业未来发展的主要推动力,中国制药行业的发展迎来转型升级的阶段。

根据药研网不完全统计,2023年上半年中国创新药出海项目约17项,披露总金额达143亿美元,是去年同期的三倍多。海外市场的拓展,成为中国医药企业新的增长空间。

近期海外市场GLP-1类“减肥神药”引起了巨大关注,而除了减重外,该类药物在心血管保护、NASH、AD等新适应症方向也有巨大空间,这为医药行业带来了巨大的发展机会,对行业信心带来了积极影响。

还有哪些积极因素在积累?

一个最明显的积极因素是资金流入!被机构资金低配的医药行业正在迎来加仓,季报数据显示,截至今年三季度末,全市场基金的医药持仓占比为12.18%,环比提高1.11个百分点;剔除债基、指数基金、医药相关主题基金后,医药板块持仓在7.71%,同比提高1.19个百分点。

细分板块上,2023年第三季度医药板块中,CXO仓位提高最明显,中药仓位下降略明显,其他子行业仓位变化不大。从绝对金额来看:医药基金,CXO回到第一仓位,其次是化学制剂、中药、医疗服务;对于非医药主动基金,化学制剂第一仓位,其次是医疗设备、CXO。

从基本面来看,医药上市公司披露的三季报显示,线下药店、医院、化学制剂、血液制品、CXO、医疗耗材、诊断服务等领域,经营质量维持在较好的水平。

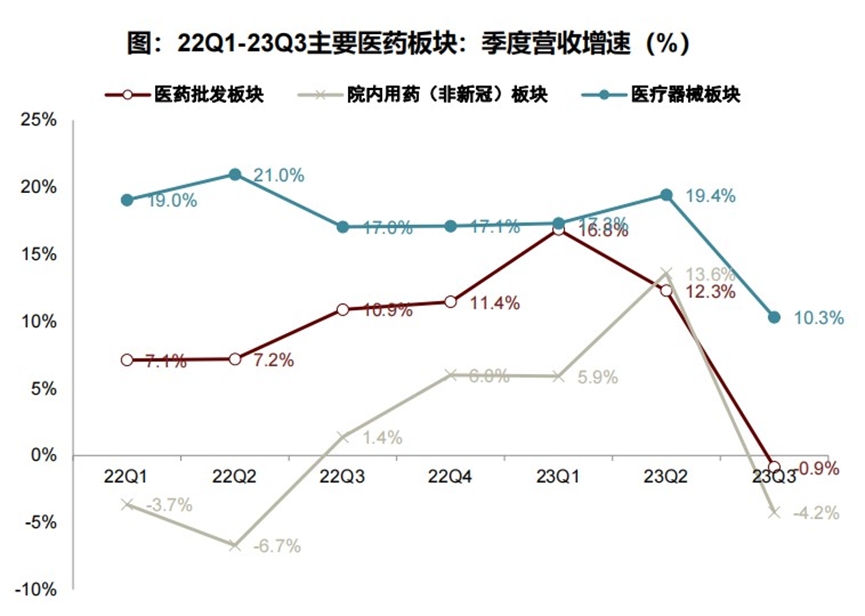

而去年由于疫情因素的扰动,医药板块整体呈现2022年三季度高基数、2022年四季度至2023年一季度低基数的状态,预计今年三季度会是医药板块的业绩低点,后续有望逐季改善。

数据来源:Wind

从更长的周期来看,老龄化和消费升级是奠定医药行业长期需求的基础,技术创新是是行业发展的不竭动力。在可预见的未来,国内医药产业仍有望保持年化接近双位数左右的复合增长,部分高壁垒、高景气的创新赛道仍有望保持20%以上的行业增速。

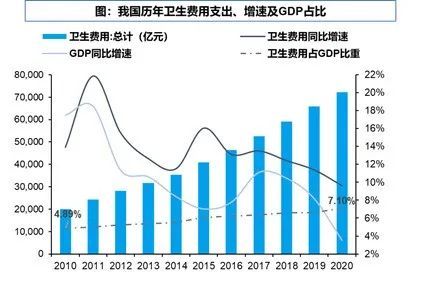

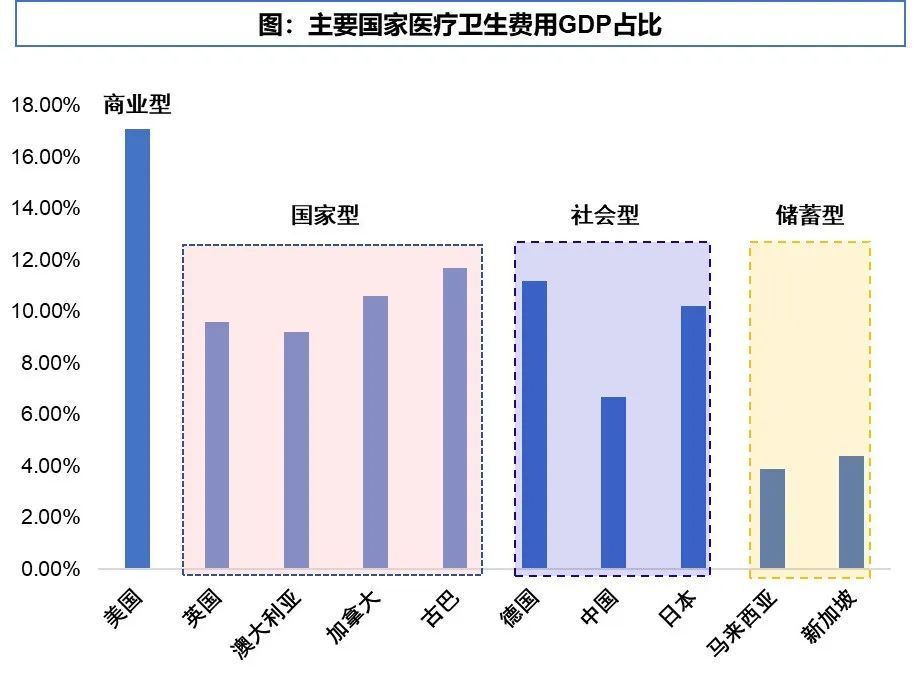

从过往数据看,2010-2020年国内卫生费用支出的复合增速为13.70%(同期GDP复合增速在9.65%),至2020年底,卫生费用占GDP的比重提升至7.10%,但该比例相较欧美等发达国家仍有显著差距,且在新冠疫情后预计我国对医疗卫生行业的投入力度将进一步加大。

数据来源:卫生统计年鉴,国家卫计委,国家统计局,世界卫生组织

海外医药板块长期表现如何?

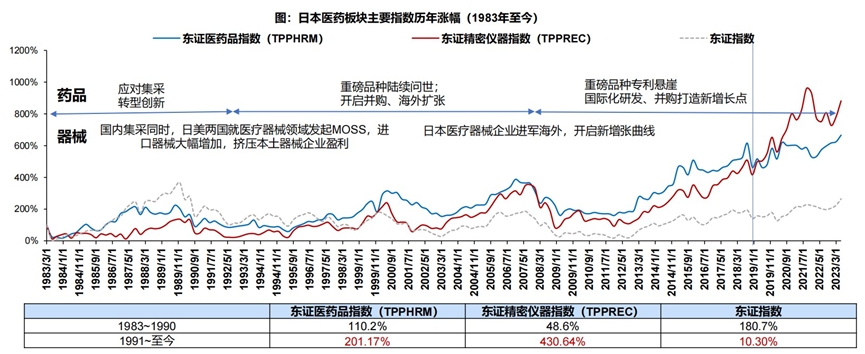

从海外经验来看,日本医药板块长期大幅跑赢市场、医疗器械和创新药企表现更优。1981年,日本开始医保控费,药品、器械价格下调对行业产生明显冲击,行业从快速增长进入下行区间。

1983年至1990年期间,短期内医保控费的确冲击了行业的表现,医药行业指数虽然上涨,但整体弱于市场。1991至今,虽然经历了日本泡沫经济破灭的影响,但医药板块(东证药品指数同比上涨201% 、东证精密仪器指数同比上涨430%,同期东证指数仅上涨10.3%)长期跑赢整体市场,取得了较好的超额收益。

日本1990 年至今涨幅靠前的医药企业,市值在1万亿日元以上的共16家,集中在医疗器械和药品两大板块(药企9家,医疗器械6家,互联网医疗1家)。药品和器械企业经历了类似的成长路径:国内医保控费打击下企业陷入经营低谷,后依靠技术创新和国际化发展,逐步打造出新的成长曲线。

资料来源:BLOOMBERG

重点关注哪些方向?

嘉实大健康研究总监郝淼表示,创新药板块仍旧是一个长坡厚雪的赛道,看好中国创新药产业的前景,创新药优质企业目前有较为显著的投资价值。创新药和创新医疗器械等细分领域,有望受益于政策层面持续支持,成长空间较大。同时,也看好为创新药研发服务的产业链,如研发生产外包、科研服务等细分领域。在估值方面,创新药板块经历长期调整后也处于估值底部区间。

临近年底,郝淼认为,创新药领域看点颇多。ESMO、ASH等行业会议陆续举行,且有2023年创新药谈判落地,同时国际化进展也值得期待。国家医保局陆续发布《谈判药品续约规则》《非独家药品竞价规则》等多项文件,对于创新药在医保谈判细则上给予多方面支持。

从需求端看,目前创新药销售金额在中国药品市场的占比为10%左右,拥有巨大的成长空间;从供给端来看,随着国内创新药企取得技术层面的长足进步以及国内丰富的临床研究资源,会有越来越多优质国产创新药产品上市。政策层面对于创新药、生物技术产业明确定位为战略性新兴产业,医保支付等支持性政策持续推出。创新已然成为行业未来发展的主要推动力,中国制药行业的发展迎来转型升级的阶段。

总体看,郝淼预计,随着美联储加息接近尾声,全球生物医药投融资有望回暖,对创新环境来说比较友好。医药行业可能迎来政策、业绩、估值三重底+创新周期向上的背景,此时入场或许是较好的时机。

(责任编辑:叶景)