来源:银华基金

今年以来,AI、央国企、减肥药等主线接连转动“命运的齿轮”,助力行情不断攀升,不少相关主题的指数基金在那些特定的时间里荣耀化身市场的宠儿,而另一边,主动权益基金的业绩表现却黯淡了许多,不少投资者因此产生了疑惑:主动基金和被动基金,到底孰优孰劣?

从长期维度看,主动基金整体占优

主动与被动之争在美国很早就有过结论,即著名的“巴菲特赌约”。巴菲特曾预测:从2008年至2017年的十年间,标准普尔指数的收益表现将超过扣除手续费等各种成本后的对冲基金组合。而这场赌约,当时只有顶级对冲基金经理泰德.西德斯接受了挑战,他精挑细选了5只对冲基金来挑战巴菲特,证明主动管理基金能够跑赢被动指数。时间快进到9年后,因为结果呈一边倒之势,标准普尔500指数完胜对冲基金,挑战者只好提前认输。

这场赌约的结果也反映出宽基指数在美国市场中的实力不容小觑,那中国市场呢?

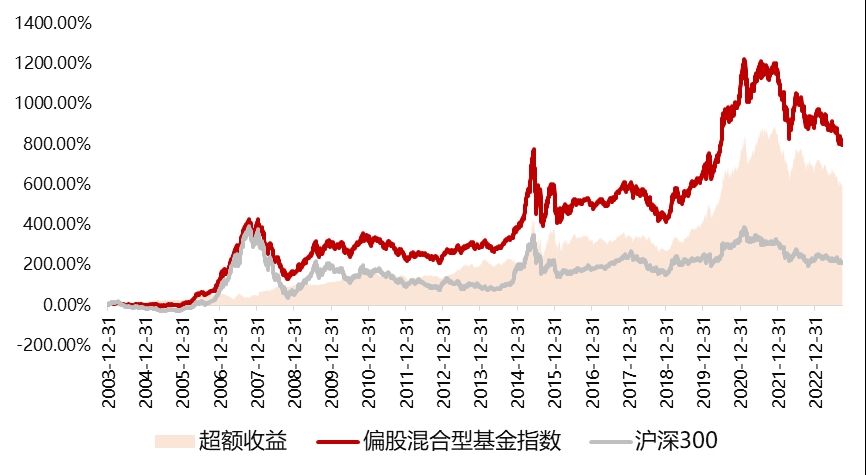

我们以偏股混合型基金指数代表中国主动权益基金的平均表现,用它来对比以沪深300为代表的被动权益基金,观察自基日以来二者的业绩表现。

中国主动权益基金VS被动权益基金长期业绩

数据来源:Wind,2003.12.31-2023.9.30。超额收益计算方法为偏股混合型基金指数累计收益率-沪深300指数累计收益率。年化收益计算方法为:区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%。指数的过往表现不预示未来收益。

从结果来看,偏股混合型基金指数收益达807.57%,而沪深300同期收益205.65%,主动权益基金的超额收益达到601.92%(年化超额6%以上)。

从过程来看,灰色区域的面积代表了偏股混合型基金指数相对沪深300的超额收益,整体上是呈现上行趋势的。可见,历史上主动权益基金在绝大部分时间中均相对被动权益基金保持优势;虽然在诸如2011、2018、2022年这些时间段稍有落后,超额收益的空间被挤压,但这种情况一般不会维持长久,主动权益基金往往奋起直追,重回领先优势,甚至能够创出超额收益的新高点。

所以,从长期视角来看,在美国,被动型基金或许是相对更优的选择;而在中国,想要获得超额收益,或许主动权益基金也有用武之地。

从行业维度看,主动被动各有所长

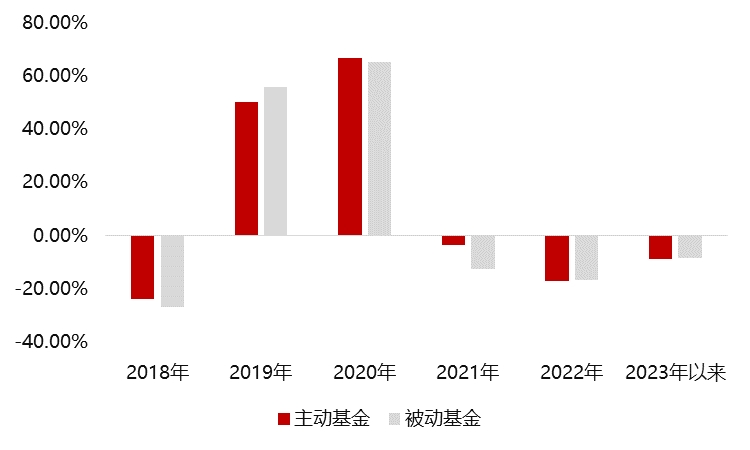

我们以消费、医药和科技这几个关注度较大的行业为代表来对比主动基金与被动基金的业绩表现。

为简化计算规则,我们以对应行业指数的涨跌幅来代表被动行业基金的平均收益表现,将其与主动行业基金的平均收益表现进行对比。

消费行业主动基金VS被动基金单年度收益对比

数据来源:Wind,2018.1.1-2023.9.30。主动基金单年度收益计算方法:该行业主动基金的单年度收益率平均数,依据基金招募说明书中约定的业绩比较基准来确定行业基金类别。被动基金单年度收益以行业指年度收益率代表,其中:消费行业指数为内地消费指数000942.CSI。指数的过往表现不预示未来收益。

结果发现:在2019年消费上涨行情初期,被动型基金的表现比主动型基金更好,原因可能在于消费的上涨行情往往由行业的龙头白马股领涨,被动基金对这些细分赛道布局或许更广,大概率能够充分享受上涨红利;随着上涨行情持续,主动基金可能增加对优秀公司的关注度并力争甄别其业绩的持续性,从而与被动基金的收益差距逐渐缩小;而在消费的震荡和下跌行情中,主动型基金则有望通过发挥选股和择时能力,表现出相对更强的抗跌性。

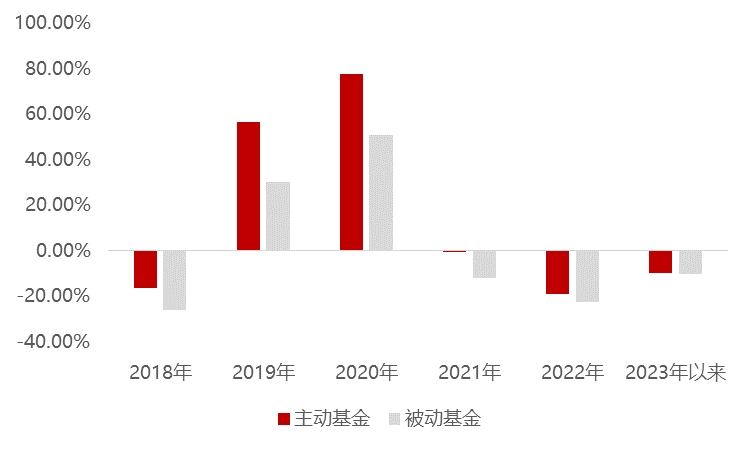

对于医药行业,从2018年至今各种市场行情下,主动型基金整体的平均表现均优于被动基金。

医药行业主动基金VS被动基金单年度收益对比

数据来源:Wind,2018.1.1-2023.9.30。主动基金单年度收益计算方法:该行业主动基金的单年度收益率平均数,依据基金招募说明书中约定的业绩比较基准来确定行业基金类别。被动基金单年度收益以行业指年度收益率代表,其中:医药行业指数为800医药指数000933.SI。指数的过往表现不预示未来收益。

这或许与医药行业的专业壁垒较强有关,并且医药的细分子行业较多,子行业之间的表现差异又通常较大,或为基金经理通过主动选股来获取超额收益提供了机会。

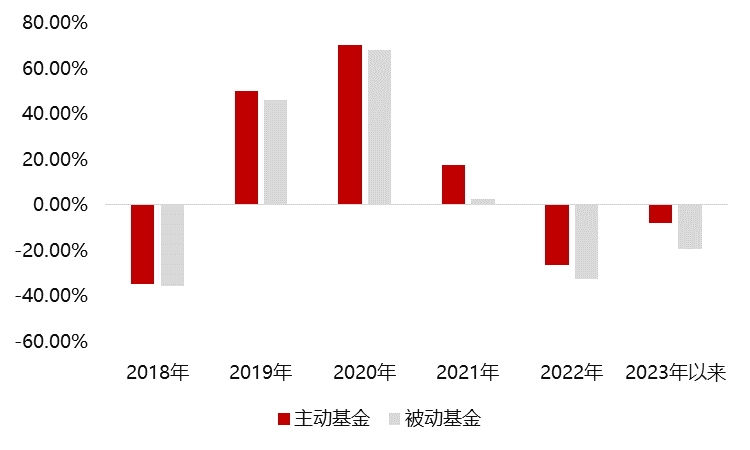

科技行业主动基金VS被动基金单年度收益对比

数据来源:Wind,2018.1.1-2023.9.30。主动基金单年度收益计算方法:该行业主动基金的单年度收益率平均数,依据基金招募说明书中约定的业绩比较基准来确定行业基金类别。被动基金单年度收益以行业指年度收益率代表,其中:科技行业指数为新兴成指000171.CSI。指数的过往表现不预示未来收益。

从不同年份来看,科技行业主动型基金表现均略胜一筹,可能与科技行业波动较大、行情切换较快的天然特征有关系:一方面,优秀的基金经理有望通过左侧交易埋伏布局科技行业的上涨机会;另一方面,可能由于主动基金的调仓灵活性更高,当行业整体发生不利变化时,基金经理可以选择及时获利了结或止损。

主动基金和被动基金的对比总结

(1)投资目标:被动型基金追求的是跟上标的指数的走势;主动型基金则是以获取超越市场平均水平的超额收益为目标,基金经理一般通过股债搭配,精选优质个股,仓位调整等策略,力争在长期中跑赢业绩比较基准,实现超额回报。

(2)基金费率:被动型基金无需大量的主动选股和调仓操作,所以无论是申赎费用还是管理费用,一般都低于同类主动型基金。

(3)投资风格:被动型基金风格十分稳定,资产配置与跟踪指数的底层资产一致,基本不受基金经理变更的影响,一般指数成份股发生变化时才会改变配置;主动型基金的风格则可能依赖基金经理个人,优秀的基金经理一般会有鲜明的投资风格和清晰的投资理念,这也是获得超额收益的要素之一,但发生基金经理变更事件,可能让风格变化较大。

(4)风险属性:被动基金是将有限的资金分散配置到指数的全部成份股中,假设部分个股出现业绩暴雷,可能会因为权重较小而对基金表现影响有限。主动基金的配置则不必这么分散,可以有选择的重仓,力争更高的收益,但基金经理也可通过主动操作来控制回撤。

(5)信息披露:一定程度上被动型基金的运作情况更容易观察,可通过其跟踪指数的走势作为参考;主动型基金只按季度频率公布重仓股,半年度频率公布全部持仓,且披露时间具有一定滞后性。

投资者怎么选?

存在即合理。在多变的市场中,主动和被动基金都有其独特的优势,契合自己需求的才是最好的。

对于投资能力较强的投资者而言,或许可以选择被动型基金来紧密跟踪市场走势;对于经验不足且没有过多时间来择时的普通投资者而言,或许可以选择主动权益基金,把选股、调仓等工作交给专业能力更强的基金经理来动态管理,争取获得超越市场平均水平的收益。

而且需要注意的是,主动基金与被动基金不是非此即彼的关系,从资产配置的角度来看,对二者都进行一定的配置或许能更好地分散组合的风险。

(文章来源:银华基金)

(责任编辑:叶景)