来源:博时基金

近来金价又开始涨了。

国际现货黄金一度升破2040美元/盎司,至七个月以来新高,也越来越逼近2080美元的历史最高值。随着国际金价上涨,各大黄金珠宝品牌也上调了零售价格,再加上龙年即将到来,黄金的消费市场更加热火朝天。

不光是普通人在买,各国央行也在增持黄金。就拿国内来说,截至10月份,中国央行已经连续第12个月购入黄金,黄金总储备量达到2215吨,在中国外汇储备总额中的占比高达4.3%,创下历史新高。

不得不说,黄金这笔买卖是真香啊。不过,金价都涨到这份上了,还能接着买吗?如果要买,还能怎么买?

先来说说,最近金价为什么涨?

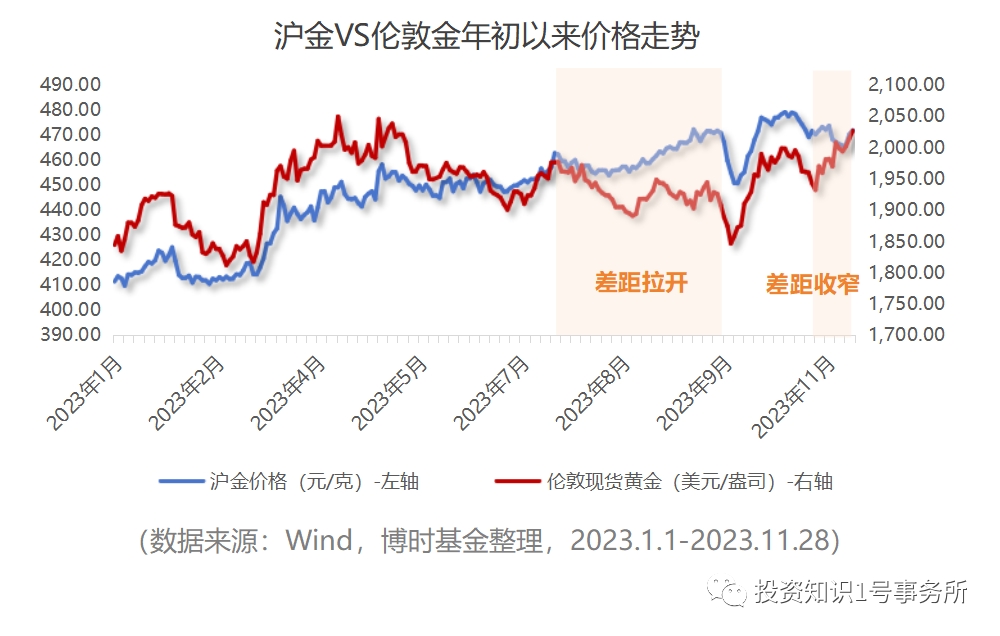

观察今年以来国内金价与国际金价的走势,虽然大致方向基本同步,但短期表现或有差异。例如今年的8、9月份在国内黄金消费需求强劲的背景下,沪金价格一度飙升,与伦敦金拉开差距,但近期这一价差已经显著收敛。

这正说明,最近这段时间,美元走弱是推动国际金价上涨的主要驱动。近期美国公布的多项经济指标均较预期疲弱,强化了市场对于美联储加息周期终结的确认,市场甚至对明年的降息空间有了更多期待。在此基础上,美元指数走弱,以美元计价的国际黄金价格也随之上涨。

但另一方面,美元指数走弱对以人民币计价的国内黄金而言影响相对中性。当美元走弱,人民币汇率走强时,相反可能会在一定程度上冲抵国内金价的涨幅,因而出现价差的收敛。

现在还能买吗?

这个问题换一个问法,无非就是金价能否继续上涨。而要解释这个问题,背后就涉及到黄金的两个属性,一是美元计价,二是避险资产。而从三个维度上说,金价中长期仍然是有上升空间的。

第一,美联储的加息预期放缓。

名义利率上升最快的阶段已经过去,而当前经济数据更是打开了降息空间,实际利率有望进一步下行,这将会拖累美元的表现。当美元出现贬值时,以美元计价的黄金就会相对升值。

第二,避险情绪的持续升温。

高利率区间对企业端业绩利润的影响将更加显著,从而放大金融市场的波动,促成更多避险和对冲性的诉求。地缘政治的冲突和全球经济修复的不确定性,也增加了市场对于黄金的避险需求。

第三,黄金保值的价值彰显。

伴随未来逆全球化和多极化的演变,美元的回流机制和信用体系正在逐步弱化。在此背景下,黄金作为一种天然的价格尺度,可作为多极化货币的信用背书,因此系统性增配的吸引力是逐步增强的。这点也体现在全球央行都在不断地增配黄金。

不过从短期上看,在汇率压力逐渐减轻的背景下,高企的境内外价差也有望继续向历史均值回归,这构成了境内金价走弱的另一层压力。

因此,短期金价“内弱外强”的格局或许仍将维持一段时间,这点也要提前做好预期。但随着后续境内外价差被顺势压回至合理水平,人民币黄金中长期配置的性价比和稳定性也会同步提高。

现在该怎么买?

首先,投资品类该怎么选?

如果是出于避险的角度,最优的选择无疑是购买实物黄金。可以去银行购买工艺成本相对较低的金条进行储存。

如果是出于投资的角度,最简单的方式是通过黄金ETF一键布局,或者是通过黄金ETF联接基金。因为黄金ETF跟踪的就是国内的现货合约,可以紧密跟踪到金价的涨跌。并且这类投资交易操作便捷,市场流动性较强,交易成本也比较低。

投资频率要如何设定?

比起单笔大额的投资,所长也更建议大家通过定投等方式,分批建仓来应对短期潜在的价格波动。特别是在金价出现调整时加仓,投资体验可能会更好。

与此同时,做好止盈线的设置,及时兑现收益。

据测算,在任意时点开始持有黄金,在持有期小于三年的情况下,复合年均回报以及正收益的概率与投资期限的长短保持正向增长的关系。而当期限超过三年以后,虽然年化回报的中位数仍然在增长,但是正收益的概率有所下降,也就是说获得到期收益的稳定性有所下降。

对于黄金而言,一般来说,2-3年是比较合适的持有期,但在波动加剧的年份,这样的时长可能会有所缩短。

黄金投资的收益,既不是短期频繁交易“换”来的,也不是简单长期持有“等”来的。正如芒格所言,认清自己的能力圈。提前做好收益预期,才能更好地帮助我们赚自己能力范围内的钱。

(责任编辑:叶景)