我国证券市场自诞生以来,已经走过了30多个春秋。回首这30余年,市场多次经历周期,不乏跌宕起伏。

自2021年初以来,沪深300指数持续低迷,跌幅已超30%;而在上一轮2018年熊市中,沪深300指数在经历了超30%的跌幅后迎来反转,随后两年涨幅超70%。

每一次熊市之后,牛市都随之而来,无一例外。因此,越是在困难的时候,我们越需要坚定信心,践行价值投资、长期投资理念,用长期配置思维克服短期波动,去获得穿越周期的长期稳健回报。

相信基民朋友们已经认识到,股票基金波动大,短期可能亏损,因此投资前需要做好长期持有的准备。

而对于本系列重点介绍的二级债基和偏债混合型基金等股债“混搭”产品来说,其波动比起股票基金还是要小得多。

那么投资这些基金也有长期持有的必要吗?我们接下来就聊聊这个话题。

长期投资的意义

美国基金界先驱约翰·博格在《共同基金常识》一书中,讲述了园丁强斯(Chance,意为“机会”,为双关语)的故事。

在强斯看来,花园里的草木生长顺应四季变化,秋冬之后便是春夏,只要草木的根基没有损伤,就仍然可以顺利生长。

约翰·博格借强斯之口,表达了他的长期投资理念。虽然市场会受到周期变化的影响,但只要经济体系依然健康稳固,投资者就应该像坦然迎接四季更替一样,理性对待市场短期波动。

约翰·博格认为,股市和债市在短期皆难以被准确预测,作为一个长期投资者,理想的投资方式是,坚定地持有一个包括股票和债券的投资组合,给自己尽可能多的时间和耐心,增强对投资心理和行为偏差的认识和抵御能力。

这样一个长期的投资计划将在未来获益,即使起初只有很少的资金量,但经过“时间复利”这个奇迹的滋养,投资收益终将逐渐积累起来。

持有多长才合适?

我们之前和大家介绍过,如果风险承受能力不高,又希望在控制波动的基础上,通过增加一些权益资产来提高收益,那么就可以考虑二级债基和偏债混合型基金。

一般来说,权益类资产比例越高的基金,波动往往要更大一些,如果持有时间较短,可能会发生亏损。那么,持有多长时间才合适呢?我们先来看看可以直接投资股票的二级债基在不同持有期限下的盈利概率。

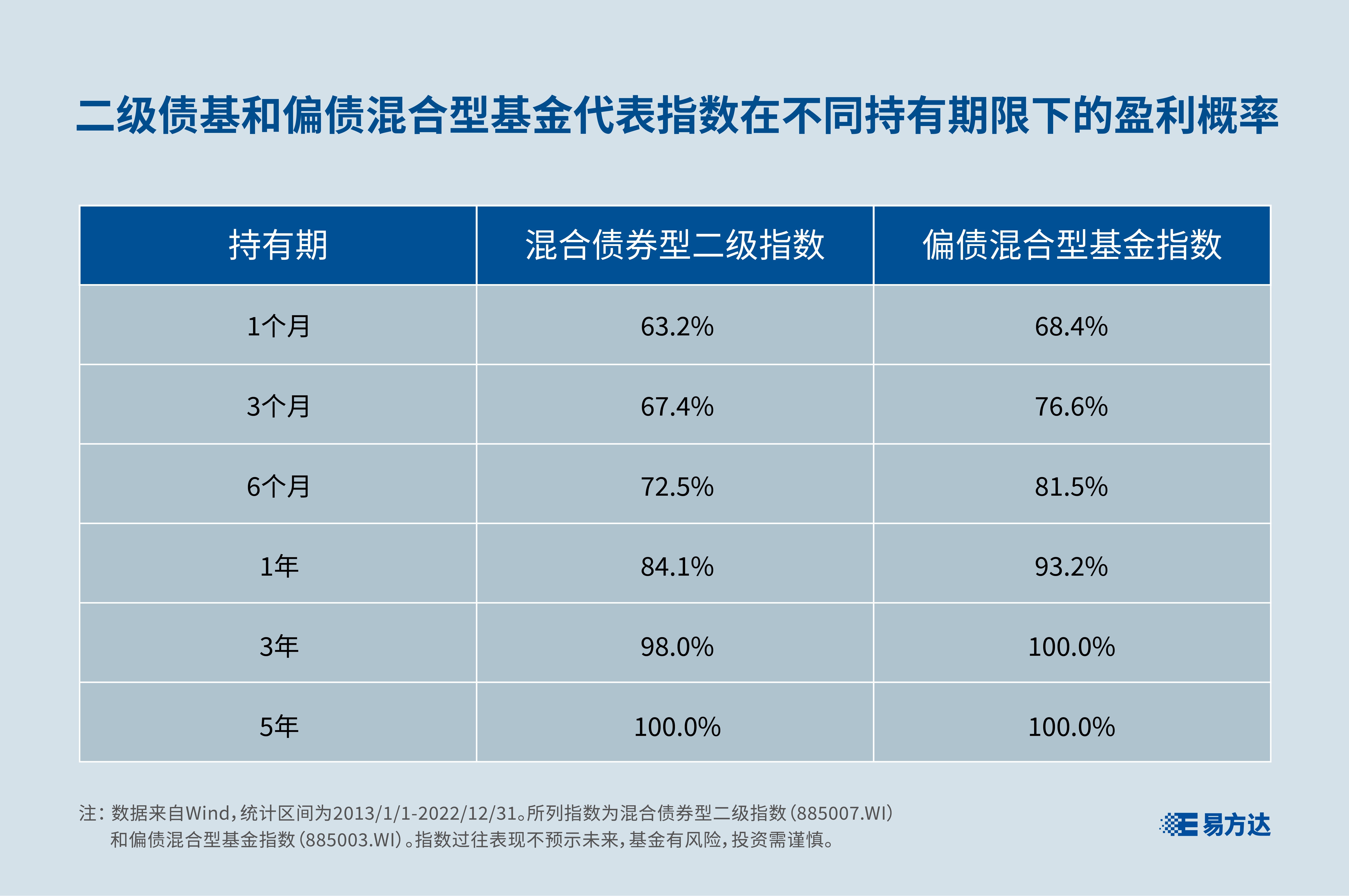

以混合债券型二级指数代表二级债基,截至2022年末,使用过去10年的历史数据测算,如果我们在任意时间买入并持有1个月,指数盈利的可能性在60%左右。

随着持有期限不断拉长至3个月、6个月乃至1年、3年、5年,这只二级债基指数的盈利概率在不断提升。

和二级债基相比,偏债混合型基金在股票资产配置比例上,拥有更高的灵活度。我们以偏债混合型基金指数代表偏债混合型基金,根据历史数据进行测算,结果显示,这只混合型基金指数投资满3年时,指数盈利概率达到最高。

需要特别注意的是,我们在文中使用的基金指数,都是用多只样本基金构建出来的,反映某一类基金的整体表现,并不是每只基金都可以获得与这些指数相同的收益率。

时间的奇迹

既然二级债基和偏债混合型基金在长期持有下的盈利概率都会更高,那么它们具体的收益表现如何呢?我们仍然以上面2个指数为例,并假设已持有5年和10年两种情况。

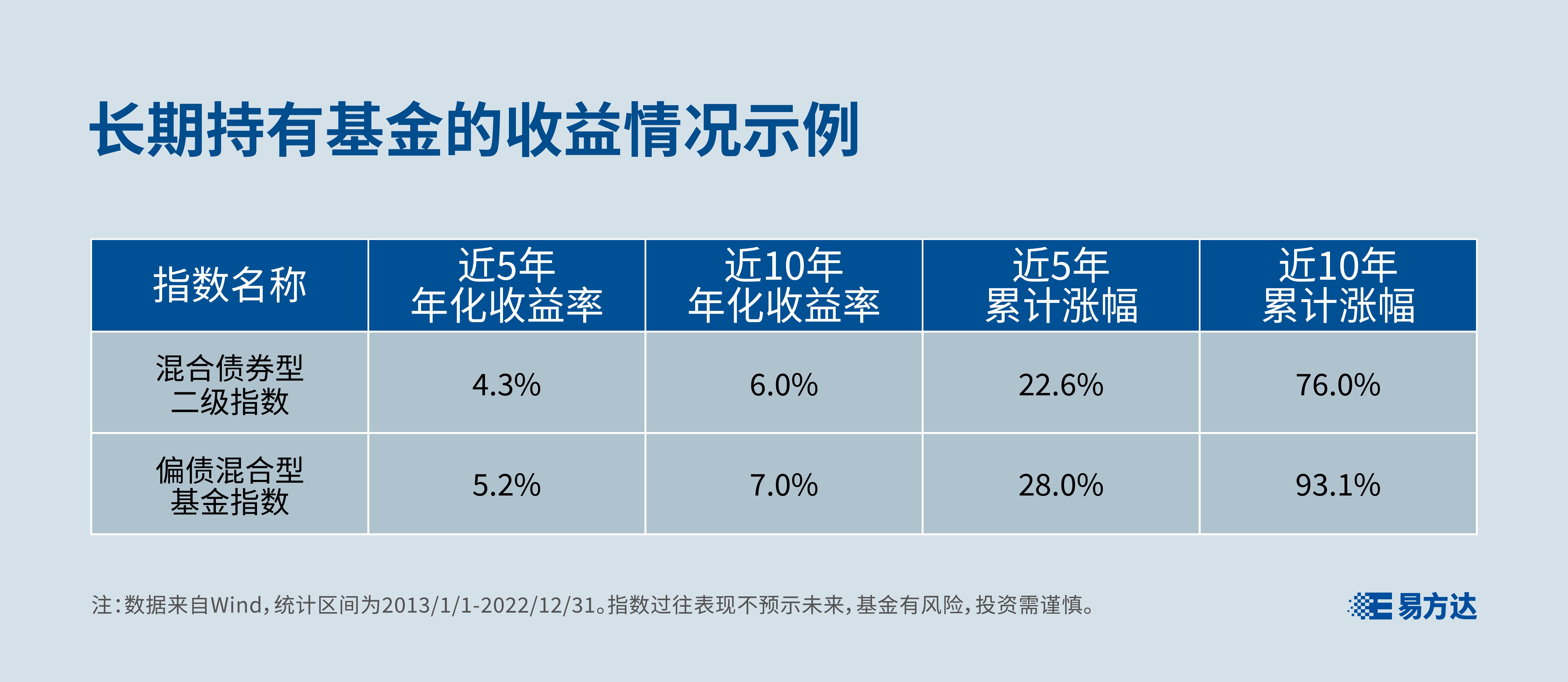

通过下表,可以看到混合债券型二级指数近5年年化收益在4%以上,近10年年化收益约6%;近5年累计涨幅超20%,近10年累计涨幅则超70%。

而偏债混合型基金指数也拥有类似的表现,其近5年年化收益超5%,近10年年化收益约7%;近5年累计涨幅接近30%,近10年累计涨幅超90%。这就是为什么约翰·博格会将“复利效应”称为奇迹。

除了二级债基和偏债混合型基金以外,其实只要能够满足自己的预期收益目标,并和自身的风险承受能力相匹配,其他类型的基金也都可以长期持有。

总之,让我们记住花匠强斯的智慧,“如果你喜欢花园,你就不介意在那儿劳作并等待。然后,在合适的季节里,你一定会看到它繁花似锦”。

(责任编辑:叶景)