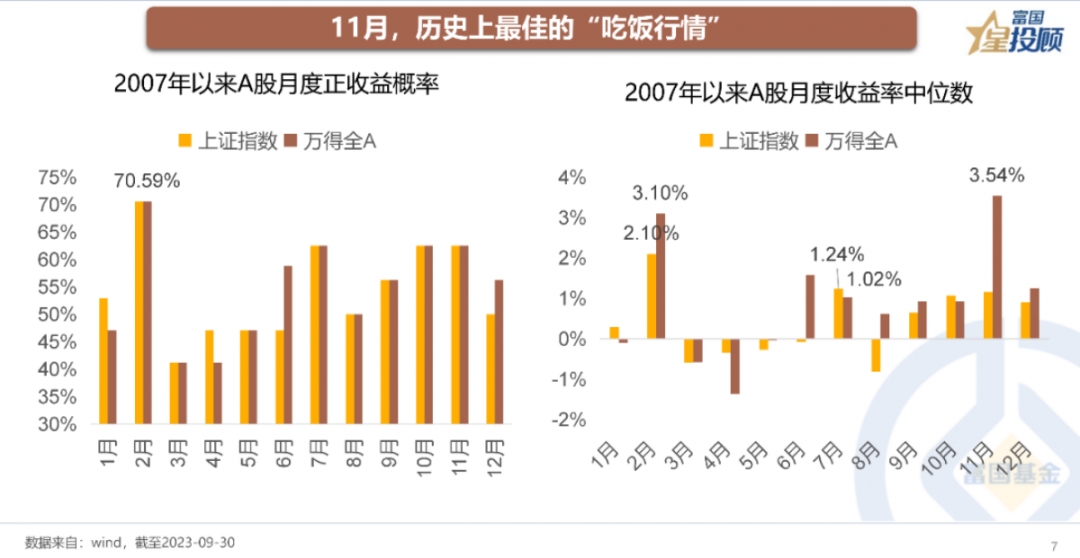

11月,历来是A股最重要的投资月份。由于11月的月度收益率中位数最高,行情演进往往伴随着前三季度业绩的落地、不确定因素大幅下降,以及新一年的政策展望逐渐展开等,而出现所谓的“吃饭行情”。

岁末“吃饭行情”的基本条件

万得全A约17倍PE处于历史24%的分位数,混合基金一年滚动回报率处于历史上10%的极端区间,三季度全部A股归母净利润结束连续9个季度下滑而有所企稳,存量社融同比增速处于历史低位,以及7.24政治局会议以来的政策不断加码,共同构成当前A股市场的基本条件。当我们深处谷底,无论从哪个方向突围,路大概率是向上的!

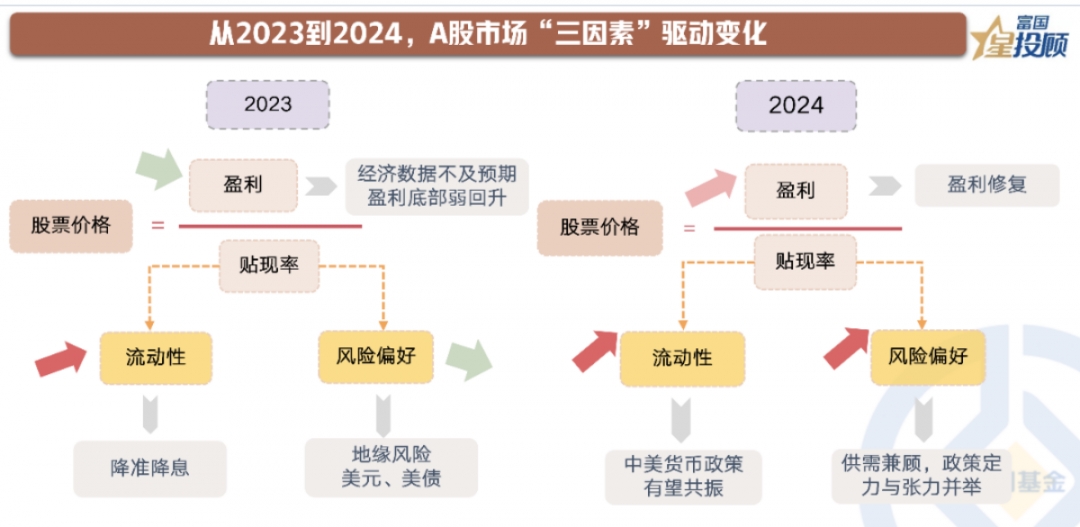

A股三大驱动因素的积极变化

前三季度,在盈利向下、风险偏好向下、流动性格局向上的共同影响下,A股市场延续震荡下跌的态势;但从2023过渡到2024,这三大A股核心驱动将显著改变。首先,盈利筑底反弹,逐渐走向低幅度修复通道;其次,中美货币政策有望走向共振,流动性维持宽松格局;第三,由于政策定力与张力并举,美债、美元对A股的影响有望逆转,风险偏好有望迎来积极改善的窗口期。

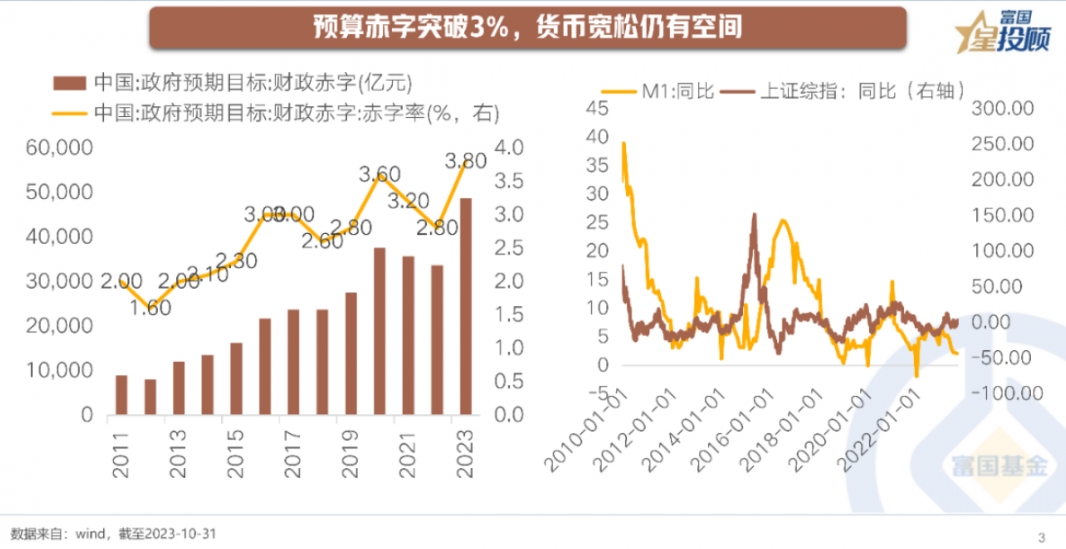

预算赤字突破的象征意义

10月份1万亿国债增发有三点超预期:一是在财年即将收关之际增发国债,突破赤字;二是国债发行按特别国债管理,本可不纳入赤字,但本次却反其道而行之;三是此次国债增发,是杠杆加在中央,支出落在地方。10月M1回落至1.9%,连续6个月下降后基本触底,后续货币的宽松仍有空间。

基本面预期的积极变化

从上市公司盈利来看,尽管今年三季度全部A股归属母公司净利润同比增速为-2.86%,但结束了自2021年一季度以来的下行态势,盈利增速已经触底修复。从核心驱动来看,随着补库存周期的推进,A股盈利有望进一步改善。历史上,工业企业产成品存货增速见底上行的周期,A股多见震荡上行。

全球经济:迟到的“东升西落”

今年以来,由于中国经济受地产下行等因素影响,复苏力度低于预期;相反,美国经济在超额储蓄的支撑下韧性十足。但随着超额储蓄的耗尽,以及制造业PMI回落,美国经济增长最大的驱动正在减速;与此同时,超过33万亿美元的未偿还债务与加息周期后的高利率环境,使得美国经济面临重重挑战;加强同中国的对话与经贸互动,符合经济发展的基本规律。

金融市场已为海外经济走弱计价

展望2024年,随着全球经济“东升西落”,本轮美元、美债收益率的周期大概率筑顶。随着美联储明年5月降息预期在全球金融市场逐渐提升,在2022和2023压制全球风险偏好的最重要因素已在融冰。随着美债收益率的见顶回落,A股市场成长股的估值压制被逐渐解除。

11月,不可辜负的期待

统计2007年股权分置改革以来A股市场的月度回报走势,有以下几个典型的规律:(1)11月是全部A股月度收益率中位数最高的月份,即“赔率”最高;(2)如果用月度正收益概率来看,7月、10月、11月都是仅次于2月的月份,即“胜率”较高。

原因在于前三季度业绩公布之后,不确定因素逐渐下降;而且,随着年底重要会议来临之前,市场对于政策充满憧憬,市场风险偏好也往往有助于提升。

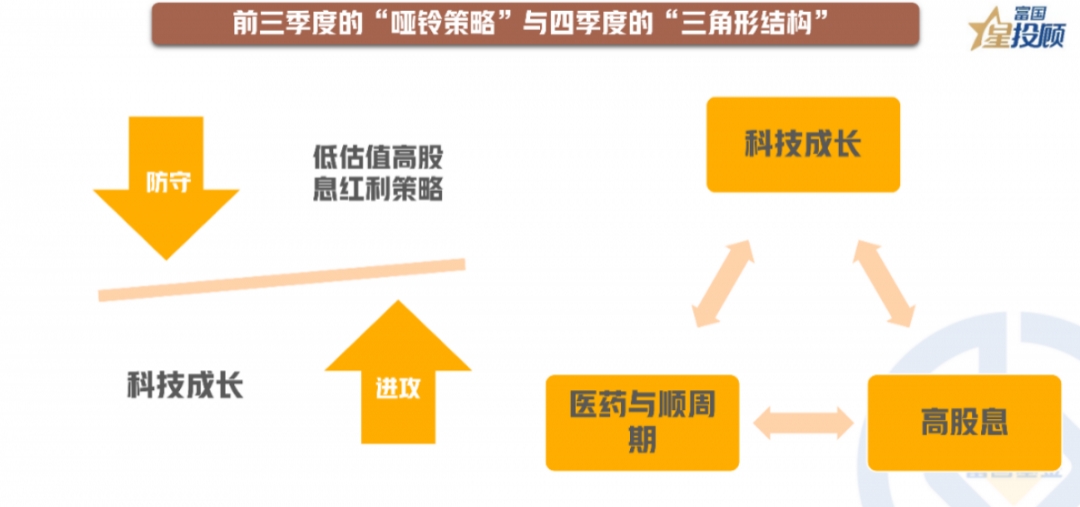

行业配置,从哑铃策略到三角形结构

前三季度,进攻买科技成长、防守买高股息红利资产的“哑铃型”策略,随着美债收益率见顶回落,市场风险偏好有望逐渐提升,而逐渐过渡到“三角形结构”:在前期“哑铃型”配置中,强化对于医药和顺周期行业的配置。

(文章来源:富国基金)

(责任编辑:叶景)