来源:中欧财富

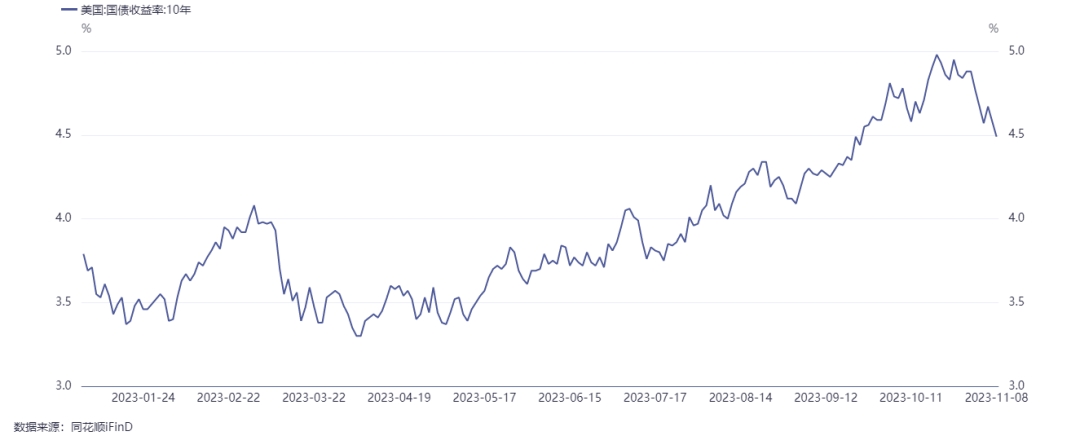

从下图中我们可以发现,美债收益率从今年6月以来持续上行,主要可以归结为以下两个因素:

美国10年期国债收益率表现

数据来源:iFind,2023/01/03~2023/11/08

美债供需失衡

从供给端来看,美国联邦政府公布的2023财年财政赤字为1.695万亿美元,比上一财年增加23%。面对如此巨额的财政赤字,政府就需要通过发债来解决。

而从需求端来看,买债券的人却并不买账。一方面,美联储从去年6月1日开始缩表,对于美债的持仓量持续下滑;另一方面,3月硅谷银行事件发生后,商业银行对于美债、尤其是久期较长的美债持有更为谨慎;同时,外国投资者对于美债的需求也在降温,据纽约联储数据显示,外国和国际货币当局持有的美债自8月中旬以来,在短短两个月内已累计减持近220 亿美元美债。(参考:《2023-11-05_粤开证券_宏观研究:近期美债收益率大起大落的成因和未来走势》)

供应持续放大,需求却有减无增,供大于求,美债价格下降,收益率也就自然上升了。

经济强劲,通胀高企

今年以来美国经济展现的韧性也一定程度上推高了市场对于实际利率的预期。而在通胀方面,9月美国CPI同比上升3.7%(数据来源:iFind),仍高于美国希望达到的2%的目标,能源和住房价格的强势,使得美国通胀的下降速度也一缓再缓。

两者共同的作用下,给10年期美债收益率上升提供了进一步的动力。

而到了11月,事情发生了一些转机:

(2)四季度美债发行低于预期

10月30日和11月1日陆续公布的财政部再融资计划显示,美国四季度预计发行的国债总规模与长端国债规模均低于市场预期。(参考:《2023-11-05_粤开证券_宏观研究:近期美债收益率大起大落的成因和未来走势》)

(2)10月制造业及劳动力市场数据回落

11月初公布的10月美国ISM制造业PMI降至46.7,终结了连续三个月的上升趋势;而当月的新增非农就业人口更是超预期的降到了15万,失业率上升3.9%,创下去年一月以来新高。(数据来源:iFind)

对长端美债超预期供给担忧的减弱以及经济表现的降温使得10年期美债收益率在短短几天内发生“跳水”。

10年期美债收益率的攀升意味着投资者通过购买国债的方式就能获得较高的收益,这会大大削弱其他资产对于投资者的吸引力。

同时,美元指数也和美债收益率间一般也有正相关的关系,美债收益率上升、美元变得更值钱了,也会吸引投资者将资金从新兴市场撤出,转而投向美国市场。

所以,美债收益率的下行,有利于资金重新回流到新兴市场,短期内或利好新兴市场股指的表现。

对于我们国内的投资者来说,首先可以关注港股市场,由于港股市场中外资占比较高且港币和美元挂钩,相比于A股市场对于美债利率的变动更为敏感,反弹时的力度可能也会比A股更大。

其次是可以重点关注A股市场中成长风格的行业,如估值在大幅调整后已具备更高安全边际的可选消费和医药、表现出上行拐点的特征的半导体和电子板块、科技板块中已具备估值性价比的新能源等。

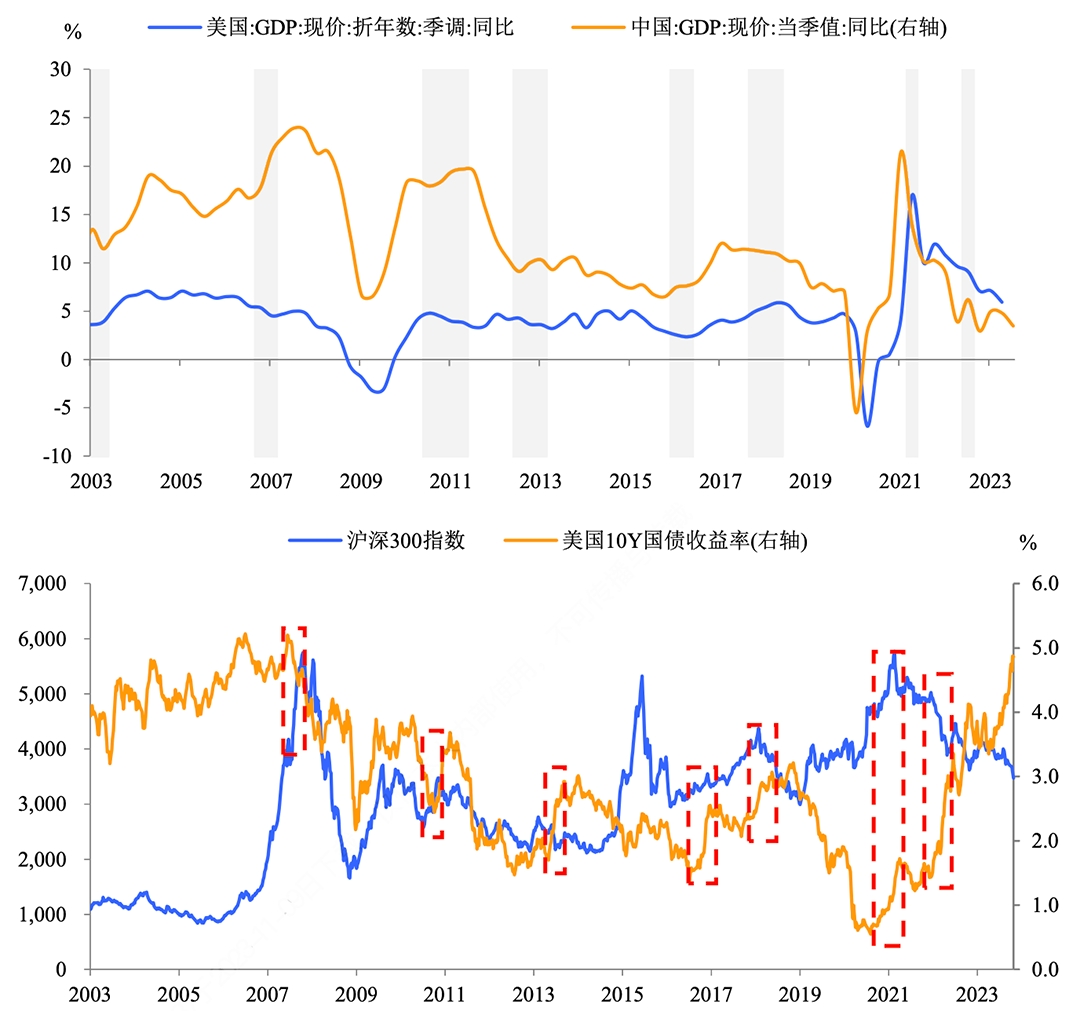

不过需要注意的是,A股的长期表现并不完全取决于美债利率的变动。根据券商研究的结果来看,历史上几次美债收益率与国内股指呈现的负相关性,本质上是中美经济周期错位导致的。

美债与 A 股的负相关背后是中美经济周期的错位

注: 灰色阴影为中美经济周期错位时期,虚线框为十年期美债利率飙升时期,数据来源: Wind,东吴证券研究所,图片来源:《2023-10-26_东吴证券_宏观点评:美债利率对中国市场影响几何?》

由于国内的货币政策取向独立自主,国内经济基本面、政策等因素更是影响股指表现的关键。眼下,国债增发、汇金入市等积极政策有望加速市场回暖进程。我们现在需要做的,或许就是在合适的位置进行均衡布局。

(文章来源:中欧财富)

(责任编辑:叶景)