来源:博时基金

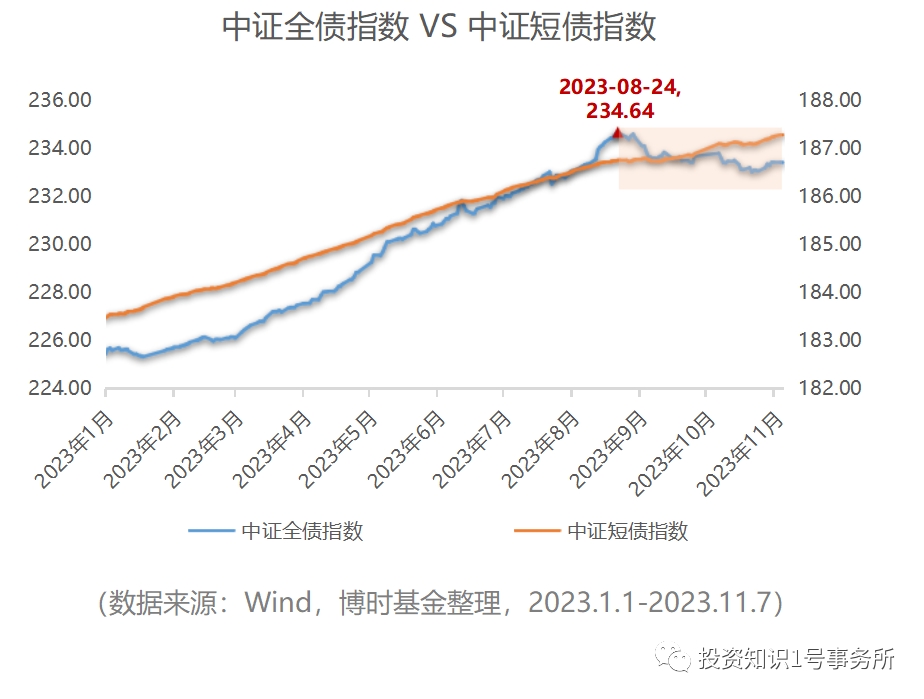

“股债跷跷板”似乎还在来回探寻一个平衡点。自8月末以来,市场风险偏好抬升,债市持续呈现横盘震荡模式,中证全债指数回落,其中短债指数表现相对稳健。

作为资产配置中的“安全垫”,债市震荡难免引起市场的忧虑,甚至有人开始担忧会不会重现去年11月的那波下跌。

债市近期为何调整?

债市最近的调整,总结下来受到两方面预期的影响。

(1)经济基本面回升预期

7月政治局会议提出加大宏观政策调控力度以来,市场对于稳增长发力的信心持续提振,地产政策也超出市场预期。同时,工业品价格回升,部分企业开启小幅补库周期,经济数据呈现出底部企稳回升态势。

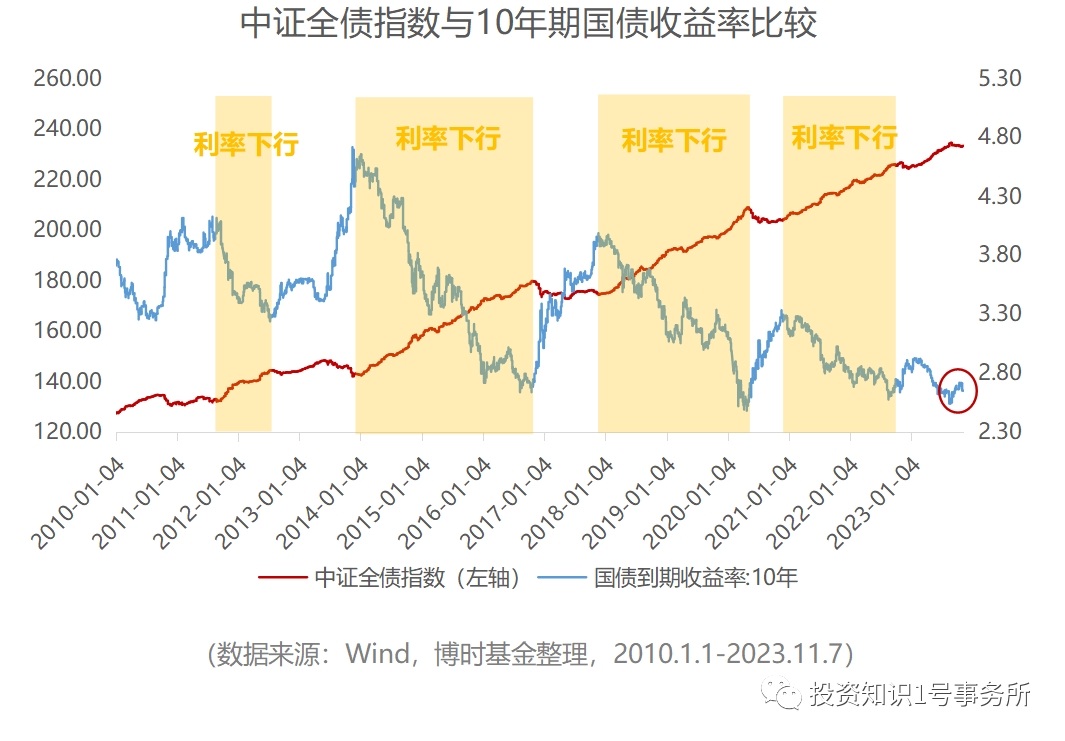

而债券市场的行情,与经济周期和风险偏好有着比较强的相关性。在经济回暖的预期变化下,市场的风险偏好回暖,债市利率上行压力开始显现,十年期国债收益率爬升,债券资产价格下跌。

(2)资金面偏紧预期

一方面,今年8月以来,美债收益率持续攀升,“外强内弱”的逻辑使得美元指数持续走高,人民币汇率出现波动。稳汇率背景下,短期国内流动性边际收紧。

另一方面,近期增发万亿特别国债也给债市供给带来一定扰动。增发国债意味着市场上的债券供给量变大,而市场的流动性会变少。资金面趋紧将推升市场的资金价格,利率便会因此上涨,进而对债市形成下行压力。

本轮调整与去年11月有何不同?

2022年末债券市场调整的根本原因,在于政策发生了较大的转向。当时发布的优化疫情防控的20条措施、金融支持房地产市场平稳发展的16条措施等等,都提振了市场的风险偏好。

这种政策转向一改此前投资者对于债市的预期,而机构也在这一利空之下对债券规模集中减持,进一步加剧了负反馈效应。

对比起来,本轮债市的调整,则主要来源于市场对资金面趋紧的预期,而并未出现机构集中减持的现象。资金面的边际变化、经济周期的轮动,都属于债市中常见的影响因子。虽然短期这些导致债市谨慎的因素依然存在,但要进一步造成去年末那样的扰动,显然也不够充分。

本轮调整还会持续多久?

从经济基本面来看,在地产政策超预期释放后,当前地产销量虽有所修复但幅度不明显。而近期PMI则重新趋于回落,经济修复的拐点仍有待进一步确认。

从资金面来看,增发万亿国债意味着政府杠杆的提升,如果利率上行会进一步增加偿债利息负担。因此在加杠杆的过程中,通常会有货币政策的边际放松作为配合,来压低国债、地方债的融资成本。

并且在目前汇率阶段性稳定的情况下,在经济仍未见到强有力的回升之前,货币政策仍有进一步宽松的空间。

总的来看,债市利率的抬升幅度,仍取决于后续稳增长政策落地情况,以及库存去化结束后进入新一轮补库周期的情况,需要结合经济和金融数据的表现继续观察。

不过,短期压力虽然存在,但在稳增长的大背景下,货币政策后续大概率还将延续稳健偏宽松的基调,这也会对债市形成一定的支撑。

未来是否要转向权益类投资?

现在经济预期修复了,股市也开始回暖了,面对债市的调整,是否应该把更多的钱转向配置在权益市场呢?

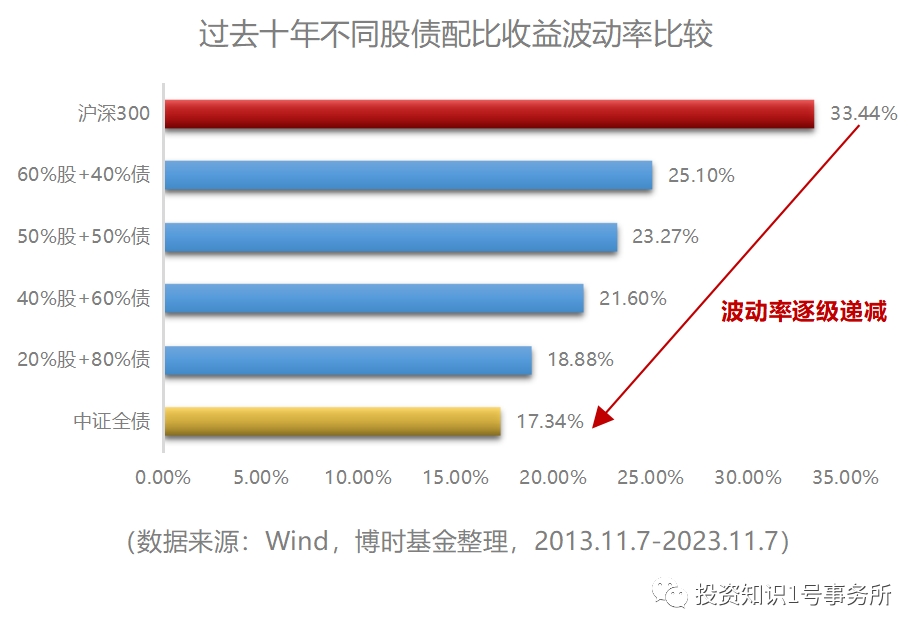

短期债市虽有波动,但拉长时间来看,由于有票息收益作为打底,债券资产始终具备长期向上的趋势,并且其波动仍是远小于股票市场的。

从过去十年不同股债配置权重的收益表现来看,在增加债券资产打底的过程中,整体收益的波动将得到有效的控制。随着债券资产所占比重的提高,波动率呈现出逐级递减的特点。

而从过去十年维度,虽然权益资产收益弹性更大,短期上攻动力更足,但由于近年来权益市场的调整,当前收益也出现震荡回吐。如果是在单纯持有而不做止盈的情况下,过去十年满仓沪深300指数的收益甚至较满仓中证全债指数要更低一些。

权益市场具备高收益、高风险的特点,但并非每一个人都适合在权益市场孤注一掷。

短期债市的波动并不能否定其在资产配置组合中的长期价值。诚然,仓位可以根据各类资产当前的性价比灵活调整,但无论如何,固收资产仍然是组合配置中减少波动、提高稳健收益体验的不可或缺的一环。

(责任编辑:叶景)