来源:华夏基金

走过春夏秋,转眼就到了最后一个季节,“冬藏”之际,一年中最简单的物候特征就要呈现。

而与自然界的“万物收藏”不同,步入岁末,资本市场上对于A股“躁动”行情讨论居多,过去20年间,市场在岁末年初无一例外都出现过长短不一的修复行情。

当前宏微观基本面逐渐修复,国内重要会议和政策助于缓解市场中长期担忧;美债利率回落和中美关系阶段性改善有望提升A股流动性和风险偏好;分子+分母端利好齐聚或将推动10月底以来的A股上涨行情持续展开。

但是反弹中又总是不乏震荡和对方向的重新选择,底部向上的行情总是欲拒还迎、欲说还休,没有一个良好的心态是很难等到牛市的真正回归。

其实A股投资这么久了,说起投资这件事,别有一番滋味在心头,最终小编总结了十字箴言:投资不简单,何不简单投。

投资不简单

1、投资不简单,认知很难

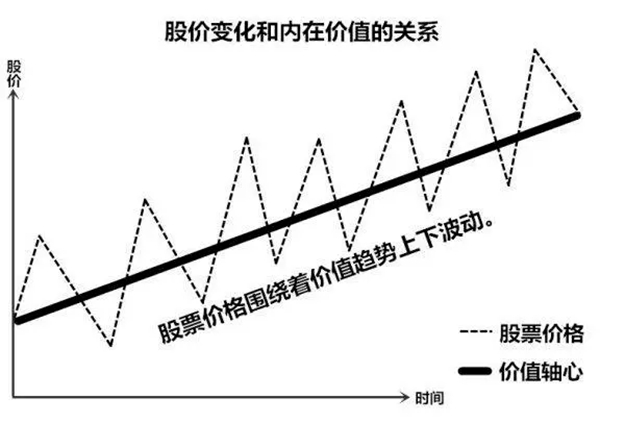

投资的本质是对认知的变现,既要理解企业长期业绩的趋势,也要关注短期估值层面的波动。

从长期来看,股价的长期走势是由内在价值决定的,判定企业的内在价值是一件需要专业性的事情,如同《投资中最简单的事》一书中所说:宏观上涉及国家的政治、经济、历史、军事,中观上涉及行业格局演变、产业技术进步、上下游产业链变迁,微观上涉及企业的发展战略、公司治理、管理层素质、财务状况、产品创新、营销策略等方方面面。

但是从短期来看,股票的回报又是由市场的供求关系决定的,核心是基于预期和情绪的博弈,所以股价总是起伏不定,即便是对企业长期业绩趋势有深刻理解,也可能阶段性折戟。

德国证券专家科斯托兰尼有个精彩的比喻:股市中价值和价格的关系就像是遛狗时人和狗的关系。价格有时高于价值,有时低于价值,就像遛狗时人通常缓步向前,而狗忽左忽右、东走西蹿,有时跑在人前,有时跑在人后,正如股价的波动常常远大于基本面的波动。

有时候,狗跑离主人的距离之远、时间之长会超出你能忍受的范围,让你怀疑绳索是否断了……

其实,绳索只是有时比你想象的长,但基本从来不会断,价格终会围绕在价值左右,作为投资者,应该把更多的精力放在企业内在价值身上,而非股价短期涨跌上。

2、投资不简单,操作很难

资本市场是人性的修罗场,既要洞悉人性,却又不能被人性牵绊,这看似矛盾的现实就是股市的哲学真谛,投资如悟道,千古以来,修炼者如麻如黍,但真正悟道者不知凡几。

市场是公平的,会把同样的机会给到所有人,但对事物不同的看法以及不同的决断能力,必然会导致截然不同的结局。在一场危机中,普通的投资者只能看到“危”,而聪明的投资者往往能抓住“机”。

在市场恐慌的时候,普通的投资者关心的是接下来会不会继续跌,而聪明的投资者看到“遍地机会”,只在意自己能否把握住绝佳的时机。所以他们才总是能从容地识破市场的非理性波动,并利用人们的恐慌与贪婪赚钱。

很多人穷尽一生寻找“财富密码”,想要买在市场“最低点”、卖在市场“最高点”,但实际上数据却说明,投资者的择时等不恰当的操作恰恰是降低收益的主要原因。

数据来源:上海证券基金评级研究中心以设立时间满3年且规模高于2亿元的基金为样本做了一份《投资者择时效应分析》,1. 回报领先是指加权平均净值利润率(投资者回报率)高于基金收益率,落后则反之;2. 相对收益是指加权平均净值收益率超越基金收益率的平均水平,2017.1.1-2019.12.31

3、投资不简单,市场很难

择时为什么这么难?因为市场总是变化莫测,并且投资收益是由极少数时间贡献的,鸡肋时间占大多数。

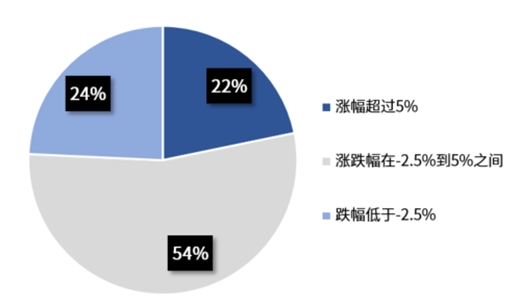

事实的确如此,回溯近20年来A股的月度表现,从概率上看,只有在占比1/4的月份里,万得全A指数的月度涨跌幅超过了5%,投资者能感觉到行情的“高光”,但是在其余3/4的月份中,A股似乎都处于没有什么赚钱效应的弱市。

万得全A指数近20年月度涨跌幅分布

(数据来源:Wind,统计偏股混合型基金指数自2004年1月至2023年9月共计239个月的月度涨跌幅分布情况;其中,52个月份月涨跌幅超过5%,占比22%;129个月份月涨跌幅在-2.5%到5%之间,占比54%;58个月份月涨跌幅低于-2.5%,占比24%。)

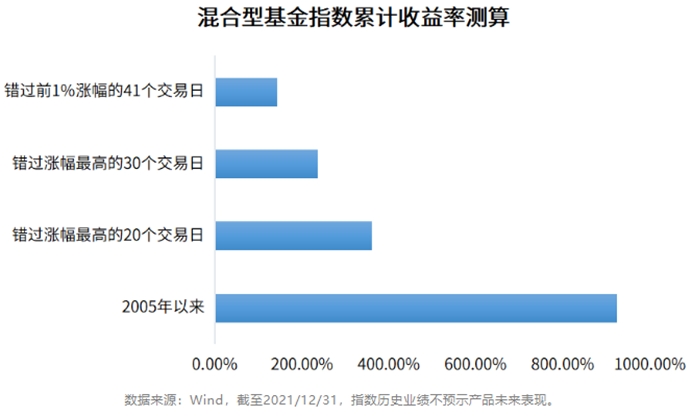

如果错过单日涨幅较高的交易日,持有偏股混合型指数的收益率就会出现溜滑梯般的下降。

数据显示,从2005年以来混合型基金收益率923.46%,如果错过涨幅最高的20个交易日,收益率下滑至359.53%,若错过涨幅最高的30个交易日,收益率下滑至235.76%;若错过涨幅前1%的41个交易日,收益率下滑至142.86%。

何不简单投

1、何不简单投?春水东流

约翰·邓普顿曾说:在投资里,代价最昂贵的一句话是:这次情况有所不同。事实上,并没有什么不同。

当我们用“放大镜”看市场的时候,容易过于聚焦短期。短期的数字涨跌,总是容易冲击我们的情绪与信念,但如果拉长时间,用“广角镜”来看的话,可以看到每次市场大幅调整之后,都能弹得起,而且比之前的高点更高。

上证指数“广角镜”

(数据来源:Wind)

本轮持续下跌的时间似乎超出了预期,终于,8月底始,从活跃资本市场重磅政策“四箭齐发”,再到房地产政策优化“组合拳”落地,我们在最深的绝望中迎来了政策底。

走过牛熊我们会知道,市场下跌之后要企稳回升,通常要经历三个底:政策底、市场底和经济底,呈现政策发力、市场触底、经济反弹的走势规律。

绝望的人终于等来希望,但是政策出现后,一般会有一个底部反复的过程,在政策效果和持续性的博弈中震荡。但是重磅政策出台与市场阶段低点出现的时间差距,往往只有1-3个月且下跌空间并不大。

一旦市场底到来,新一轮行情空间往往较大、持续时间较长,以万得全A为例,过往五次底部反转后上涨平均可持续2~3年,平均涨幅为224.84%。(数据来源:Wind,测算采用万得全A(881001.WI),过往数据不预示未来表现)

风已起,势已立,风继续吹,春水东流。

2、何不简单投?行则将至

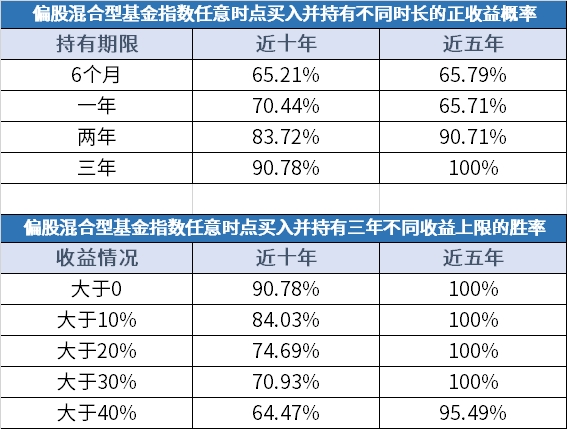

对于权益型基金而言,“时间”是一剂心安的良药,坚持长期投资,能够帮助投资者获得合理的回报,持有时间越长,长期回报越丰厚。

以偏股混合型基金指数(885001.WI)为例,测算近十年、近五年中任意一天买入、不同持有时长下的收益情况,结果显示,持有时间越长,胜率越高,平均收益率越高。

近几年来,随着权益投资大时代的到来,权益类资产优势进一步凸显,过去五年任意时间买入偏股混合型基金指数,已有数据来看,持有三年的正收益占比为100%,取得30%以上收益的占比为100%。

数据来源:Wind,测算指数为万得偏股混合型基金指数(885001.WI)近十年数据区间为2013-1-1至2023-1-1;近五年数据区间为2018-1-1至2023-1-1

3、何不简单投?那些等待的时候是沉淀

有的投资者高位进入市场,面对浮亏的账户,问小编什么时候能回本,小编认真做了一些统计:

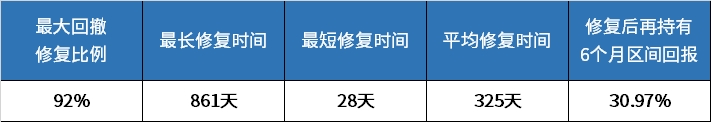

统计了偏股混合型基金指数(885001.WI)成份基金中成立满五年的450只基金,回测发现在2017年1月1日至2021年12月31日期间,这些基金出现最大回撤后:

有412只基金能够恢复下跌前的净值,占比高达92%,其中用时最长的花了861天,用时最短的花了28天,平均恢复天数为325天。

这样看来,即便买在了高位,经历大幅回调后,基金也是大概率是可以回本的,不过回本时间有长有短。

更能坚定我们持有信心的数据是,这412只基金在修复最大回撤后的6个月的平均回报高达30.97%。(数据来源:Wind)

注:数据来源wind。样本基本为wind开放式基金分类-混合型基金-偏股混合型基金。统计2017/1/1-2021/12/31基金回撤,则需统计成立满5年的基金(2017年前成立)。根据wind指数编制规则可能定期纳入并剔除相关成分基金,以上统计基于历史数据分析,不构成对未来的预测或预判,仅供参考。

时间的力量为如此强大?事实上,视角不一样,最终的结果就会截然不同。因为短期的价格由供求关系决定,而长期的价格由内在价值决定。

如果对于市场的视角过于短期,会发现投资是一个“零和游戏”。你赔的钱就是对手赚走的钱,比拼的是对情绪的感知、对人性的把控以及运气,不仅容错率极低,而且对心态的考验巨大,因此很难稳定盈利。

但如果我们把视角拉长至长期,投资就变成了“正和游戏”。因为场内的投资者最终是在共同分享经济增长和企业盈利带来的红利,比起短线的兵戎相见,只要站在顺应经济发展的正确赛道中,就有望实现盈利。

因此也不难理解,那些能在投资的长跑中胜出的赢家,大多数都不是依靠费时费力的短线择时,而是在一条长坡厚雪的赛道上坚持长期主义,利用复利的力量实现滚雪球。

所以《时间的玫瑰》一书中也写道:巴菲特之所以伟大,不在于他在75岁的时候拥有了450亿美元的财富,而在于他年轻的时候想明白了许多事情,然后用一生的岁月来坚守。

投资不简单,何不简单投。如果你简单,那么整个世界也就简单。风已起,势已立,在等一等。

(责任编辑:叶景)