来源:华夏基金

近日,公募基金三季报披露完毕,数据显示,三季度末公募基金数量达到11,239只,市场规模达27.16万亿元。(来源:Wind)

全市场所有公募基金持有A股的市值为5.39万亿元,占A股总市值的比例由二季度末的6.65%升至6.70%,蝉联A股最大的机构投资者。(来源:兴业证券)

作为市场风向的“指南针”,公募基金的操作往往对投资有一定的指引作用,因此公募基金在每个季度的动向都备受关注。

三季度的权益市场阴晴不定,从“政策底”到“市场底”的过程中,投资主线并不分明,那么,公募基金在三季度整体进行了哪些操作?本次三季报里到底透露了哪些投资线索?

三季度基金的持股仓位变动?

从持股仓位变动来看,尽管三季度市场情绪较为脆弱,主要宽基指数悉数下跌,但公募基金呈现出逆向布局的态势。

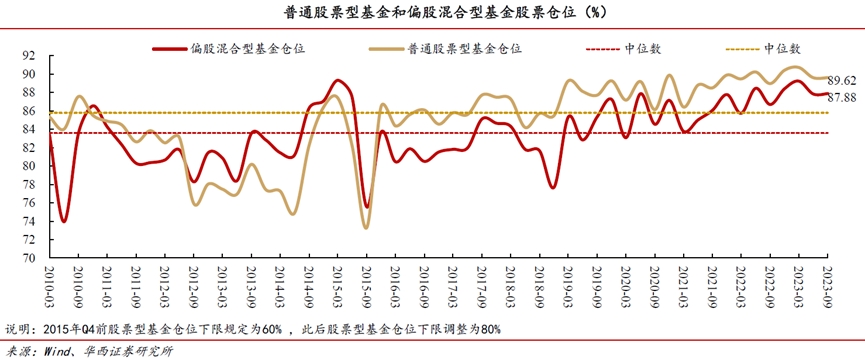

三季度末普通股票型基金和偏股混合型基金的股票仓位分别为89.62%和87.88%,相较上季度末分别上升0.01和0.05个百分点。

此外,据兴业证券统计,可以根据市场状况调整股债配比的灵活配置型基金在权益仓位调升方面尤为显著(较上季度末上升0.16个百分点),符合我们对于市场正处于较高胜率“磨底区间”的认知。

当然,由于主动偏股基金当下的仓位整体处于2010年以来的较高水平,市场的赚钱效应与信心也尚在恢复途中,在新发规模等增量资金连续入场之前,市场可能仍将维持存量资金博弈局面。在经济基本面与产业趋势的共识形成前,不妨淡化指数波动,重视结构性机会。

(来源:华西证券、兴业证券、中信建投证券)

三季度公募基金都买了啥?

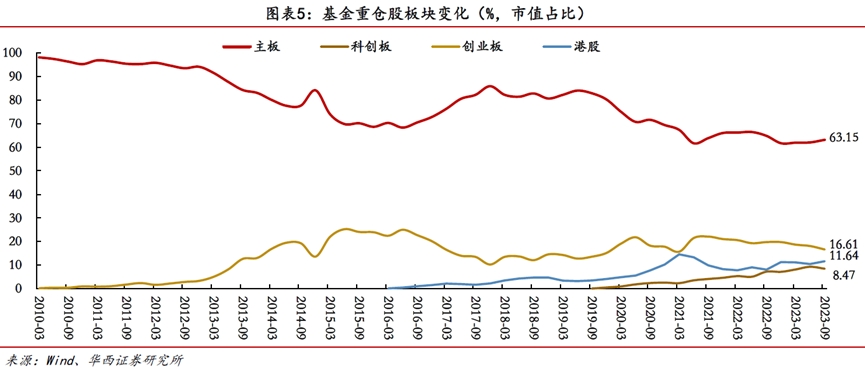

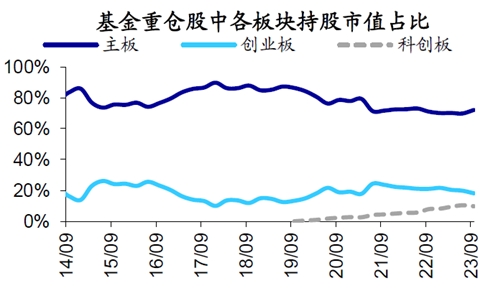

板块方面,主板仓位略有回升,不过仍处于历史低位;创业板持仓占自21年二季度以来持续下降,但整体仍超配;此外,科创板略微下降,港股明显提升,且二者配置比例均来到90%分位点之上,表明看好程度处于历史高位。

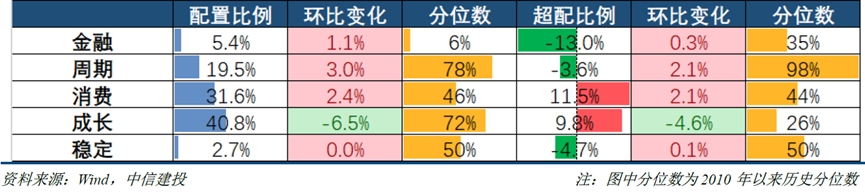

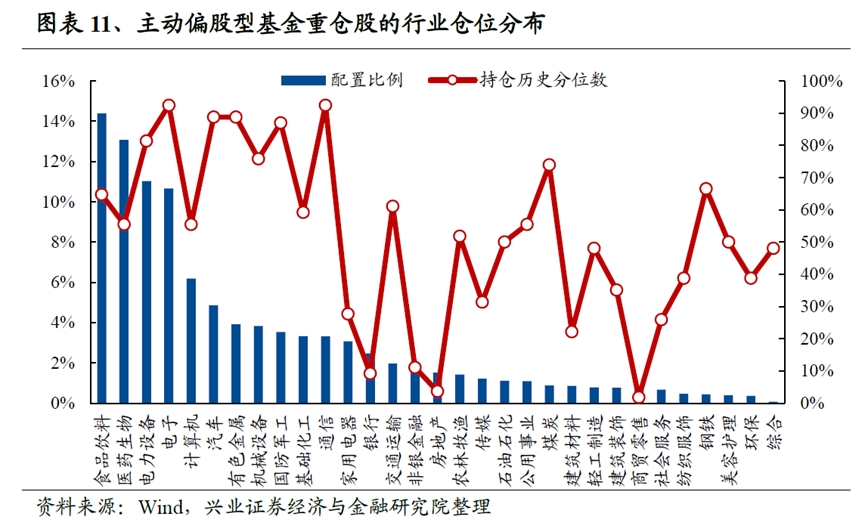

风格方面,三季度主动权益类基金明显加仓消费和周期,减仓成长。但从绝对配置比例来看,成长风格仍然是公募基金的“心头好”,占据主导地位。

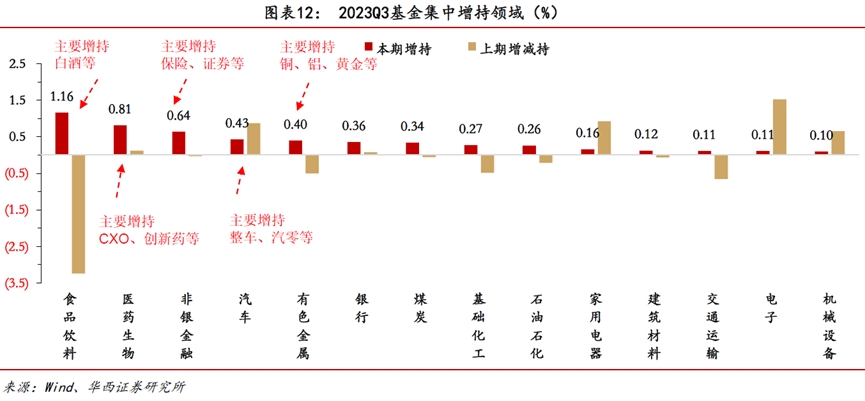

行业动向方面,三季度权益类基金主要加仓食品饮料、医药生物和非银金融。其中,白酒、CXO、创新药等细分领域增配市值领先。

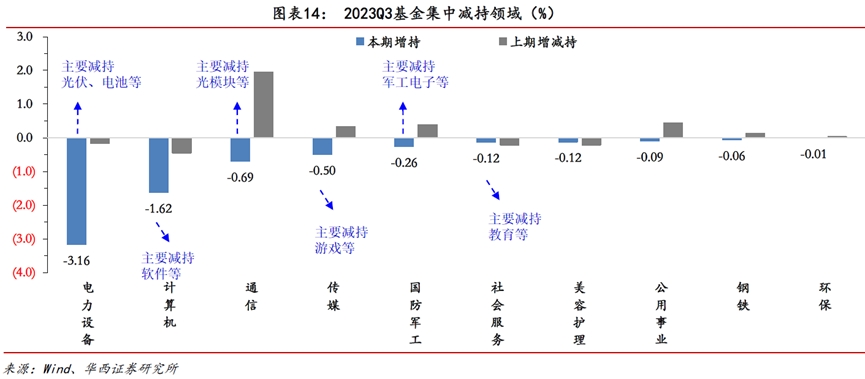

减仓方面,三季度基金减配幅度较大的行业主要是电力设备、计算机和通信。

持仓占比方面,截至三季度末,主动偏股型基金绝对仓位前五大行业分别是食品饮料、医药生物、电力设备、电子、计算机。其中,电力设备退至第三位,而医药生物在时隔2年后重回前二。

(来源:华西证券、中信建投证券、兴业证券)

基金三季报中传递出哪些投资线索?

1)关注成长方向的拥挤度出清

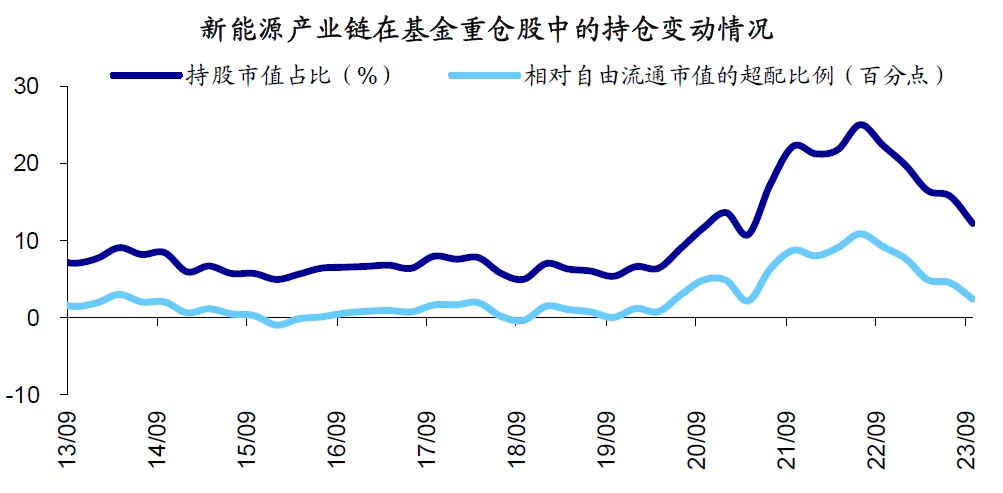

三季度公募基金配置整体向主板蓝筹倾斜,成长风格则遭遇了较多减配。但值得注意的是,成长方向的代表性板块——新能源产业链经历的持续减仓已超过1年,在三季度末的配置比例较前期高位已下降近50%。

(来源:Wind、海通证券,截至2023年Q3)

广发策略研究显示,从电子、医药等行业的历史配置经验来看,超配比例连续回落一年半左右、超配幅度降到1倍以下是筹码压力缓解的信号。当前新能源各子赛道当前筹码消化程度:风电>储能>光伏>新能源汽车。不妨关注赛道在拥挤度回落后可能酝酿的反弹机会。

(来源:广发策略)

2)关注“低估值+困境反转”的胜率窗口

三季度公募基金主要加仓了悲观情绪与估值消化较为充分的食品饮料和医药生物,同时基于经济周期底部回暖、消费复苏的预期增持了汽车、家电、有色等顺周期方向,在加仓思路方面呈现出一定的“低估值+困境反转”特征。

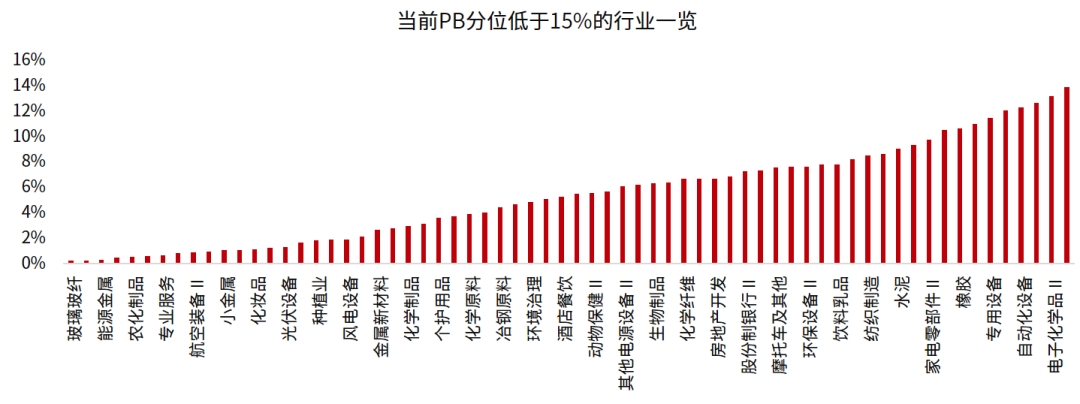

事实上,历史经验显示,低估值策略在四季度往往更加有效,体现的是不确定性增加的情况下,预期越低的行业越具有短期获取超额收益的可能。

当然,目前市场整体水位线并不高,但从估值来看,市净率处于近3年15%分位以下的行业主要集中在新能源、周期、金融、地产、半导体、食品饮料、汽车等方向,可以保持适当关注。尤其是对于具备低估值+成长双重属性的新能源车、半导体、汽车等。

(来源:Wind、华夏基金,2023.10)

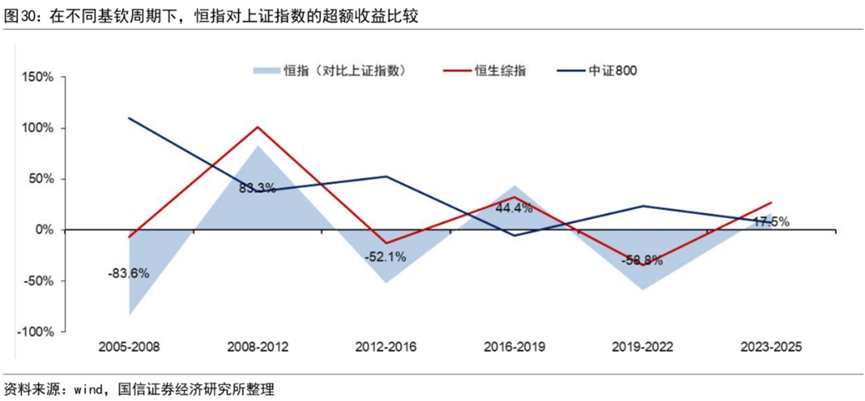

3)关注港股的底部“可为期”

据统计,相较于A股,港股有一个“循环往复”的规律。即在港股估值较低的时期,港股在下一个库存周期往往跑赢A股,包括2008-2012年、2016-2019年,以及预期的2023-2025年。三季度主动偏股基金显著加仓港股,港股持股市值占比为10.1%,相较三季度环比上升1.0个百分点。(来源:国信证券)

尽管港股的反转还需要得到国内经济数据继续改善和海外流动性紧缩告一段落的验证,但总体而言,目前恒生指数的估值仍然处于历史低位,市净率仅有0.87(来源:Wind)。在这个位置从长期来看,机会理应是大于风险的,港股可能再次进入可为期。

4)关注科创板的时代投资机遇

从2019年开板至今,公募基金对科创板的配置比例日益上升,当前已接近10%。

(来源:Wind、海通证券,2023年Q3)

从去年二十大提出“安全与发展并重”后,科创板在未来的机会得到市场的广泛关注,科创50以及新出炉的科创100指数也因此站在了聚光灯下。同时,在汇聚了一大批尖端科技产业集群的背景下,“硬科技”已经成为科创板的一个鲜明标签。

站在当前,我们依旧看好科创板块在未来几年的机会。一方面,从募资-创收的角度看,23年科创板盈利有望开启向上周期,类似2012年底的创业板,从更宏大的角度看,科创板中大批TMT相关个股直接受益于数字经济的发展,具有鲜明的时代感,是与时代同行的投资。(来源:海通证券)

(责任编辑:叶景)