昨日市场继续下跌,险守2900点,31个申万一级行业全军覆没,无一收涨,市场情绪濒临冰点……(数据来源:wind,2023/10/23)

小编不禁想到了去年的这个时候,上证指数也是在3000点上下挣扎,最终在10月底达到阶段性底部。

市场的下跌已经充分计入了投资者对于远期国内宏观基本面的悲观预期。但从历史经验来说,这往往也对应着A股中长期底部区域位置,当下其实不应让悲观情绪占据上风。

定投,或是当下市场的应对之道

当下的是市场是什么样的呢?是人人喊着底部要来了,却迟迟没见到“底”的市场;是政策持续出台,大家都眼巴巴等着数据验证复苏的市场。

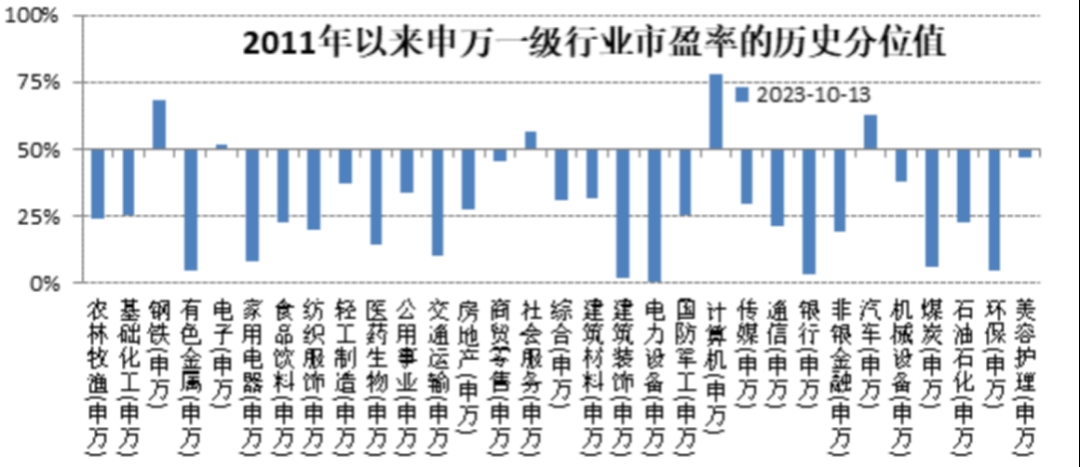

从市场估值来看,目前大部分的行业估值均处于历史较低分位,当下或已处于底部区间盘整阶段。

数据来源:wind,申万一级行业,截至2023/10/13

而从市场基本面的情况来看,7月以来国内市场政策频出,从房地产到消费,再到近期的“国家队”出手、国有企业回购以及第三季度GDP、9月社会消费品零售总额双双回暖……总总迹象也都表明,A股面临的环境或许很难进一步变差。

我们总是希望对市场能有准确的预测,比如预测现在就是市场底、明天市场能上涨。但事实是,我们不得不承认市场是多变的,再专业的学者、再缜密的逻辑,在预测这方面也会有出错的时候。

这个时候我们不妨换个思路:与其去预测市场表现,寻求一个100%的对或错,不如舍去预测,从投资常识出发去投资,通过定投来寻找模糊的正确。即在震荡的市场环境中保持在场并持续积累便宜筹码,等待反弹机会。

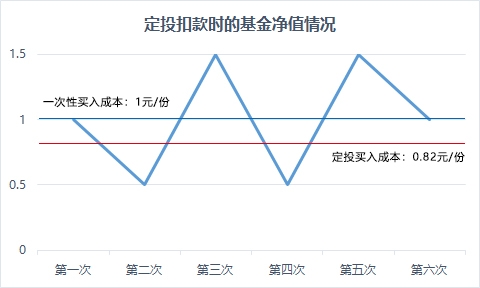

定投的主要作用是帮助我们平摊持有成本,举个简单的例子:假设我们需要投资6000元基金,分别采取一次性买入和分六笔定投(每笔1000元)两种方式买入。若基金净值走势按如下假设波动,在不考虑交易手续费的情况下,一次性买入的成本为1元/份;而通过定投买入的成本是0.82元/份。

注:成本单价=申购总金额/确认总份额。此处结论仅限于数据测算,是基于一定的假设进行的计算,存在局限性。产品净值在定投时点需符合特定净值,并买入特定份额后可得出此结论。若定投过程与此处演示不符,实际收益可能与上述测算得出的结论不一致。以上仅供参考,投资者买入基金产品存在本金损失的风险。

定投,也不是万能药

在很多情况下,定投或许能帮我们获得不错的结果,但定投,也不是万能药,在决定定投前下面这两点小编还是想给大家提个醒。

(1)定投≠一定赚钱

在趋势性下跌的环境中,定投短期内也难以避免会产生亏损,相信有很多这两年开通定投计划的小伙伴都深有体会。

不过由于市场的长期表现多是震荡的,很少会出现持续上涨或下跌的情况,如若定投时间内市场出现反弹,由于定投在前期下跌过程中平摊了持仓成本,在反弹过程中也就能体现出它的优势。

所以开通定投计划后,如果短期内账户收益不佳,不妨保持耐心、再给定投一些时间。

(2)定投≠躺平

我们前面说到,定投往往需要一定时间才能看到成效,但这个时间也不是无穷。从下面这张拟合图我们可以发现,在定投的5年里,定投收益率的最高点出现在了2021年2月,而后的时间里,累计收益率却并没有见长。

出现这一现象的原因在于这5年的时间里,市场经历了完整的牛熊交替,定投在下跌环境中平摊持有成本的作用反倒被弱化了。

数据区间:2018.01.01-2023.01.03,使用iFind定投计算器,以中证偏股基金指数(930950.CSI)为模拟定投标的,定投方式为月定投,每月5日定投,定投金额为1000元,定投区间收益为14.91%,期间复合年平均收益率为2.77%;计算方法:区间收益率=(投资内收益/本金)×100%;区间复合年化收益率=(现有价值/本金)(1/N)-1,其中N为定投年数。此模拟为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。

因此开通计划后,我们偶尔也需要关心下定投,比如在达到目标收益率或是市场过热的情况下选择止盈,待市场调整后再次开启定投。

(文章来源:中欧基金)

(责任编辑:叶景)