来源:融通基金

4月17日,万得微盘股指数强势反弹9.68%,一扫前两日颓势。

有市场人士分析,前两日微盘股大跌主要是对相关政策的过度解读、误读。

16日晚间,证监会上市公司监管司司长就分红和退市有关问题答记者问,明确指出退市指标调整旨在加大力度出清“僵尸空壳”、“害群之马”,并非针对“小盘股”,市场有观点认为“本次退市规则修改主要针对小盘股”,这纯属误读。

问:上周五,证监会发布了《关于严格执行退市制度的意见》,证券交易所同步发布了修订后的股票上市规则,向市场公开征求意见。有观点认为这对小盘股走势造成较大冲击。请谈谈您的看法?

答:本次退市指标调整旨在加大力度出清“僵尸空壳”、“害群之马”,并非针对“小盘股”。在标准设置、过渡期安排等方面均做了稳妥安排,短期内不会对市场造成冲击。市场有观点认为“本次退市规则修改主要针对小盘股”,这纯属误读。

在高层紧急回应分红和退市问题后,市场重回正轨,万得微盘指数也高开高走,有了17日的“报复性反弹”。

微盘股到底指什么?历史表现如何?为何强势?为何波动大?今天一起来看看!

1、业绩突出

微盘股指数多指万得微盘股指数。

根据编制方案,万得微盘股指数包含沪深两市A股(不含北交所)中市值最小的400只个股,每日更新成分并等权再平衡。

该指数于2021年3月推出,以1999年12月30为基日,保持刻画沪深两市总市值最小的400只股票的收益水平。

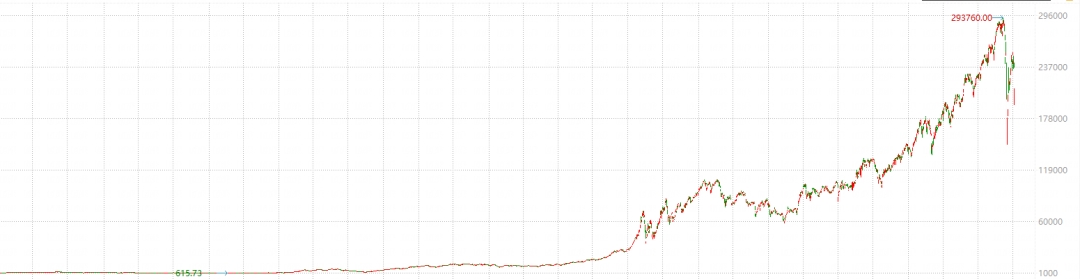

截至17日,该指数基日以来上涨21074.15%,年化收益达24.6%。

万得微盘股指数上市至今表现

数据来源:Wind,截至20240417

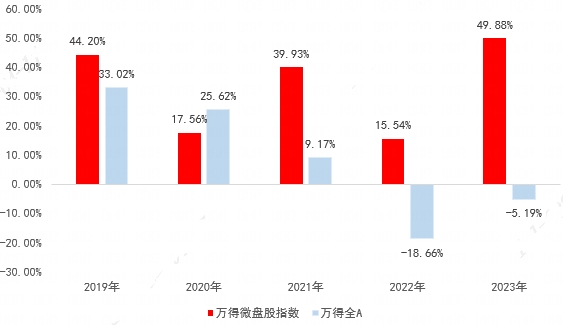

2019年至2023年,万得微盘股指数连续五年的年收益为正。特别是去年A股整体低迷,万得微盘股指数上涨近50%,由默默无闻走到聚光灯下。

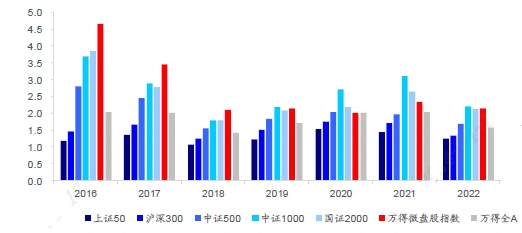

万得微盘股指数与万得全A指数年度表现

数据来源:Wind

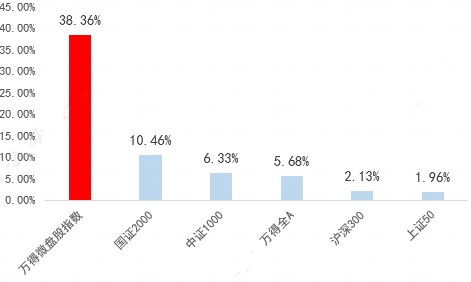

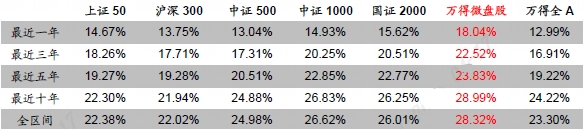

拉长时间看,截至2023年底,2010年以来万得微盘股指数平均年度收益为38.36%,显著优于上证50、沪深300等到大蓝筹风格,也好于中证1000、国证2000等中小盘风格指数。海通证券指出,万得微盘股指数已不仅仅是“小盘”,可能成为超越“小盘”的存在。

2010-2023年指数表现

数据来源:Wind,统计区间:20100101-20231231

2、小市值特征明显

Wind数据显示,截至2024年一季度末,万得微盘股指数成分股的流通市值之和在全A中的占比约为1%。

截至2023年底,除2015-2016年以外,万得微盘股指数成分股的流通市值大多位于3-20亿之间,中位数约在15亿左右,低于中证1000(约60多亿)和国证2000(约40亿)指数。

随着A股公司数量逐步扩充,若指数始终选取市值最小的400只股票,将进一步强化相对全A平均水平的小盘特征。

3、高波动、高换手率

从指数日频年化波动来看,万得微盘股指数在短、中、长期维度下,皆高于其他主要宽基指数,可能意味着其每天交易存在更高的波动风险。

主要宽基指数及万得微盘股指数日频年化波动率

数据来源:Wind、海通证券

统计区间20091231-20231124

另外,A股市场的微盘股换手率也显著高于全A平均水平,但并不意味着其交易或流动性风险小。

由于微盘股的机构关注度相对较低、个人投资者不少,因此高换手反而体现了其交易的不确定性。

反映到股价层面,微盘股股价变动对成交量极为敏感,交易过程中或更有可能产生超预期的冲击成本。

4、具备“高抛低吸”特征

根据编制方案,万得微盘股指数每日选取A股市值最小的股票。有点近似于,纳入近期涨幅较低的股票、同时调出近期涨幅较高的股票。

西南证券认为,绝大多数股票指数采用市值加权作为加权方式,并且调整成分股的频率较低。

而万得微盘股指数编制采用等权重作为加权方式,且日度高频调整成分股,相较于市值加权“高增低减”的特征,微盘股指数或具备显著的“高抛低吸”特征。

5、机构关注度相对较低

微盘股指数成分股卖方研究关注度较低,市场定价较不充分。

西南证券数据显示,微盘股指数成分股机构投资者持股比例较低。尽管伴随着近年微盘股指数屡创新高,机构关注度有所提高,但自2009年至2024年1月,微盘股机构持股比例平均值仅为26.01%。

而且微盘股指数成分股机构评级覆盖率平均值为78.77%,平均评级机构数量仅为1.52(家),卖方关注度较低,市场定价较不充分。

6、交易热度高

尽管机构关注度相对较低,但相较于自身市值规模,微盘股具备很好的交易热度。

西南证券数据显示,2009年以来,微盘股总市值与沪深A股总市值之比的平均值为2.01%,但两者成交额之比的平均值为4.64%。

2020年以来,微盘股总市值占沪深A股总市值比例在1%附近上下浮动,但两者的成交额比例在2%附近上下浮动。

7、估值不便宜

微盘股估值水平并不便宜。

2016年以来,万得微盘股指数的估值水平始终高于万得全A。而且除2020和2021年以外,万得微盘股指数几乎是主流宽基指数中估值水平最高的。

主要宽基指数及万得微盘股指数的年末PB

数据来源:Wind、海通证券,注:2023年万得微盘股指数、万得全A年末PB分别为2.5、1.47

8、指数的重要收益来源

(1)调出持续涨多的个股,达到止盈效果

长江证券统计了2004年底至2023年10月底的数据,发现万得微盘股指数的高收益或主要靠调出持续将涨多了的个股,达到持续止盈的效果。

如果以月度数据计算,月均调出股票数量为42只。

这些被调出的股票有半数时间,下月收益为负,月收益均值为0.63%;而当月收益有94%的概率为正,月收益均值18.32%。

(2)指数收益大致由组合中10%的股票所贡献

长江证券数据显示,若去掉每个月涨幅前1/5/10/15/20/30/40/50的成分股后,年化收益率依次下降;去掉涨幅前50的个股后,年化收益率直接转负(统计区间为2004年底至2023年10月底)。

(3)市值最小的股票对收益贡献较大

进一步看,根据海通证券测算,若剔除市值最小的100只、200只、300只成分股后,仅能实现原先64%、46%和41%的全区间收益。

即,市值最小的100-200只股票对指数的收益贡献较大(统计区间为2010-2023年10月底)。

9、存在超额回撤风险

尽管万得微盘股指数很吸睛,但也可能发生超额回撤风险。

例如2017年的“盈利为先”、2023年4月的AI行情、今年以来的表现。

根据2016年一季度-2023年三季度期间季度平均行业分布看,万得微盘股指数主要聚焦中游制造和上游周期板块,合计占比约60%。在大消费、TMT和金融地产板块上的持仓相对偏少。

2017年,以食品饮料为代表的大市值、高盈利行业下半年领涨市场,微盘股整体成交额从单日300亿的高峰,迅速下滑至100亿附近。

2017.10.16-2018.02.08期间,万得微盘股指数录得-29%的区间收益,显著跑输万得全A约20%。

2023年4月AI行情再度吸引了市场交易型资金。一边是传媒行业单日成交额从50亿迅速扩张至250亿,另一边是微盘股整体成交额从单日200亿高峰迅速下滑至100亿附近。

2023.03.24-2023.04.25期间,万得微盘股指数录得-11%的区间收益,显著跑输万得全A约8%。

2024年1月,微盘股指数遭遇快速回调,相较1月初高点,最大回撤接近50%。截至17日,万得微盘指数年初至今已下跌26.27%。

当市场资金处于存量博弈,且领涨市场的热点题材又属于微盘股覆盖较低的板块时,微盘股投资者的资金和注意力可能会被“转移”,导致成交额迅速萎缩,甚至拖累股价。

微盘股是当下A股热点之一,特别是近几日的大涨大跌赚足“眼球”。

它特点突出,也存在风险点和争议点。

后续表现如何,我们也将拭目以待。

(责任编辑:叶景)