2024年一季度,公募FOF在反弹中抓住了科技股的机会,业绩显著回暖之余,发行情况也有所好转。

随着基金年报披露完毕,FOF基金经理对全年行情的展望、策略以及重仓的基金名单也得以完整呈现。从行业配置来看,红利和科技创新已经成为公募FOF集中加仓的方向;从重仓基金类型来看,被动指数产品进一步成为FOF基金经理资产配置的“利器”。

发行业绩随市场回暖

截至2024年一季度收官,基金“专业买手”公募FOF的平均回报为-0.82%,个人养老金基金的平均回报为-0.57%,距离转正一步之遥。

Choice统计数据显示,从今年初到2月5日,在市场持续的调整中,公募FOF类产品的最大平均回撤近7%,为-6.91%,个人养老金基金的平均回撤也超过6%。

而在2月6日以来的反弹行情中,公募FOF较好地把握时机,部分产品实现了业绩“逆袭”,一些产品已经收获了较好的回报。

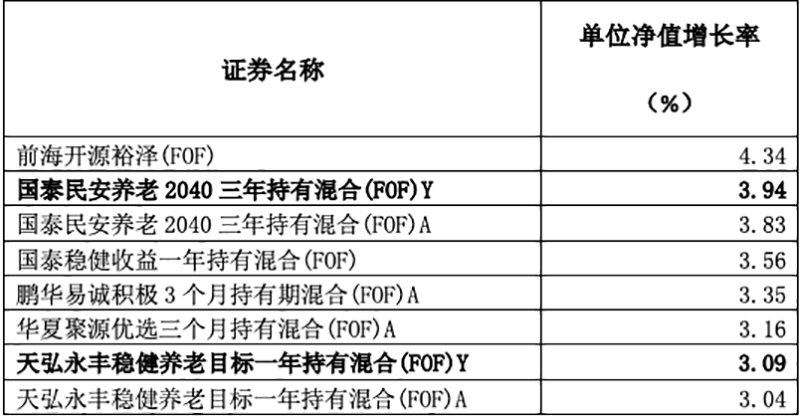

数据来源:东财Choice,2024.1.1-2024.3.31

Choice统计数据显示,截至3月31日,前海开源裕泽FOF今年以来的回报达4.34%,在公募FOF类产品中排名第一,另有5只产品期间回报超过3%,分别是国泰民安养老2040三年持有混合FOF、国泰稳健收益一年持有混合FOF、鹏华易诚积极3个月持有期混合FOF、华夏聚源优选三个月持有混合FOF以及天弘永丰稳健养老目标一年持有混合FOF。其中国泰民安养老2040三年持有混合FOF和天弘永丰稳健养老目标一年持有混合FOF均有个人养老金基金Y份额。

正因为此,公募FOF的发行也有所回暖。同源数据显示,截至3月31日,公募FOF类产品今年以来月度发行数量分别是3只、4只和8只,发行份额分别是4.19亿份、5.53亿份和25.06亿份,其中3月发行的华夏聚安优选三个月持有混合FOF单只发行份额就达15.78亿份。

重仓科技成反弹“胜负手”

以资产配置见长的公募FOF怎样在一季度波动的行情中实现逆袭?从新近公布的年报中可以一窥究竟。

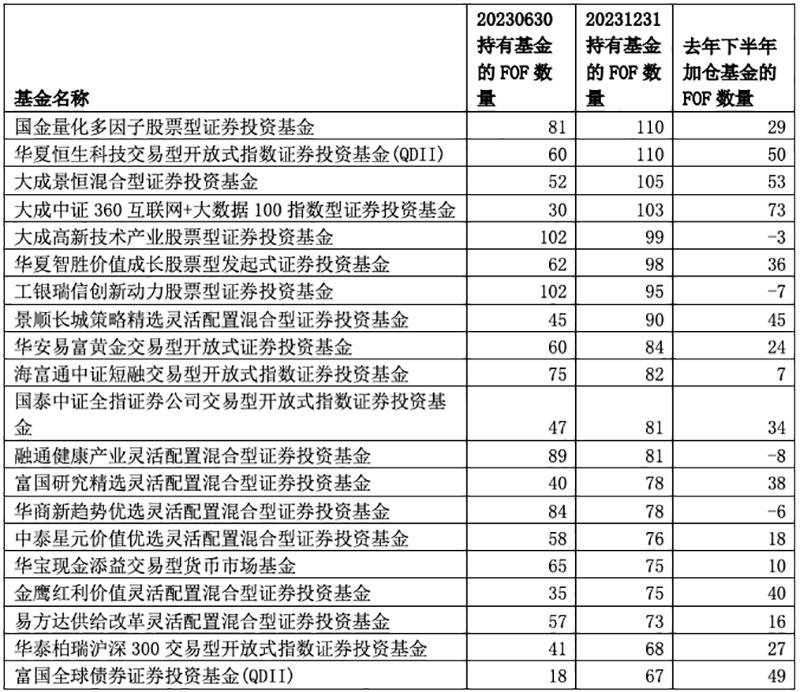

据基煜研究统计,2023年底公募FOF加仓的基金品种中,从行业配置来看,红利和科技创新已经成为公募FOF集中加仓的方向;从重仓基金类型来看,被动指数产品则进一步成为FOF基金经理资产配置的“利器”。

数据来源:基煜研究数据,2023.6.30-2023.12.31

总体来看,业绩长期稳健的价值类主动基金和风格鲜明的行业主题被动基金越来越受到FOF基金经理的重视。而多只科技基金排名FOF加仓名单前列,或是公募FOF业绩在今年一季度能够“力挽狂澜”的关键所在。

二季度配置重视三主线

新近公布的基金年报也透露了FOF基金经理对今年接下来行情的判断和配置策略。

建信基金数量投资部FOF投资负责人姜华在基金年报中表示,权益方面,他认为今年市场仍以结构性行情为主,整体性机会要看是否能出现多方积极因素的共振。此外,科技板块受益于新质生产力的政策导向,预计仍是景气度较高的方向;红利策略还是防御首选,有相对优势。总体上权益策略倾向于“成长+红利”的哑铃型配置,市场风险偏好回升时往成长偏一些,风险偏好下降时用红利来防御。

固收方面,预计全年债市收益率中枢将进一步下移,波动或主要来自于政策预期及资金利率扰动,信用利差或将继续维持低位,全年来看对债市偏乐观。

今年以来业绩较好的天弘永丰稳健养老目标一年持有混合基金经理王帆在年报中表示,展望2024年,股市的赔率很高,而债券反之,因此权益资产的持仓会相对积极。

王帆也坦言,如果市场短期超预期下跌,可能会阶段性表现较差。但他同时强调说,该产品也是基金经理自己持有的产品,保证与持有人利益一致。

“‘稳中求进’仍是我们未来投资操作的主旋律,组合层面,我们仍将保持多元化、分散化的配置,为短期波动做好防御准备。”华安稳健养老目标一年持有混合发起式FOF基金经理杨志远也表示,在目前的估值水平下,国内权益市场仍有结构性机会,顺周期底部修复及优质成长均有较好的性价比;国内债券收益率曲线仍较为平缓,中短久期基金性价比较高,需对资金面情况进行跟踪,组合将随收益率上行久期相机抉择。

(责任编辑:叶景)