来源:财联社 作者:闫军

“货基也有微盘可以炒?”华泰天天金ETF连续两个交易日在场内获得大额买入导致净值飙升。

3月11日,该基金单日涨幅一度达到3.61%,截至收盘,涨幅为2.29%。这并不是华泰天天金ETF异常大涨,前一个交易日3月8日,这只基金场内一度10%涨停至110元,当天下午收盘后仍收于106.17元。

对于货基而言,短短两个交易日,华泰天天金ETF涨幅达到8.6%,基金公司紧急发布溢价风险提示,公告强调“基金运作正常且无应披露而未披露的重大信息”,那么,到底发生了什么?

基金公司紧急发布溢价风险提示,业内猜测“乌龙了”

华泰天天金ETF成立于2017年8月,首募规模为74.31亿元,不过很快出现较多赎回,到了2017年底规模仅为16.56亿元,2020年以后,该基金规模低于1亿元,2022年6月规模持续低于1000万元,截至2023年底基金资产为714万。

在此次异动之前很长一段时间,华泰天天金ETF交投并不活跃,就在3月的4日和7日两个交易日,场内成交量均为0。

不过到了3月8日,华泰天天金ETF成交量突然增加至248万,成交额近261万,场内一度10%涨停,对于货基而言,单日涨幅6.17%,涨出权益ETF的势头;11日,该基金继续获得资金流入,全天成交143.88万,成交额近156万,最终以2.29%的涨幅收盘。

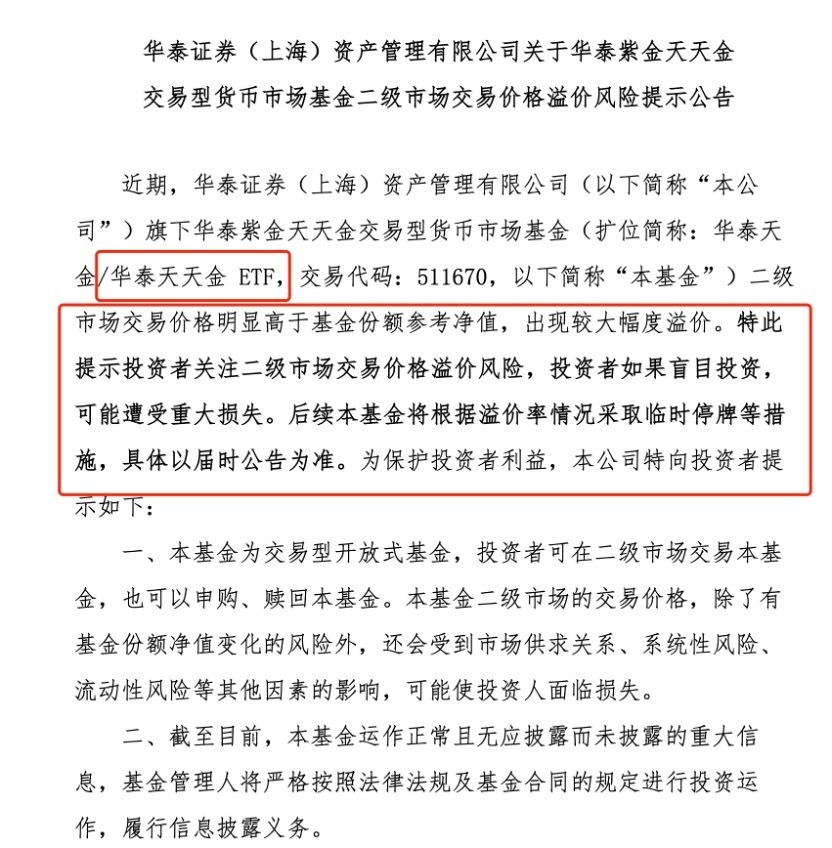

随后,华泰资管发布了华泰天天金ETF二级市场交易溢价风险提示,公司表示,关注到近期该基金二级市场交易价格明显高于基金份额参考净值,出现较大幅度溢价。特此提示投资者关注二级市场交易价格溢价风险,投资者如果盲目投资,可能遭受重大损失。

华泰资管向投资者做了两项说明:一是基金二级市场的交易价格,除了有基金份额净值变化的风险外,还会受到市场供求关系、系统性风险、流动性风险等其他因素的影响,可能使投资人面临损失。二是基金运作正常且无应披露而未披露的重大信息。

华泰资管还表示,后续如果华泰天天金ETF基金还有溢价情况,或将采取临时停牌等措施。

货基场内出现大幅溢价虽然罕见,但并非首次。此次华泰天天金ETF连续两个交易日被买入的原因为何,华泰资管公告并无披露。对此,有业内人士猜测,或有投资者“乌龙”操作,把“天天金ETF”误以为是黄金主题ETF买入。

“近期现货黄金价格一度超过每盎司2200美元,黄金股ETF、金ETF、上海金ETF等均有不错的涨幅,从场内简称来看,不排除有投资者误以为‘天天金ETF’也是黄金主题ETF进行投资。”上述人士指出。

盲目炒作追高有风险

不论此前是否属于“乌龙”,华泰天天金ETF场内高溢价引发市场关注的同时,也出现了一些炒作行为。有投资者在3月11日投资交流平台留言表示,“明天涨停”,不过也有投资者呼吁冷静,“大家别参与了,亏两个点了。”

ETF溢价表面来看是场内买入投资者过多,出现了供不应求的现场,要么偏离了挂钩指数表现,要么偏离了基金净值,存在较高的泡沫,后期随着炒作情绪的下降,下跌的概率也较大。近期跨境ETF的高溢价到恢复就是典型的例子。

3月11日,华泰天天金A份额更新净值来看,每百份收益为0.5357,7日年化为1.776%,属于货基的正常收益。从净值涨跌幅维度来看,该基金近一个月涨幅为0.17%,近1年收益率为1.96%,均低于当日场内基金2.29%的涨幅。

货基作为资产配置的底仓品类,向来以稳健、积少成多为特性,因此,业内提醒投资者,对于场内高溢价货币基金保持冷静,切勿抱有侥幸心理盲目追高。

此外,货币ETF也可进行折溢价套利,以华泰天天金ETF为例,场内出现较高溢价时,投资者本身持有货币ETF份额,则可以在二级市场上卖出基金份额,同时在一级市场上以相对较低的基金净值申购基金份额,实现无风险套利收益,套利资金的存在还可以实现平抑溢价的作用。

迷你货基ETF出现净值异动并不少见

华泰天天金的高溢价也将全市场现存的27只货币ETF产品带到公众视野中,据了解,这批货币ETF集中成立于2012年至2017年左右,货币ETF可以实现T+0交易,当天买卖次数不限,是场内较好的现金管理工具。

截至3月11日,27只货币ETF规模为2121亿,随着投资者风险偏好下降,年内资金整体净流入超过6亿。目前全市场最大的货币基金是华宝添益ETF,当前规模为963.35亿元,这也是市场首只货币ETF。此外,市场还有一只超过900亿的巨无霸货基ETF,即银华日利ETF,这两只基金也代表当下国内货基ETF的两种类型。

根据国都证券研报指出,以华宝添益为代表的26只货币ETF采用每日计提收益,按日结转份额的红利再投分红模式,从而基金份额净值保持100元不变。而银华日利采用收益不结转份额的计价方式,即每日收益在基金份额净值中体现,并不折算成份额。

从净值表现形式上,华宝添益ETF以百份收益率体现,而银华日利是和其他类型ETF类似,以单位净值百分比体现涨跌幅。

从基金规模来看,当前货基ETF分化较为明显,既有头部超过900亿的大块头,也有7只规模不足千万的迷你货币ETF。对于小规模的产品而言,一般而言,场内交易并不活跃,一旦交易量较大,极容易出现场内涨跌幅的波动。

(责任编辑:叶景)