来源:财联社

春节前,市场风格极致反转、流动性踩踏、宏观限制,让量化行业出现了罕见的超额亏损。在此背景下,调整、致歉、反思成为了诸多量化私募当下工作的关键词。

近日,知名量化私募卓识私募基金、龙旗、世纪前沿资产等纷纷致信投资者,为旗下产品近期的净值回撤反思致歉,有私募直言“近期市值因子的波动远远超过了模型训练历史上的任何一次极端情况”,“投研团队非常痛心和自责”,“不得不非常被动地做一些调整,最终未能等到黎明的反弹”。

在极端市场中,有部分量化私募选择了人工干预,也有头部量化私募称,并未调整风控参数,未进行人工干预。在策略模型的调整中,部分私募适当地收紧了模型的波动率约束,过中心化的管理模式,以上调整得以迅速地反应到了各个产品线上。

在多家量化私募看来,本次极端事件已经消化了市场积累的风险因素,主要指数的估值已经来到历史低位。部分私募认为,随着政策发力预期提升、市场风险逐步出清,成交量有望逐步回暖,情绪逐渐回归理性,坚定看好后市指数和超额的表现。

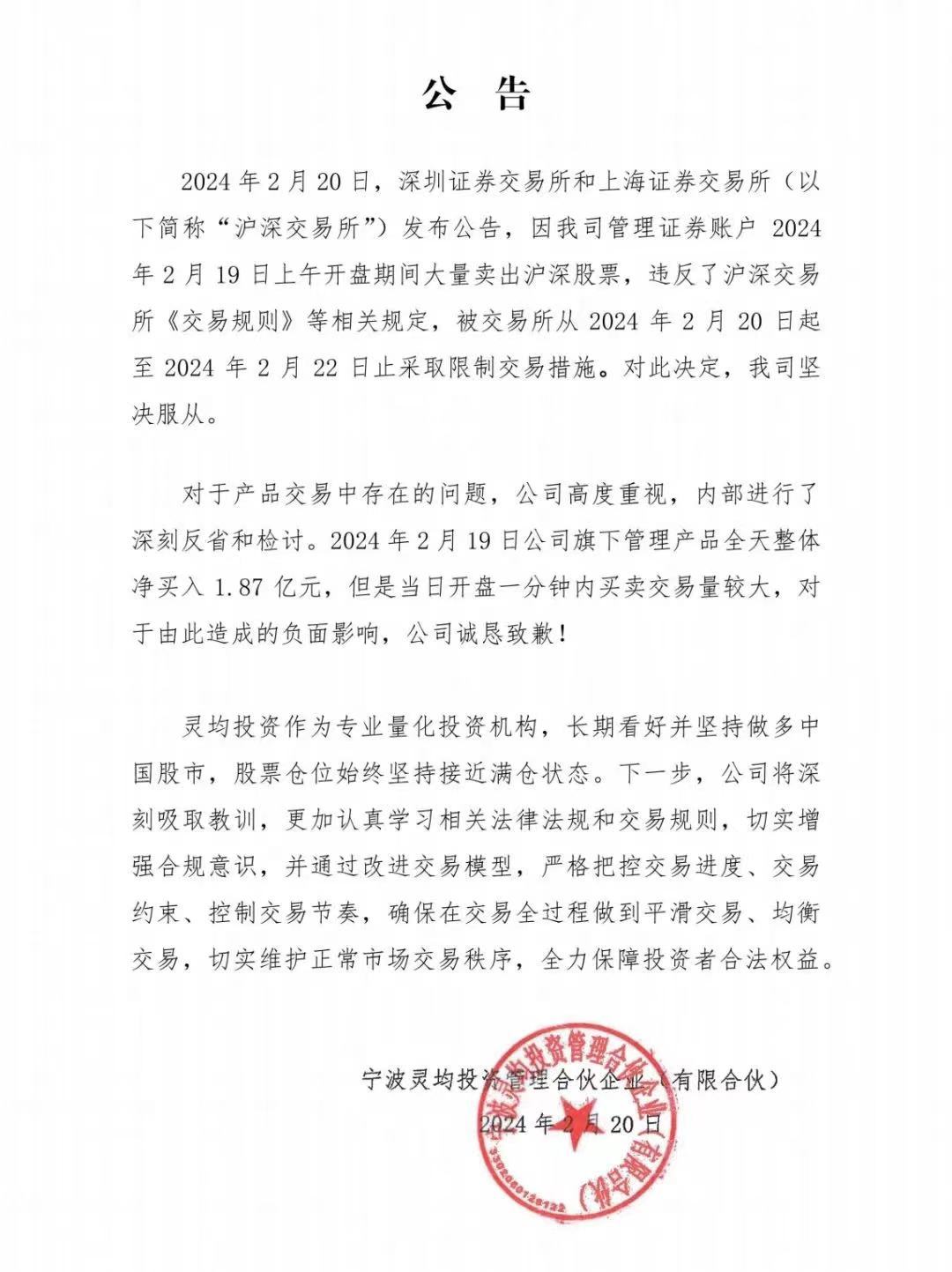

风口浪尖上的灵均投资也在深夜致歉。公司在公告中提到,就沪深交易所被采取的限制交易措施,公司坚决服从。对于产品交易中存在的问题,公司高度重视,内部进行了深刻反省和检讨。2024年2月19日公司旗下管理产品全天整体净买入1.87亿元,但是当日开盘一分钟内买卖交易量较大,对于由此造成的负面影响,公司诚恳致歉。

灵均投资同时在公告中提到,灵均投资作为专业量化投资机构,长期看好并坚持做多中国股市,股票仓位始终坚持接近满仓状态。下一步,公司将深刻吸取教训,更加认真学习相关法律法规和交易规则,切实增强合规意识,并通过改进交易模型,严格把控交易进度、交易约束、控制交易节奏,确保在交易全过程做到平滑交易、均衡交易,切实维护正常市场交易秩序,全力保障投资者合法权益。

虽然极端事件已然逐步消解了市场积累的风险因素,但针对量化的监管还在加强。

2月20日,沪深交易所发布的《量化交易报告制度平稳落地》公告指出,量化交易特别是高频在一些时点也存在策略趋同、交易共振等问题,加大市场波动,未来将持续加强对量化交易特别是高频交易的监测分析,动态评估完善报告制度,并围绕着严格落实报告制度、加强量化交易行情授权管理、完善异常交易监测监控标准、加强对杠杆类量化产品的监测与规制等六大举措加强量化交易监管。

可以想见未来,量化行业仍面临多重挑战,赎回危机、净值修复、规范化发展等在很长一段时间内将成为高悬于行业的“达摩克利斯之剑”。

知名量化私募纷纷致歉

春节前,随着市场风格行走到极致的单边行情,量化的吸收能力被耗尽。随后,市场的流动性迅速消失,量化超额也开始出现加速亏损,如盛冠达旗下某股票量化产品年内回撤达39.67%、龙旗旗下某量化多头产品年内净值回撤达到了29.94%,灵均投资旗下个别产品年内回撤达29.83%,九坤旗下中证500指数增长年内回撤达19.45%。

虽然春节后行情有所好转,但量化私募们依然在为此前的回撤“四处奔走”,或是加班加点调整策略模型,或是向渠道和客户致歉、反思。

在老牌量化对冲私募杭州龙旗科技有限公司(下称“龙旗”)发布的《告客户说明》及《产品运作说明》中,该公司坦言,2月2日当周,公司认为微盘股崩塌的风险可控,没有及早介入,错过了最佳的提前应对机会。春节前几个交易日,公司也未能预判到行情的极端情况,初期的风控约束并没有起到想要的效果,导致在最被动的时候才不得不人工干预,出现了大幅的负超额。

“这是过去十多年从来没发生过的情况。”龙旗表示深感自责和抱歉,公司会认真总结和反思这段时间的表现,尽快修复超额,希望各位投资人再给一些时间。

百亿量化私募世纪前沿资产认为,本次小市值指数 beta 和 alpha 超额同时回撤,主要是挤兑性卖出和调仓引发的短期流动性危机等多重市场风险事件的连锁反应导致的。“由于短期内的风险事件暴露,造成小市值板块的流动性挤兑,在此类极端行情下,我们即使在市值暴露并不极端的情况下,依旧面临了一定的超额回撤。”世纪前沿资产称。

由此,该公司Alpha 及风控模型出现了一定失效。其中,以量价为主的 Alpha 在小票极端下跌的情况下会判断其反转概率较大,由于市值的波动在历史上相较于大多数其他风格并不突出,二者叠加使得组合在极短的时间内会一定程度上偏向于小票风格。尽管如此,市值暴露依旧始终控制在硬性风格约束之下。“但由于近期市值因子的波动已经远远超过了模型训练历史上的任何一次极端情况,也对我们的超额表现产生了较大影响。”

玄信资产也在产品情况说明中透露,公司旗下某产品净值于 2月5日至2月8日出现了较大波动,主要是因为公司风控模型获取市场异常数据后,触发了约束执行,大幅降低风格暴露敞口,并最终将敞口约束为 0,希望有效控制超额回撤,但此次流动性危机导致了大量资金出逃,风控模型降低了风格方向上超额回撤的可能性,但对于成分股内外的极大差异作用不明显,甚至在成分股内选股也会因为结构化的差异导致超额回撤,最终造成了此次回撤。

同阶段,中证 500各主要合约的基差从历史极值水平恢复为正,基差的快速收敛也给玄信资产中性策略的净值带来了较大的压力。

百亿私募卓识私募基金也在2月19日发布产品运作情况说明称,春节前,市场上出现了中证2000及之后股票的流动性缺失、资金踩踏等多种情况,公司相关策略产生了惨重的超额回撤,其中公司中证500指增节前一周超额收益为-11.70%。“经历了如此深刻的市场教训,我们投研团队都非常痛心和自责。”

另一家量化私募坦言,为了应对市场的快速变化,公司在节前及时选择了较为稳健的策略应对市场冲击,将整体持仓向成分股靠拢,以300、500、1000成分股为主力选股池,以暂时规避极端市场情况下超额出现进一步大幅回撤。“尽管春节前最后一天小微市值股票大幅反弹,但我们认为,短期内小微市值股票的卖压尚未出清,目前首要目标仍应是规避极端风险。虽然我司在小微市值暴露控制上已属同业较为严格的水平,但在此轮极端行情中超额仍然较大回撤。”

百亿量化私募衍复投资分析,在2月5日、2月6日“国家队”大量买入宽基ETF导致全市场选股的量化超额大幅亏损的情况下,因无法卖出,部分管理人的DMA产品被追保被迫减仓甚至穿仓被强平,同时不少量化管理人为避免超额进一步回撤,将自己中性产品(含DMA)中的非500成分股持仓换成500成分股,这些操作造成了量化行业的挤兑和恐慌,导致对标中证500的指增及中性产品出现了罕见的超额/产品回撤,这一情况在2月8日得到缓解。

人工干预的功与过

针对节前的极端市场环境,有私募表示期间有人工干预,也有头部量化私募称,并未调整风控参数,未进行人工干预。

龙旗表示,公司在本应该在风控上更加主动地去预警,更早的切换选股域去应对结构化行情,但最终在最被动的时候才不得不人工干预。“在这种几十年不遇的行情下,我们的应对非常不佳,也不得不非常被动地做一些调整,最终未能等到黎明的反弹。”

具体而言,在2月5日至7日,该公司一直坚持没有人工干预模型,导致超额出现了巨大的回撤。在坚持了3天后,龙旗评估,行情过于极端,必须人工介入开始防守。公司把一部分子策略的选股域约束在了成分股内,同时也保留了一部分的全市场选股防止反弹行情的踏空。“未曾想到近期种种事件的叠加,风格反弹如此迅速8 日中小票报复性反弹,中位数上涨7.35%,而前期强势的500指数与 300 指数反而处于尾部 10%分位数,这让我们错过了大幅的反弹空间,最后导致当周的超额表现非常差。”

对于产品的后续运行,考虑到目前小票的流动性危机暂时得以解除,龙旗已经重新放开了选股域的限制,希望通过策略的运行能尽力修复前期的回撤。此外,该公司表示,会吸取这次教训,更加灵活的去预判市场的极端情况,主动及时的去做调整,避免再次出现这种被动的操作。

世纪前沿资产称,作为量化管理人,公司希望遵从客观的、以统计科学为基础的投资方法论,以规避主观行为及心理偏差,力求保持较强的投资纪律性。“但通过对近期市场情况的分析和观察,我们判断一方面风控模型会一定程度上低估市场现有风险,另一方面量价类 Alpha 也面临不友好的运行环境。”

所以,该公司对风控模型作出了调整,适当地收紧了模型的波动率约束。通过中心化的管理模式,以上调整得以迅速地反应到了各个产品线上,使得超额回撤保持在了相对可以接受的范围内。

玄信资产透露,在这场危机中,玄信整体回撤相对可控,公司层面也没有受到 DMA等负面影响,经营状态稳定,且目前基差已恢复至常规水平。此次风险事件会成为公司风控数据的一部分,提升未来此类类似行情的应对能力。

“根据美股历史上的几次alpha流动性危机和A股2014年底alpha集体大幅回撤的经验,这个阶段只要产品不因为爆仓、触及止损线等原因被动终止运作,且不人为干预量化模型,最终超额将会在不长的时期内自然修复。”衍复投资称,公司在整个过程中并未调整风控参数,以一贯的风格正常交易。在此期间,公司也几乎没有出现产品被动清盘的事项,具有使策略正常运作的条件。

“我们核心投研团队成员曾经历过多次国内外类似行情,对于超额的短期非正常因素回撤有从容的应对,以及对超额修复有坚定的信心,因此我们深知在这种情况下不进行人工干预是正确选择。”衍复投资称。

净值修复路漫漫

在多家量化私募看来,本次极端事件已经消化了市场积累的风险因素,主要指数的估值已经来到历史低位。从 Beta 层面看,本轮危机的导火索主要在于雪球产品。据测算,中证 500 雪球的集中敲入区间在 4300 点至 4900 点之间,中证 1000 雪球的集中敲入区间在 4600点至 5300 点之间。目前大部分存量雪球产品已经敲入,后市带来的抛压将明显缓和,股指期货的深度贴水也已经逐步收敛至常规水平附近。

从 Alpha 层面看,世纪前沿资产认为,原有的大小票失衡已经基本消除。2 月 8 日,中证 2000 指数出现大额成交和修复,市场风格撕裂的现象已有所均衡,中小市值板块的流动性危机也已有了较大缓解,市场情绪或有望企稳。“从中长期看,随着政策发力预期提升、市场风险逐步出清,成交量有望逐步回暖,情绪逐渐回归理性,我们坚定看好后市指数和超额的表现。”

在此背景下,世纪前沿资产表示会继续保持严格的风控标准,各个指数增强产品以及相应的中性会严格对标相应指数,严格控制超额的波动率。

“从过往的表现可以看出,每一次的阶段性回撤,都会有一个强势的反弹站上新高。”龙旗表示,这次的回撤虽然更迅猛,更剧烈,但公司仍旧有信心修复超额的回撤。

“此次市场环境,是汇聚了长期下跌、雪球、基差、大小盘极致价差、流动性问题等多重因素共振的结果,非常罕见,历史重复的概率非常的低,从过去国内外的经验来看,超额大概率会经历一个快速修复的过程。”玄信资产称,市场反弹相对可期,后续指增和中性策略产品值得期待,建议投资人在恐慌中保持冷静。

早于同行便开始适应极端行情,逐步增持较大市值股票、注重均衡的百亿量化私募——信弘天禾也表示,伴随着罕见的急跌、市值分化风格轮动以及被动的流动性挤兑,市场风险已经得到了一定释放,不同风格指数的相互关系步入新的均衡关系,逐步回归历史规律,Alpha存在较大的修复空间。“公司近期处于日夜兼程的研究和分析状态,对于beta的反弹和alpha的修复抱有信心。”

“本轮市值风格的大幅反转,让行业进一步看到了在指数成分股内做出超额的必要性。长期来看,市场会逐渐回归理性,超额收益也会逐步回归。”前述量化私募表示,量化交易在国内有超过10年的历史业绩,在每一次市场震荡中,真正有Aphla能力的管理人,都从一次次的超额回撤中走了出来,这也论证了量化作为一种投资方法的可行性。对于短期的净值波动可放平心态,静待超额的修复。“雄关漫道真如铁,而今迈步从头越”, 每一次行业危机都蕴藏着机会。

“此次超额回撤事件有多项催化剂,这一回撤在未来几乎不会复现。”衍复投资预计,当前A股各大宽基指数的估值水平相较于年初进一步下降,后期有望迎来超跌反弹;IC股指期货空头合约的贴水收敛至0左右水平 ,对冲成本回归高性价比区间,有理由对后续各类股票量化策略表现作出乐观的预期。

(责任编辑:叶景)