来源:财联社

作为一只灵活配置型基金,东方区域发展再次上演“灵活配置”的戏码。

1月20日,去年的亚军基金东方区域发展发布2023年四季度报告,从公布的持仓情况看,该基金在四季度进行了调仓换股,从清一色白酒股大换血成清一色光伏股。

该基金出现大调仓似乎已司空见惯。财联社记者发现,在周思越的管理之下,东方区域发展近两年持仓风格切换频繁,以2023年举例,东方区域发展一季度重仓TMT,随后在二季度切换到了白酒赛道,三季度继续贯彻了防守思路,并未对持仓结构作出调整;四季度把投资重心再切换到了光伏股。

时间再往前,2022年二季度,东方区域发展则大幅加仓地产板块,随后三季度继续维持地产股高仓位运行,到了四季度,该基金又转变以信创和数字经济为主的持仓结构。

谈及为何在去年四季度重押光伏赛道,周思越也在四季报给出了详解——“光伏行业潜在利空消化充分,有望进一步确认下一阶段边际改善的预期,股价大幅下跌后基本面的压制因素已经很低。”

隆基绿能成头号重仓股

去年,东方区域以55.01%斩获基金排行亚军,截至三季度末,东方区域发展前十大重仓股依次为山西汾酒、古井贡酒、泸州老窖、贵州茅台、今世缘、迎驾贡酒、洋河股份、舍得酒业、口子窖、水井坊,前十持仓占净值比合计63.36%。

与以往操作类似,东方区域发展跟随季内热点进行布局,四季度,周思越对该基金持仓进行了大洗牌,重新瞄准了光伏赛道。

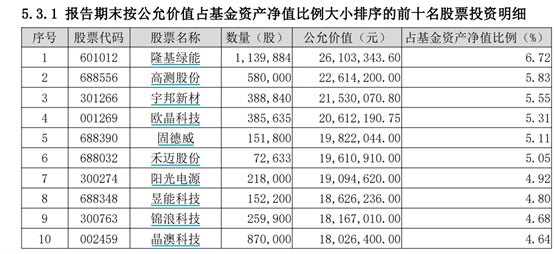

从最新公布的2023年四季报来看,光伏个股已大面积占据该基金的主要仓位,其中,隆基绿能已成为第一大重仓股,此外,东方区域发展还重仓持有高测股份、宇邦新材、欧晶科技、固德威、禾迈股份、阳光电源、昱能科技、锦浪科技、晶澳科技,都无一例外为光伏产业链的股票,囊括上游硅料到光伏逆变器。在周思越91.58%的权益投资持仓占比之下,这10只股票的持仓占基金净值的比例已达到52.60%。

回顾周思越的操作,节奏把控相当精准,记者梳理多个季报、年报发现,该基金在高仓位重押房地产的2022年下半年、重押TMT的去年一季度,以及重押白酒的去年二、三季度,乃至去年四季度的光伏赛道,东方区域发展的投资回报均高于同期业绩比较基准,也让该基金长达数月业绩排行居前列。

规模较去年三季度下滑

从规模上看,该基金较上个报告期有一定程度的下滑,截至去年四季度末,东方区域发展规模为3.88亿元,而在三季度末,该产品管理规模为4.84亿元,终止了此前连续三个季度的增长态势。业内人士认为规模下滑的原因多是该基金已累积较多涨幅,投资者选择落袋为安或持币过节。

不过,该基金此前规模增幅较为显著,在2022年四季度末,该基金的规模仅为0.16亿元,去年一季度增至0.7亿元,单季度增幅达331.46%;去年二季度规模增至2.29亿元;而后,该产品规模在去年三季度又增长了111.75%。

周思越:光伏行业是潜在利空充分Pricein代表

为何要选光伏?周思越也在四季报中作出了解释。

他指出,在报告期内,除北交所外 A 股主要指数大多延续三季度的调整态势,尽管期间在海内外利好催化下,以传媒为代表的 TMT 板块出现显著反弹,但行业上仅有煤炭、电子和农业以红盘报收。

在经过反复的观察和思考后,东方区域发展在季度末对之前防守的思路做出了调整,因为市场持续的低迷使得许多行业走势反映了投资者悲观的预期。而新能源板块特别是光伏行业是潜在利空充分 Price in 的代表,未来随着业绩层面利空的落地,有望进一步确认下一阶段边际改善的预期,股价大幅下跌后基本面层面的压制因素已经很低,所以周思越在季度末对光伏板块做了重点配置,以期在市场反弹中抓住阻力相对较小的方向。

(责任编辑:叶景)