交银施罗德基金是国内老牌基金公司,成立于2005年,依靠背后银行系的渠道优势,一路杀入国内公募基金第一梯队。

在2016年市场低迷时,交银施罗德诞生了王崇、何帅、杨浩这样能取得正收益的基金经理,甚至被外界称为“交银三剑客”。

但如今,“交银三剑客”光环已然消失,交银施罗德旗下主动权益类产品全线溃败,交银施罗德的管理规模大幅缩水近千亿元。

雪上加霜的是,交银施罗德年前还关闭了经营不善的香港子公司。这让交银施罗德在基民心中的形象,更加暗淡。

交银施罗德,正在进入一个危局。

01

“交银三剑客”全部陨落

往事可堪回首?2016年股市大幅下跌之际,王崇、何帅和杨浩这三位基金经理脱颖而出,旗下产品依然取得正收益,荣获“交银三剑客”之称,颇受基民们爱戴。

然而时过境迁,近些年来,“交银三剑客”的业绩并没有再现当年辉煌,就像人们常说的“市场上没有永恒的王者”一样,“交银三剑客”也逐渐“泯然众人”。

先来说说“交银三剑客”里的王崇。根据公开资料,王崇拥有北京大学金融学博士学位,2008年加入交银施罗德基金,2014年开始正式任职基金经理。

目前,王崇旗下共管理着3只基金,分别为2014年管理的首只产品交银新成长混合,2017年开始管理的交银精选混合,2019年开始管理的交银瑞丰混合(LOF),合计管理规模158.9亿元,为交银施罗德旗下为数不多的百亿基金经理之一。

根据天天基金的数据,自王崇任职以来,截至1月11日,交银新成长混合实现了260.25%的收益,交银精选混合的收益率为80.41%,交银瑞丰混合(LOF)的收益率为5.82%。

乍一看,王崇的业绩还不错,但仔细审视可以发现,王崇所管理的基金实现的收益,大多依赖于早期的涨幅,近两年的表现显得十分拉胯。

以王崇的代表作交银新成长混合为例,该基金在2015、2019和2020三个年度分别实现了66.11%、58.2%和55.98%的年度涨幅,表现相当出色。然而从近两年的情况来看,截至1月11日,交银新成长混合近一年的收益为-20.74%,近两年的收益为-27.08%,基金净值也从巅峰时期的5下降至3左右。

同样,王崇所管理的其余两只基金近年来表现也不理想。交银精选混合近一年收益为-24.28%,近两年收益为-31.04%;交银瑞丰混合(LOF)近一年收益为-26.94%,近两年收益为-33.2%。

王崇所管理基金近年来收益情况,来源:天天基金

再来说说杨浩,他毕业于北京邮电大学,2010年加入交银施罗德,2015年8月开始管理首只产品。但是从2021年开始,杨浩便陆续卸任旗下多只产品的基金经理,如今在管产品,仅剩交银新生活力灵活配置混合一只基金。

这只基金于2016年成立,在2021年净值一度达到3.8的水平,而后开始大幅度回调,如今净值仅剩2。根据天天基金的数据,交银新生活力灵活配置混合近两年收益为-21.06%,近三年收益为-41.8%,可谓惨不忍睹。

图片

交银新生活力灵活配置混合净值走势

最后看看何帅,他毕业于上海财经大学硕士,2012年加入交银施罗德基金,2015年7月开始管理首只基金。截至目前,何帅旗下共管理着4只基金(各类别合并计算),其中任职以来表现最好的基金是交银优势行业混合,自何帅任职以来实现了153.1%的回报。

与王崇类似,何帅的业绩也很“吃老本”。以何帅管理时间最长的产品交银优势行业混合为例,该基在2015年度实现了81.79%的涨幅,2019年实现了43.9%的涨幅。然而近两年来,何帅似乎遇到了自己的“水逆时刻”,交银优势行业混合近一年收益为-28.21%,近两年收益为-30.57%。

除了交银优势行业混合之外,何帅所管理的其他产品,近两年表现也不理想,交银阿尔法核心混合近一年收益为-31.56%,近两年收益为-33.5%;交银持续成长主题混合近一年收益为-34.74%,近两年为-36.76%;交银瑞和三年持有期混合近一年收益为-34.28%。

何帅所管理基金近年来的业绩情况,来源:天天基金

众所周知,明星基金经理对一家基金公司而言十分重要,可以通过明星的招牌,打造旗舰产品保证规模优势,进而获得丰厚的管理费用。如今,“交银三剑客”近几年的业绩表现普遍不佳,基民们也失去了对其的信仰,交银施罗德想打造新的旗舰产品,将十分困难。

02

主动权益产品全线溃败

其实,不光是“交银三剑客”所管理的产品表现欠佳,近段时间,交银施罗德旗下的主动权益型基金,表现普遍拉胯。

根据天天基金的数据,在交银施罗德所管理的、成立时间超过1年的主动权益型产品中,近一年收益全部为负,可谓全军覆没。其中,收益最高的为交银周期回报灵活配置混合A,回报率为-0.41%。

其中,还有许多产品甚至在一年中跌去了30%以上的净值,如交银瑞和三年持有期混合近一年亏损幅度为-34.89%、交银持续成长主题混合近一年亏损幅度为-34.76%、交银阿尔法核心混合近一年亏损幅度为-31.56%、交银启道混合近一年亏损幅度为30.92%,交银启欣混合近一年亏损幅度为-30.31%。

交银施罗德近一年主动权益类基金亏损榜,来源:Choice

从基金持仓股来看,交银施罗德整体持有的十大股票为宁德时代、药明康德、贵州茅台、迈瑞医疗、金域医学、泸州老窖、洋河股份、紫光国微、振华科技、腾讯控股,行业集中在白酒、医疗、电子、锂电、互联网等领域。

交银施罗德前十大持仓股票,来源:天天基金

可以看到,交银施罗所持有的股票,在过去一年并没有出现太多投资机会。

比如头号重仓股宁德时代,由于前期扩产凶猛,下游需求放缓以及竞争加剧,市场不断有产能闲置的传闻,甚至还被大摩下调了评级。

再比如重仓的白酒行业,在过去一年也未能出现阶段性投资机会。由于2020年涨幅过高,白酒行业近两年来经历了漫长的估值消化期。有投资人对《财星》表示,过去一年经销商库存加大,对白酒整体行业提价带来压力,造成白酒行业很长一段时间难有投资机会。

而交银施罗德所重仓的医药和互联网行业,由于政策原因,在过去一年也一直未能出现阶段性机会,这里就不过多赘述了。

从某种层面来讲,交银施罗德的投研方面出了严重问题,才会在公司整体持仓方面出现严重误判。

《财星》还发现,“交银三剑客”中的王崇和何帅这两位基金经理所管理的产品持仓结构高度类似。

比如在王崇所管理的交银新成长混合、交银精选混合和交银瑞丰混合(LOF)中,前十大持仓股多次出现了药明康德、贵州茅台、宁德时代、泸州老窖、山西汾酒、金域医学等股票。

在何帅所管理的交银优势行业混合、交银阿尔法核心混合、交银持续成长主题混合、交银瑞和三年持有期混合这几只基金中,前十大持仓股多次出现了药明康德、爱美客、宁德时代、长春高新、分众传媒、泰格医药、迈瑞医疗等股票。

基金业绩不好,持仓股又出现高度集中,难免会遭到基民们的吐槽。有网友就在贴吧中写道:“像爱美客这种估值高、业绩增长停滞的股票,不知道何经理为何还有买这么多?”

总而言之,持仓股类似,却要发多只基金,无外乎是想扩大规模收取更多管理费。真是“打一份工,赚多份钱”,不管赚与赔,管理费都稳赚。

03

交银施罗德进入大危局

由于业绩不理想,基民们似乎也不再相信交银施罗德募资时所画的大饼。2020年,交银施罗德的发行规模为578.56亿元,2021年降至532.24亿元,而2022年发行规模直接腰斩至235.44亿元。进入2023年,其发行规模更是大幅缩水,截至10月30日,交银施罗德基金新发基金规模仅67.02亿元。

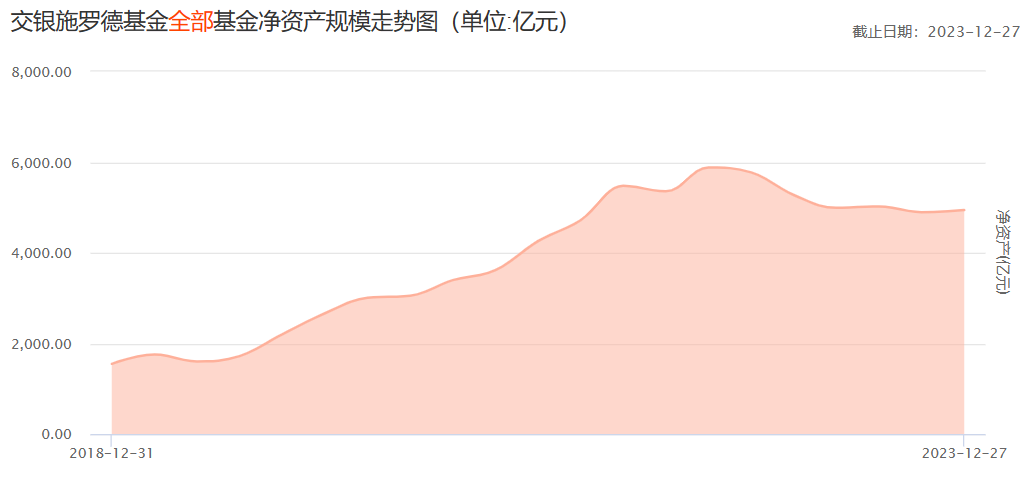

从整体管理规模看,天天基金显示,当前,交银施罗德的管理净资产约4943亿元,较2022年5880亿的巅峰,下降了近千亿元,降幅约16%。

交银施罗德管理规模变化,来源:天天基金

通过交银施罗德整体业绩来看,旗下的基金经理多少有点青黄不接的感觉。自“交银三剑客”之后,并未能再度培养出合适的基金经理适应全新时代的投资环境。

而且最夸张的是,交银施罗德旗下基金经理王艺伟,竟然同时在管9只基金。虽然打着“灵活配置”的名号,但其中大多数基金还是重点配置了固收债券。即便如此,除了交银瑞鑫六个月持有期混合近一年收益为正之外,其余产品,满盘皆绿。当然,客观来讲,对比其他交银施罗德基金经理,王艺伟亏得不算多,已经算是成功的典范了。

王艺伟现任基金业绩与排名情况

值得一提的是,2023年12月28日,交银施罗德发布公告,解散了旗下全资子公司交银施罗德资产管理(香港)有限公司。公开资料显示,交银施罗德资产管理(香港)有限公司成立于2013年7月。2014年3月,公司获得RQFII(人民币合格境外机构投资者)资格。注销之前,公司董事长是谢卫——交银施罗德基金管理有限公司的总经理,他兼任香港子公司董事长。

但最终,没有拿得出手的业绩,无法在香港立住脚,公司只好关门大吉。这从另一个侧面,反映了交银施罗德的投研能力羸弱。

交银施罗德作为国内首批银行背景的基金公司之一,背靠交通银行、施罗德投资管理有限公司以及中国国际海运集装箱股份有限公司,有着显著的渠道优势,也是为何其规模能在众多基金中脱颖而出的原因。

只是,市场还得要靠业绩说话。这一波熊市,让很多新基民也算是吃一堑长一智,以后,没有过硬业绩的基金公司,都将艰难求生。

(责任编辑:叶景)