国内股票私募机构及股票策略私募产品的上半年成绩单新鲜出炉。

第三方机构统计数据显示,上半年国内所有满6个月的股票私募基金,平均盈利8.02%。其中,百亿级股票私募机构平均收益率为4.49%,但收益率最高的机构上半年大赚55.78%。

此外,分规模区间来看,今年上半年收益率最高的股票私募机构规模组别,则为20亿至50亿元。

值得注意的是,百亿级私募中,但斌的东方港湾和王亚伟的千合资本,上半年均出现亏损。

股票策略摘得亚军

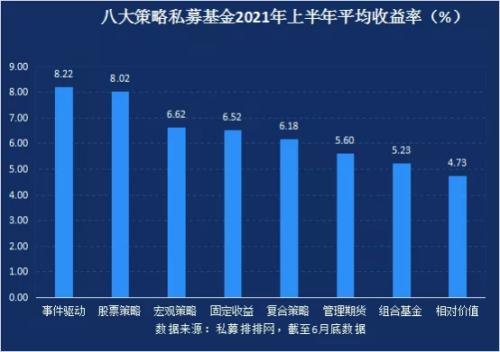

国内某第三方机构本周最新公布的国内八大策略(事件驱动、股票策略、宏观策略、固定收益、复合策略、管理期货、组合基金、相对价值)私募产品平均收益率数据显示,今年上半年该机构监测到纳入统计的22597只成立满6个月的证券私募基金产品,平均收益率为7.25%,八大策略上半年平均收益率全部为正。

其中,股票策略产品以平均8.02%的收益率,夺得亚军位置,略低于事件驱动策略私募产品的平均8.22%。

此外,朝阳永续7月13日最新发布的一份统计数据显示,该机构监测的3038家股票私募机构,上半年共计有2064家机构取得了正收益,占比为67.94%。按照算术平均计算,这3000多家股票私募上半年的平均收益率为6.32%。

其中,共有12家股票私募机构上半年实现了超过100%的收益率,收益率超过50%、30%的股票私募机构数量分别达到74家和195家。上半年收益率排名前三的股票私募机构,收益率均超过了200%,分别达到256.68%、236.74%和211.32%。

百亿级私募上半年表现欠佳

朝阳永续统计数据进一步显示,按照0-5亿元、5亿-10亿元、10亿-20亿元、20亿-50亿元、50亿-100亿元、100亿元以上六个规模组别来看,一向偏重于长期稳健收益的百亿级股票私募,上半年平均收益率为4.69%,位列最后;20亿-50亿元规模的股票私募机构,上半年平均收益率为9.18%,位列第一;5亿-10亿元规模的股票私募机构,上半年平均收益率为7.49%,位列第二。

从百亿级私募机构(含股票策略及其他策略)的整体收益率分布情况来看,在76家纳入监测的百亿级私募机构中,上半年共有62家机构实现了正收益,占比为81.58%。

在业绩表现方面,排名前三的百亿级私募机构,上半年的收益率分别为55.78%、21.65%和20.41%;排名倒数前三的百亿级私募机构,上半年分别亏损21.76%、12.10%和6.35%。

在上半年业绩表现相对较弱的百亿级私募中,不乏一些成立较早且业内知名度较高的私募机构,如但斌执掌的东方港湾、王亚伟旗下的千合资本,上半年均亏损逾2%;少数派投资、和谐汇一资产、弘尚资产等私募机构的表现也不尽如人意。

但斌一直重仓的贵州茅台,今年上半年涨幅仅为3.94%;而千合资本一季报披露的重仓股之一卓易信息,今年上半年下跌6.46%。

上半年业绩排名居前的百亿级私募,则有鸣石投资、趣时资产、九坤投资、石锋资产、重阳投资等。

头部私募下半年策略仍积极

对今年下半年的A股市场,目前多数头部私募仍较为积极,尤其在创新赛道和人气行业的投资应对上仍旧乐观。

景林资产表示,当前不少产业已经出现了趋势确定且加速发展的特征。从长远布局角度,持续看好“全真互联网”、物联网、人工智能设备、碳中和背景下的能源结构重建等赛道。这些新兴行业中的优质企业,未来大都会出现趋势性的投资机会。

泰旸资产表示,从全球范围内看,中国经济的成长韧性和转型动力已毋庸置疑。从居民财富配置需求等角度看,A股与港股市场的优质权益类资产,将长期受益。下半年将继续把投资组合集中于创新赛道的核心资产。

世诚投资表示,下半年A股市场仍将延续上半年的风格,即科技成长跑赢主要股指。整体而言,下半年高成长板块预计将有更多投资机会,重点看好创新药和创新医疗器械产业链、高端机械制造、新能源上游、半导体产业链、软件服务、可选消费、财富管理等高成长赛道。此外,目前相当一部分“核心资产”的估值水平已经不再昂贵,下半年也会基于高质量成长的原则,把握好“核心资产”的投资机会。

(责任编辑:叶景)