来源:资事堂

2018年基金中报公布后,华安旗下基金经理廖发达突然在业内“走红”,但不是因为业绩。

由他管理的华安创新,在规模仅有20亿元左右的情况下,半年为券商贡献了2507万元的佣金;比同期规模近303亿元的爆款基金兴全合宜,交易佣金还高出逾160万元。

当时大家之所以特别关注到他,而不是排在第一的诺安先锋,是因为:

华安创新2017年排在佣金榜榜首,当年贡献佣金5944万元;此前2016年位列佣金榜第二,贡献了6132万元佣金。

一时间,华安创新和基金经理廖发达被推上风口浪尖,在基金社区和论坛引发投资者热议。

虽然该话题热度随着时间逐渐淡化,但这个现象却成为之后监管关注的重点。今年五一小长假前夕,证监会机构部一份内部监管通报,就重点提到了“华安基金佣金乱象”。

一起来看看。

01

华安基金被“点名”通报

五一小长假前夕,证监会机构部发布了一份内部监管通报,让诸多公募、券商的合规风控问题暴露在市场面前。

在这份监管通报中,证监会机构部点名批评了18家金融机构,部分典型案例如下:

1、东方基金员工侵占清算资金;

2、华安基金佣金乱象;

3、多家基金公司产品集中度失控;

4、长盛基金季报雷同,涉嫌“自己抄自己”;

5、国开泰富高管辱骂同行、消极怠工;

6、恒丰银行托管负责人违规上岗;

7、东莞证券分公司“祸起飞单”;

8、华信证券资管涉嫌关联方自融;

9、尚智逢源股权转让纠纷。

对于第二条“华安基金佣金乱象”,通报内容指出:

经上海证监局核查,华安基金内控体系不健全,将基金交易佣金分配与证券公司的基金销售挂钩,对管理的个别基金产品换手率过高问题未及时采取有效措施。

上海证监局对公司采取责令改正的监管措施,对相关基金经理采取出具警示函的监管措施。

02

或涉“陈年旧案”

由于内部监管通报全文未对外公开,所以其中提到的华安基金佣金乱象涉及的基金产品和基金经理,目前无从得知。

结合以往媒体报道和相关数据看,华安创新混合和基金经理廖发达或在其中。

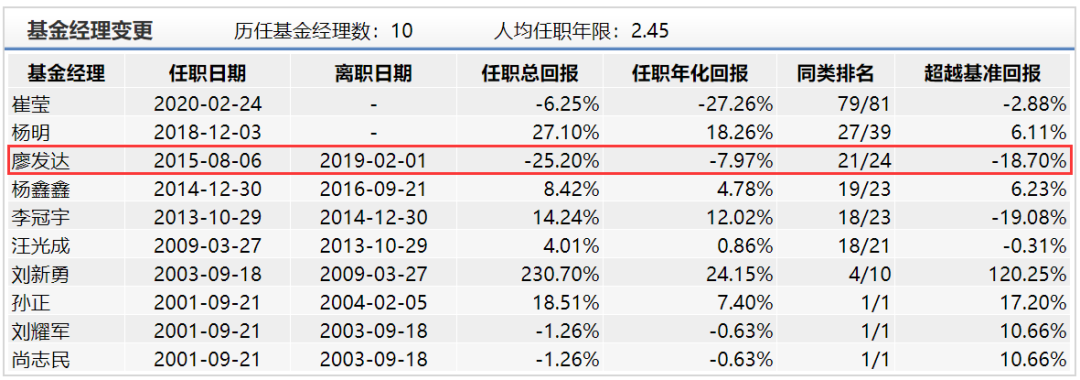

具体来说,华安创新混合成立于2001年9月,是一只老基金,该基金历史上共被10位基金经理管理过。

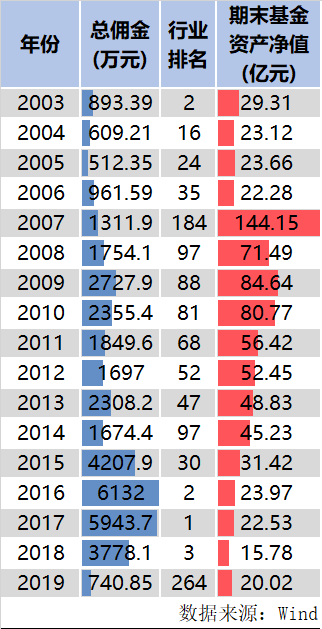

拿基金年末资产净值和年度交易总佣金对比看,基金管理规模较高的2007-2014年,对应总佣金金额不是历史高位,佣金在行业排名也不算特别靠前。

而基金交易佣金较高的2015-2018年,彼时对应基金管理规模仅有15-30亿元左右。

▼ 附图:华安创新总佣金与资产净值对比

和历任基金经理任职期对比看,交易佣金较高的2015-2018年,该基金主要由廖发达管理。

那么,在廖发达的“高频”交易下,该基金业绩表现如何?

从上图可以看到,在廖发达任职期间,华安创新净值累计下跌25.2%,跑输业绩基准近19个百分点,是所有历任基金经理中成绩最差的。

2018年下半年,在廖发达管理下的华安创新的高佣金现象引发市场热议后,华安基金于当年12月3日紧急增聘杨明加入管理,并在次年2月份解聘了廖发达。

2019年,华安创新总佣金仅740余万元,不及2018年零头;但年末基金资产净值却较2018年末高出逾4亿元。

03

还有其他“伙伴”吗?

华安创新会只是“个案”吗?

我们先来看一下公募基金2019年佣金榜。从下图可以看到,2019年公募佣金榜前10中,华安旗下基金有2只,如果扣掉指数基金后,占比更高。

与此同时,管理规模近400亿的兴全合宜,2019年为券商仅贡献了3303万元的佣金,位列行业第7名。

▼ 附图:公募基金2019年佣金榜前十名

再往前看,2018年华安媒体互联网和华安策略精选分别位列佣金榜第4位和第13位,对应佣金3603万元和2688万元;当年度爆款基金兴全合宜贡献交易佣金为3008万元。

▼ 附图:公募基金2018年佣金榜前十名

那么,是不是说,华安媒体互联网和华安策略优选也存在和华安创新一样的问题呢?或许并不能下这个结论。

因为基金交易佣金的多少,既和换手率有关系,也和基金本身管理规模大小有关。我们拿基金年度总佣金,除上对应年末基金资产净值,可以大致得到一个“管理万元所需佣金”的指标。(管理万元所需佣金=总佣金/基金资产净值)

从管理万元所需佣金的角度,2019年华安旗下56只主动偏股基金中,上文提到的两只仅位列排名中部,排名靠前的普遍是管理规模相对较小的灵活配置型基金。

▼ 附图:2019年华安旗下主动偏股基金总佣金及管理规模对比

具体来看,华安媒体互联网万元佣金为52元,华安策略优选万元佣金为37元。

此外,由胡宜斌单独管理的华安成长创新和华安智能生活,管理万元所需佣金分别仅有25元和22元;由胡宜斌和其他4人共同管理的科创主题基金,去年该指标仅有1.22元。

而由杨明单独管理的另一只华安红利精选,以及和他人共同管理的另外2只基金,管理万元所需佣金也均小于60元。

与之对应的是,排名靠前的基金中,由崔莹管理的华安幸福生活和华安逆向策略,总佣金均超过1000万元,而年末对应基金资产净值分别仅有9.08亿元和13.35亿元,对应的万元佣金也分别达到117元和82元。

04

哪些券商吃香了?

证监会机构部内部监管通报指出,华安基金存在“将基金交易佣金分配与证券公司的基金销售挂钩”的现象,那么哪些券商在这个过程中“获利”较多呢?

我们先来看一下,2019年华安基金佣金分仓的情况,下图是去年从华安基金分得佣金较多的15家券商。

其中,排名第一的国泰君安(16.680, 0.21, 1.28%)拿到4027.6万元佣金,较2018年同比增长44.66%,占到佣金席位的14.12%。国泰君安为华安基金的控股股东。

再往后看,除研究实力和公募佣金分仓排名较高的长江、中信、中信建投(35.220, 0.48, 1.38%)等之外;中泰证券以1616万元位列华安佣金分仓榜第二位,方正证券(7.240, 0.12, 1.69%)也以752万元挤进佣金分仓榜前15。

▼ 附图:2019年华安基金佣金分仓榜前15名

(责任编辑:张明江)