过去15年,ETF市场经历了从无到有的过程,2017年开始ETF迎来了井喷式的增长。截至2019年10月17日,目前市场上共成立了222只ETF产品,场内总规模达到5527.87亿元。仅今年以来,全市场已经发行成立53只ETF,总规模超过1100亿元。

尽管最近几年国内ETF的发展势头非常迅猛,但与美国等成熟金融市场相比,国内ETF市场仍有较大的发展潜力。截至2019年二季度末,国内ETF的总规模占指数化投资规模的比例为46.15%,但是在非货币公募基金规模中的占比仅为7.68%。而2018年底美国的ETF总规模占指数化投资规模的比例为50.60%,占非货币共同基金规模的比例高达23.05%。

在美国ETF市场中,主流宽基ETF在境内股票型ETF中的规模占比约为83%,而在国内市场中,这个比例目前仅为61%,主流宽基指数ETF未来仍有广阔的发展空间。

沪深300指数作为国内最为旗舰的宽基指数之一,代表了中国A股市场的核心资产,具备较高的投资价值。华安基金即将发行低费率的沪深300ETF,是经过了深思熟虑的战略思考,在丰富旗下ETF产品线的同时,也为投资者提供更多的选择。华安基金在沪深300ETF上布局,不仅是看好未来ETF市场更大的发展,更是看好沪深300这个核心资产。我们会尽最大努力把沪深300做成市场中规模最大、流动性最好、费率最低、投资人最受欢迎的产品之一。

华安沪深300ETF发行档期是10月28日到12月20日,投资者可以通过网下股票换购/网下现金认购/网上现金认购的方式进行参与。认购代码:515393,管理费为0.15%,托管费0.05%,是沪深300ETF中费率最低的产品之一。

沪深300:市场代表性强,囊括A股核心资产

沪深300指数是由沪深 A 股中规模大、流动性好的最具代表性的300 只股票组成,具有较高的市场代表性。沪深300指数成分股数量仅占全部A股数量的8%,但其总市值达到37.15万亿元,在全部A股总市值的占比为60%,流通市值达到12.54万亿元,占比达到54%。

沪深300指数的市场代表性

|

上市地点 |

股票个数 |

总市值(亿元) |

自由流通市值(亿元) |

|

沪深300 |

全部A股 |

在全部A股中的占比 |

沪深300 |

全部A股 |

在全部A股中的占比 |

沪深300 |

全部A股 |

在全部A股中的占比 |

|

上海 |

184 |

1519 |

12% |

287,976 |

395,724 |

73% |

87,195 |

129,580 |

67% |

|

深圳 |

116 |

2173 |

5% |

83,564 |

225,691 |

37% |

38,183 |

101,405 |

38% |

|

合计 |

300 |

3692 |

8% |

371,540 |

621,415 |

60% |

125,378 |

230,985 |

54% |

资料来源:Wind,方正证券研究所

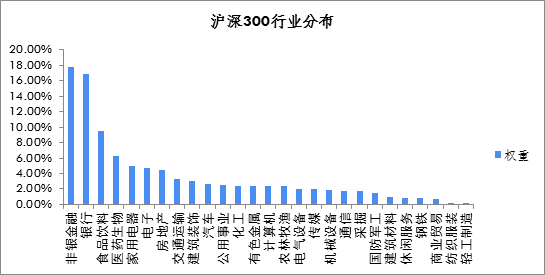

沪深300指数在行业分布上较为全面和均衡,成分股覆盖27个申万一级行业。整体来看,沪深 300 行业集中度较高,主要集中在金融行业、食品饮料和医药,行业占比分别为35%、 10%和6%。

数据来源:Wind,华安基金

沪深300:估值处于历史低位,具备比较优势

纵向来看,目前沪深300指数的PE处于历史上的33.9%分位点,PB处于历史上的26.6%分位点,估值水平处于历史低位。

沪深300指数的历史估值

数据来源:Wind,华安基金

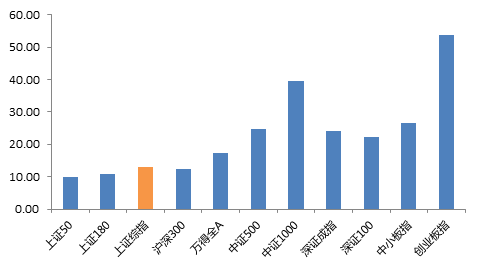

横向来看,在当前A股各大主要指数中,沪深300市盈率处于低位。与国际主流指数相比,沪深300市盈率也处于较低水平。

数据来源:Wind,华安基金

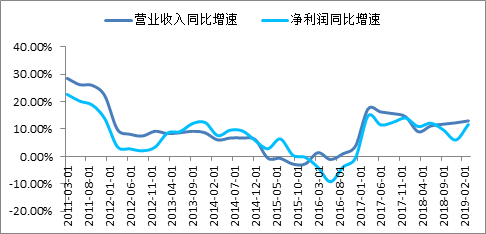

沪深300:盈利稳健,分红率高

2019年中报披露,沪深300指数净利润同比增速为10.8%,营业收入同比增速为11.9%。从趋势上看,A股头部蓝筹公司盈利水平保持稳健增长。自2017年起沪深300指数盈利表现逐步回暖,净利润和营业收入同比增速始终处于历史中上水平。

数据来源:Wind,华安基金

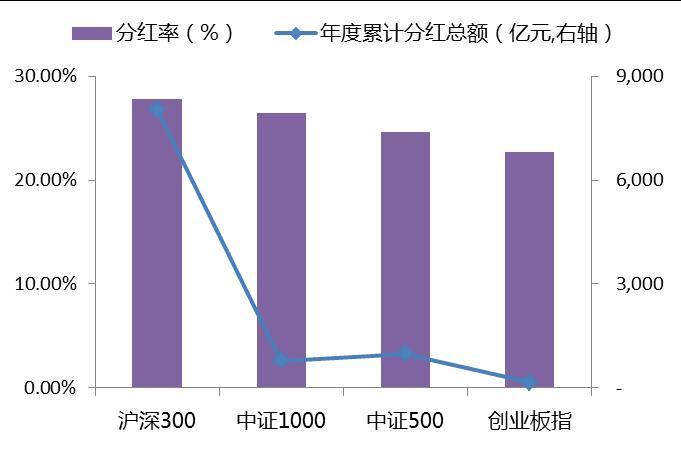

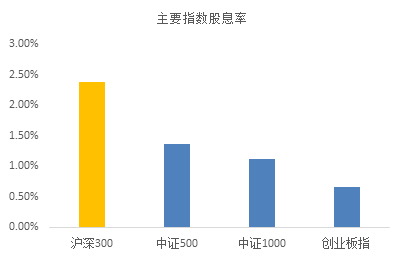

沪深300指数成分股2018年累计分红占净利润比重为27.82%,高于同期其它市场主流指数。从股息率来看,当前沪深300股息率(TTM)在2.38%的水平,与其他主要市场指数相比,沪深300的股息率高于中证500、中证1000和创业板指。

数据来源:Wind,华安基金

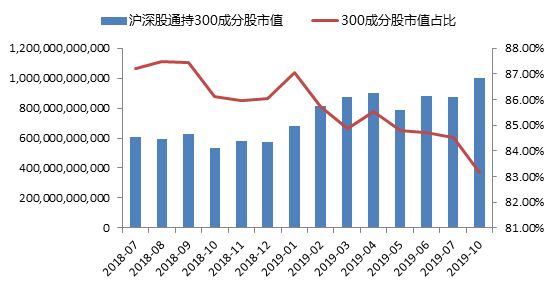

沪深300成分股:外资青睐的投资标的

沪深300指数作为A股市场中经典的大盘蓝筹指数,其成分股受到外资配置的格外青睐。截至2019年10月,沪股通、深股通共持有A股市值1.21万亿元,其中1万亿元持仓市值在沪深300指数成分股中,占沪深港通持有A股总市值的83.17%。

数据来源:Wind,华安基金

沪深300:历史表现优异,跑赢多数主动管理基金

沪深300指数过去五年累计收益为61.58%,年化收益为44.65%,波动率为25.04%,夏普比为0.52,是全市场范围内表现最优异的指数之一。

|

近一年 |

近三年 |

近五年 |

2005年至今 |

|

累计收益 |

24.68% |

19.70% |

61.58% |

295.32% |

|

年化收益 |

24.68% |

7.52% |

13.00% |

14.26% |

|

波动率 |

22.07% |

17.80% |

25.04% |

27.38% |

|

夏普比 |

1.12 |

0.42 |

0.52 |

0.52 |

数据来源:Wind,华安基金,截至2019年10月14日

统计全市场股票型基金和偏股混合基金最近几年的收益率,沪深300指数作为市场基准指数战胜了大部分主动管理基金的业绩。

|

|

跑赢沪深300的主动管理基金个数 |

跑输沪深300的主动管理基金个数 |

跑赢沪深300的比例 |

|

最近1年 |

132 |

850 |

13.44% |

|

最近2年 |

289 |

503 |

36.49% |

|

最近3年 |

96 |

590 |

13.99% |

|

最近5年 |

131 |

340 |

27.81% |

数据来源:Wind,华安基金,截至2019年10月14日

沪深300ETF的大类资产配置作用

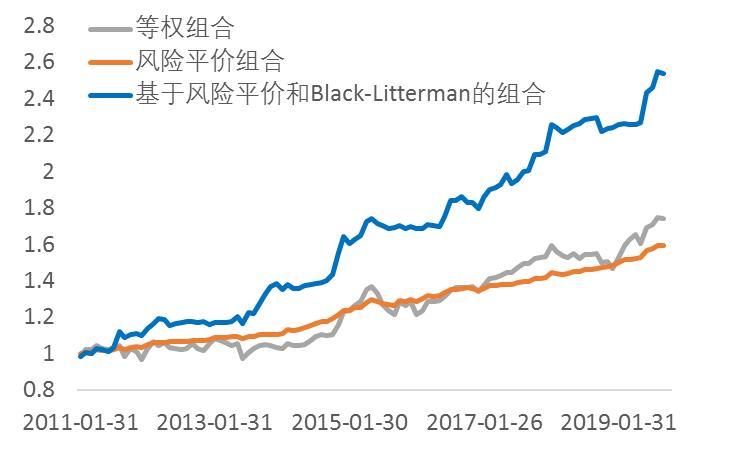

华安基金旗下指数基金大类资产种类齐全,囊括了A股权益、海外权益、固收、商品等,可以满足客户进行大类资产配置的需求。以华安沪深300ETF、华安中债1-3年政策金融债、华安黄金ETF和华安纳斯达克100人民币四只基金构建包含A股、债券、商品和海外资产的大类资产配置组合,可以模拟不同风险偏好投资者的配置需求。

2011年以来,风险平价组合的年化收益率为5.48%,年化波动率为2.50%,最大回撤-2.32%,相比于等权组合能够大幅降低波动,从而提升风险调整后收益,适合目标风险承受能力较低的投资者。而基于风险平价和Black-Litterman模型的组合年化收益率达到11.22%,年化波动率7.94%,最大回撤-3.36%,与等权组合相比在控制风险的同时大幅提高收益,适合目标风险承受能力较高的投资者。

|

指标 |

等权组合 |

风险平价组合 |

基于风险平价和Black-Litterman的组合 |

|

年化收益率 |

6.53% |

5.48% |

11.22% |

|

年化波动率 |

8.88% |

2.50% |

7.94% |

|

最大回撤 |

-11.34% |

-2.32% |

-3.36% |

资料来源:Wind,方正证券研究所

(责任编辑:张明江)